Уведомление об исчисленных суммах налогов в 2025 году: форма, сроки, штрафы

С 2023 года ввели новый порядок уплаты и учёта налогов и взносов для компаний и предпринимателей. Появился новый документ — уведомление об исчисленных суммах налогов. В статье разбираемся, кому и как нужно его заполнять, для чего, по каким налогам, в какие сроки. Рассказываем про выгоды новой системы учёта для бизнеса.

Что такое ЕНС и как он помогает платить налоги

Помогли разобраться эксперты Эвотора

С 1 января 2023 года всем индивидуальным предпринимателям и компаниям автоматически открыли ЕНС — единый налоговый счёт. Только самозанятые могут выбирать, платить налог по-прежнему или перейти на новую систему (закон от 14.07.2022 № 263-ФЗ).

ЕНС — это общий котёл, где собираются все налоги и взносы. Налоговая сформировала для каждого плательщика налогов свой такой котёл.

Теперь налоги и взносы нужно перечислять на ЕНС единым налоговым платежом — ЕНП:

- Ежеквартально до 28 числа месяца, следующего за отчётным кварталом, — авансы по УСН и имущественным налогам.

- Ежемесячно до 28 числа — страховые взносы за предыдущий месяц и НДФЛ, удержанный с работников за период с 01-го по 22 число текущего месяца, а также другие авансовые налоги, если компания их платит. Например, налог на прибыль компаний на общей системе налогообложения, если доход от реализации за предыдущие четыре квартала превысил 15 000 000 ₽.

- Для НДФЛ есть второй ежемесячный срок — до 05 числа — НДФЛ за работников, удержанный в периоде с 23-го по последнее число предыдущего месяца.

😏 А что, если авансовый платёж по УСН рассчитается сам?

Приложение «Книга учёта доходов и расходов» берёт ваши операции из банка и с онлайн-касс, а также налоговую ставку и само считает сумму платежа за нужный период. Не нужно ничего делать руками — только внести авансовый платёж на единый налоговый счёт.

Все подробности про приложение «КУДиР» →

На правах рекламы ООО «Эвотор» 2RanymbkC89

После поступления денег на ЕНС налоговая сама распределяет сумму на конкретные налоги. Для этого ей нужно знать, сколько и на что списать. Такая информация есть в декларациях и расчётах. Но предприниматели подают их раз в квартал, год или вообще не подают, а налоги и взносы нужно платить раз в месяц или квартал. Поэтому про все платежи, которые нужно сделать в течение года до подачи декларации или в тех случаях, когда она не предусмотрена, налоговая узнаёт из уведомления, которое должны подавать предприниматели и компании (п. 9 ст. 58 НК РФ).

По двум авансовым платежам остались прежние сроки уплаты

- Патентные платежи — они вошли в ЕНП, но сроки уплаты у них свои в зависимости от срока действия патента.

- Страховые взносы от несчастных случаев на производстве — они не вошли в ЕНП, и срок уплаты по ним остался прежним, 15 число ежемесячно.

По каким налогам не нужно подавать уведомление

Уведомление не нужно подавать по налогам и взносам, информация по которым известна налоговой.

НДС. Налоговая возьмёт данные из декларации.

Торговый сбор. Налоговая возьмет данные из уведомления о постановке на учет плательщика торгового сбора.

Налог на прибыль. В декларации есть сумма налога к уплате за квартал и авансы на следующий квартал, если вы должны платить их помесячно. Но если вы налоговый агент при выплате дохода иностранному контрагенту, то уведомление придётся подавать.

ПСН. Налоговая знает стоимость патента и спишет его сама по срокам уплаты. Если ИП на патенте хочет снизить патентный платёж за счёт страховых взносов, ему нужно подать в налоговую уведомление об уменьшении патента. Уведомление нужно отправить в ту налоговую, где вы получали патент через оператора электронной отчётности, личный кабинет налогоплательщика, лично на бумаге или почтой с описью вложения. После получения уведомления у налоговой есть 20 рабочих дней, чтобы направить отказ. Поэтому, чтобы оплатить стоимость патента без пеней, уведомление нужно подать за 20 рабочих дней до срока уплаты стоимости патента. Уменьшить патент на сумму фиксированных взносов за себя и дополнительных страховых взносов можно до их фактической уплаты. Взносы за работников можно учесть только после оплаты.

Продлить патент и снизить его стоимость можно за 5 минут

Если подключить приложение «Книга учёта доходов и расходов», вы быстро заполните заявку на новый патент или на снижение его стоимости: несколько кликов и заявление в электронном виде готово и ушло в налоговую. А ещё приложение само запишет в КУДиР все ваши доходы — инспектор носа не подточит.

Все подробности про приложение КУДиР →

На правах рекламы ООО «Эвотор» 2RanymgC9yB

Страховые взносы ИП за себя. Сумма взносов фиксированна и известна налоговой, она спишет её сама один раз в году. Если предприниматель на УСН «Доходы» хочет уменьшать квартальный авансовый платёж по УСН на страховые взносы, ему теперь не нужно подавать в налоговую заявление о зачёте суммы с ЕНС на страховые взносы (письмо ФНС от 25.08.2023 № СД-4-3/10872@).

Дополнительные страховые взносы ИП. Для УСН это 1% с дохода свыше 300 000 ₽, для патента — 1% с потенциального дохода свыше 300 000 ₽. По УСН налоговая возьмёт данные из декларации и сама спишет нужную сумму с ЕНС в срок уплаты — 1 июля. Сумма потенциального дохода по ПСН налоговой известна.

Как заполнить форму

В уведомлении указываем:

- наименование компании или предпринимателя;

- ИНН;

- КПП — для компаний, у ИП его нет;

- КБК;

- ОКТМО — компания указывает ОКТМО по месту нахождения главного офиса или обособленного подразделения, транспорта или имущества, а ИП — по месту жительства;

- сумму налога или взноса за каждый период без сложения с предыдущими периодами, например, если по налогу УСН за первый квартал нужно заплатить аванс 7500 ₽, за полугодие — 11 000 ₽, то в уведомлении за второй квартал указываем 3500 ₽;

- период — месяц, квартал, год.

Важно правильно указать КБК

Когда перечисляете деньги единым налоговым платежом, в платёжке нужно указать КБК единого налогового платежа, а в уведомлении — КБК конкретного налога или взноса.

Сложности возникают с заполнением в уведомлении отчётного периода по НДФЛ, который рассчитывается не за календарный месяц, как, например, страховые взносы, а за два периода: с 01-го по 22 число текущего месяца и с 23-го по последнее число этого месяца. Например, до 25.10.2025 нужно подать уведомление по страховым взносам за сентябрь и уведомление по НДФЛ за период с 01.10.25 по 22.10.2025. То есть срок подачи один, а отчётный период разный: для страховых взносов — сентябрь, для НДФЛ — октябрь. До 05.11.2025 (03 ноября — нерабочий день) нужно подать уведомление по НДФЛ, удержанному за период с 23.10.2025 по 31.10.2025.

Но по НДФЛ, удержанному с 23 по 31 декабря, уведомление надо сдать не позднее последнего рабочего дня этого года.

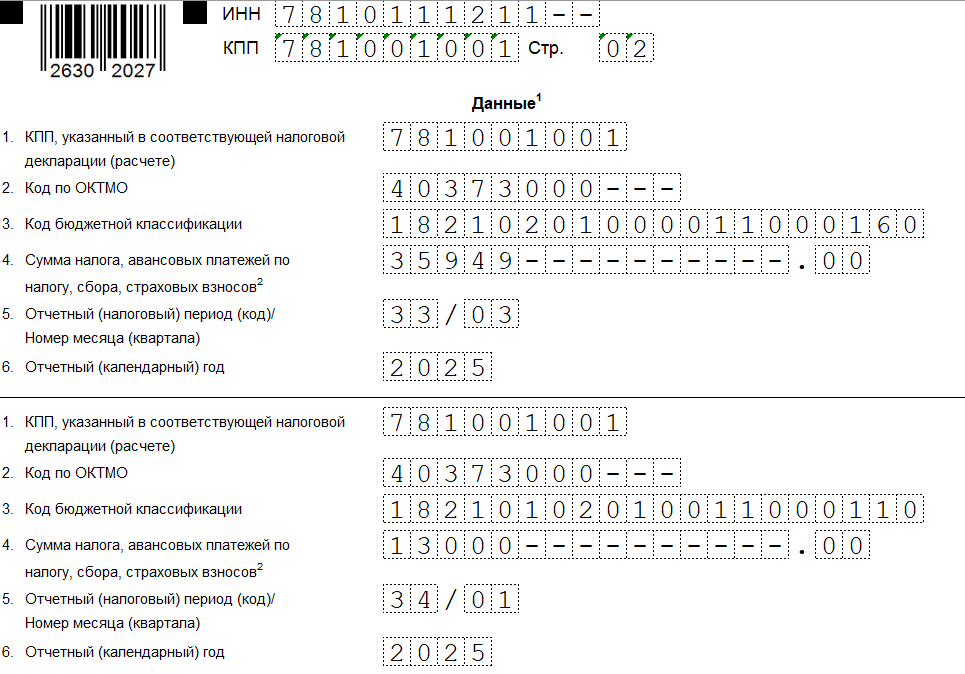

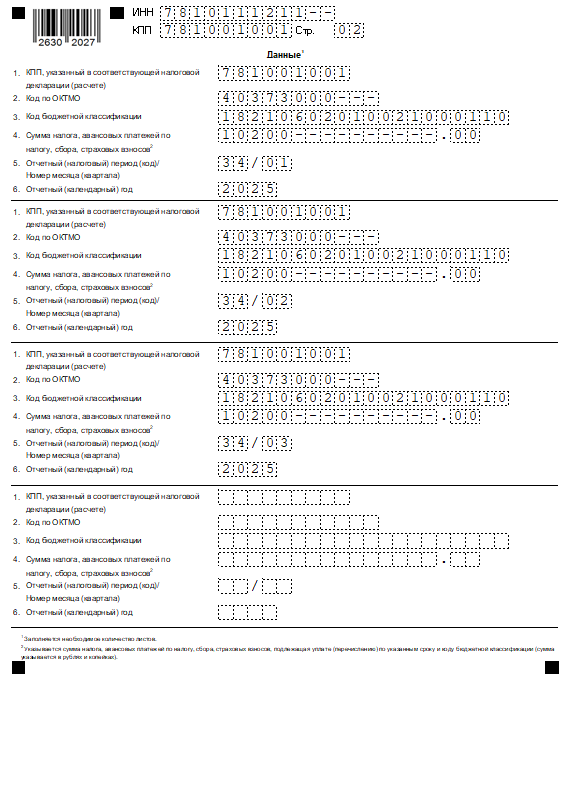

Пример заполнения уведомления по НДФЛ за период с 1 по 22 октября 2025 года, срок подачи 25 октября

| Номер строки в уведомлении | Наименование строки | Реквизиты |

|---|---|---|

| 1 | КПП, указанный в соответствующей налоговой декларации (расчёте) | 781001001 |

| 2 | Код по ОКТМО | 40373000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 13000.00 |

| 5 | Отчётный (налоговый) период (код) / Номер месяца (квартала) | 34/01 |

| 6 | Отчётный (календарный) год | 2025 |

По всем авансовым налогам со сроком подачи 25 числа можно заполнить одно уведомление. Например, 25 октября наступил срок подачи уведомлений по НДФЛ и страховым взносам за сотрудников. В уведомлении есть раздел «Данные» , который состоит из одинаковых блоков по шесть строк с реквизитами в каждом. Один блок — для одного налога или взноса. Вносим реквизиты по НДФЛ в один блок, по страховым взносам — в другой. В уведомлении можно заполнить сколько угодно блоков с реквизитами.

По одному налогу можно заполнить уведомление сразу на несколько периодов. Например, если вы знаете, что налог на имущество не изменится в течение года, заполняйте его сразу за весь год с разбивкой по отчётным периодам.

😏 Как вам декларация по УСН прямо из онлайн-кассы?

Приложение «Книга учёта доходов и расходов» составит декларацию на основе данных из ваших онлайн-касс и банковских операций. Вам останется только отправить документ в налоговую прямо из личного кабинета Эвотора.

На правах рекламы ООО «Эвотор» 2RanymjA8Xs

Как и когда подавать уведомление

Подать уведомление в налоговую можно тремя способами:

- через оператора электронной отчётности,

- через личный кабинет на сайте налоговой,

- на бумаге, если у вас не более 100 работников (п. 3 ст. 80 НК РФ).

Уведомление нужно подать не позднее 25 числа того месяца, в котором вы платите авансы. Если срок выпадает на выходной день, то его переносят на первый рабочий день.

Дальше распишем сроки подачи уведомлений, деклараций и расчётов в 2025 году по основным налогам и взносам.

НДФЛ: сроки и форма подачи информации за 2025 год

| Период расчёта НДФЛ/отчётный период для 6-НДФЛ | Срок подачи | Форма |

|---|---|---|

| 1 января – 22 января | 27 января | Уведомление |

| 23 января – 31 января | 03 февраля | Уведомление |

| 01 февраля – 22 февраля | 25 февраля | Уведомление |

| 23 февраля – 28 февраля | 03 марта | Уведомление |

| 01 марта – 22 марта | 25 марта | Уведомление |

| 23 марта – 31 марта | 03 апреля | Уведомление |

| Первый квартал | 25 апреля | Расчёт 6-НДФЛ |

| 01 апреля – 22 апреля | 25 апреля | Уведомление |

| 23 апреля – 30 апреля | 05 мая | Уведомление |

| 01 мая – 22 мая | 26 мая | Уведомление |

| 23 мая – 31 мая | 03 июня | Уведомление |

| 01 июня – 22 июня | 25 июня | Уведомление |

| 23 июня – 30 июня | 03 июля | Уведомление |

| Полугодие | 25 июля | Расчёт 6-НДФЛ |

| 01 июля – 22 июля | 25 июля | Уведомление |

| 23 июля – 31 июля | 04 августа | Уведомление |

| 01 августа – 22 августа | 25 августа | Уведомление |

| 23 августа – 31 августа | 03 сентября | Уведомление |

| 01 сентября – 22 сентября | 25 сентября | Уведомление |

| 23 сентября – 30 сентября | 03 октября | Уведомление |

| Девять месяцев | 27 октября | Расчёт 6-НДФЛ |

| 01 октября – 22 октября | 27 октября | Уведомление |

| 23 октября – 31 октября | 05 ноября | Уведомление |

| 01 ноября – 22 ноября | 25 ноября | Уведомление |

| 23 ноября – 30 ноября | 03 декабря | Уведомление |

| 01 декабря – 22 декабря | 25 декабря | Уведомление |

| 23 декабря – 31 декабря | 30 декабря (последний рабочий день года) | Уведомление |

| Год | 25 февраля 2026 | Расчёт 6-НДФЛ |

Страховые взносы: сроки и форма подачи информации за 2025 год

| Период | Срок подачи | Форма |

|---|---|---|

| Январь | 25 февраля | Уведомление |

| Февраль | 25 марта | Уведомление |

| Первый квартал | 25 апреля | Расчёт по страховым взносам |

| Апрель | 26 мая | Уведомление |

| Май | 25 июня | Уведомление |

| Полугодие | 25 июля | Расчёт по страховым взносам |

| Июль | 25 августа | Уведомление |

| Август | 25 сентября | Уведомление |

| Девять месяцев | 27 октября | Расчёт по страховым взносам |

| Октябрь | 25 ноября | Уведомление |

| Ноябрь | 25 декабря | Уведомление |

| Год | 26 января 2026 | Расчёт по страховым взносам |

УСН: сроки и форма подачи информации за 2025 год

| Период | Срок подачи | Форма |

|---|---|---|

| Первый квартал | 25.04.2025 | Уведомление |

| Второй квартал | 25.07.2025 | Уведомление |

| Третий квартал | 27.10.2025 | Уведомление |

| Год | 25.03.2026 — компании,

27.04.2026 — ИП |

Декларация |

ЕСХН: сроки и форма подачи информации за 2025 год

| Период | Срок подачи | Форма |

|---|---|---|

| Полугодие | 25.07.2025 | Уведомление |

| Год | 25.03.2026 | Декларация |

Налог на имущество организаций от кадастровой стоимости, транспортный и земельный налоги: сроки и форма подачи информации за 2025 год

| Период | Срок подачи | Форма |

|---|---|---|

| Первый квартал | 25.04.2025 | Уведомление |

| Второй квартал | 25.07.2025 | Уведомление |

| Третий квартал | 27.10.2025 | Уведомление |

| Год | 25.02.2026 | Уведомление |

Налог на имущество организаций от среднегодовой стоимости: сроки и форма подачи информации за 2025 год

| Период | Срок подачи | Форма |

|---|---|---|

| Первый квартал | 25.04.2025 | Уведомление |

| Полугодие | 25.07.2025 | Уведомление |

| Девять месяцев | 27.10.2025 | Уведомление |

| Год | 25.02.2026 | Декларация |

Будет ли налоговая штрафовать

Если не подать уведомление или подать его не вовремя, штрафа не будет. Об этом сообщила налоговая в своем письме от 28 декабря 2024 г. N БВ-4-7/14776.

Подытожим

👉 С 2023 года каждому предпринимателю и компании открыли ЕНС — единый налоговый счёт, куда поступают все платежи по налогам и взносам, входящим в единый налоговый платёж. Вот что это даёт бизнесу:

- единые сроки для подачи отчётности и уплаты налогов: до 25 числа — отчётность, до 28 числа — уплата налогов. Правда у НДФЛ есть дополнительные сроки — до 03 числа — отчётность, до 05 числа — уплата налога;

- одна платёжка для всех налогов — единый налоговый платёж (ЕНП);

- ошибку легко исправить;

- бессрочный возврат переплат.

👉 После поступления денег на ЕНС налоговая сама распределяет сумму на конкретные налоги. Информацию о том, сколько на что списать, она получает от предпринимателей и компаний в виде:

- деклараций или расчётов по налогам;

- уведомлений об исчисленных суммах налогов, авансовых платежей — если декларация или расчёт подаются после срока уплаты налогов или не предусмотрены.

👉 Уведомление нужно подать не позднее 25 числа того месяца, в котором вы платите авансы по налогам:

- НДФЛ;

- страховым взносам за сотрудников;

- имущественным налогам юридических лиц;

- ЕСХН;

- налогу по УСН.

👉 Уведомление по НДФЛ нужно подать еще и до 03 числа месяца.

👉 Не нужно подавать уведомление — налоговая возьмёт информацию из декларации или расчёта:

- НДС;

- налог на прибыль;

- ПСН;

- страховые взносы ИП за себя;

- страховые взносы 1% с дохода свыше 300 000 ₽;

- торговый сбор.

👉 Для поквартального уменьшения налога УСН на страховые взносы предпринимателю не нужно подавать в налоговую заявление о зачёте средств ЕНС в счёт страховых взносов.

👉 Для уменьшения патентного платежа на страховые взносы предпринимателю нужно подать в налоговую уведомление об уменьшении патента на страховые взносы.

Что скажете?

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера

Нравиться. очень доступно.