Налог для самозанятых: кого касается и как работает

В 2019 году 260 тысяч человек из четырёх регионов России стали самозанятыми. С 1 января 2020 года перейти на новый налоговый режим смогут жители ещё 19 регионов. Рассказываем, кому подходит налог, как работает и как на него перейти.

Что такое самозанятость

Самозанятые — это народное название специалистов, которые работают с заказчиками напрямую, без работодателя. Например, дизайнеры, копирайтеры, программисты. А еще те, кто продает товары, сделанные своими руками: шапки, украшения, торты. По закону они называются плательщиками налога на профессиональный доход.

Специалисты, которые работают с заказчиками напрямую. Днем копирайтер Кристина работает в рекламном агентстве и пишет тексты для его клиентов. Компания заключила с ней трудовой договор и платит за нее налоги. По вечерам Кристина разрабатывает контент-стратегии для своих заказчиков и принимает деньги «в черную». Теперь она сможет подрабатывать официально.

Индивидуальные предприниматели без сотрудников. Мастер маникюра Елена оформила ИП, работает в одиночку и использует упрощенную систему налогообложения 6%. Теперь она сможет перейти на новый налоговый режим и платить 4%.

Что изменилось для самозанятых

Налог на профессиональный доход — это новый налоговый режим, на который могут добровольно перейти ИП и специалисты, которые работают с заказчиками по договору или получают деньги «в черную». Никто не накажет ИП и специалистов, которые заключили договор ГПХ, если они продолжат работать как прежде. А самозанятые, которые сейчас работают нелегально, смогут легализоваться.

Зачем переходить на новый налог

Спать спокойно. Если физическое лицо оказывает услуги или продает товары, налоговая может прийти к нему с проверкой. Если налоговики узнают, что он не платит налоги, заставит выплатить НДФЛ за все время ведения незаконной деятельности.

Налоговики ищут нелегальных самозанятых в соцсетях

Платить низкие налоги. Самозанятые специалисты будут платить государству от 4% до 6% своих доходов. ИП на других системах налогообложения платят от 6% до 15%, а физлица — 13% НДФЛ. Плательщики налога на профессиональный доход смогут экономить.

Не платить страховые взносы. Самозанятым не нужно платить взносы на медицинское и пенсионное страхование, но и стажа у них не будет. Это значит, что они получат только социальную пенсию и на пять лет позже, чем остальные. Зато можно позаботиться о пенсии самому — откладывать деньги вместо того, чтобы отдавать их в государственные фонды.

В медицинской помощи самозанятому никто не откажет — 2% от уплаты налогов будут идти в фонд обязательного медицинского страхования.

Работать без онлайн-кассы. Чтобы работать на новом налоговом режиме, касса не нужна. ИП на других режимах, которые получают деньги от физических лиц, должны использовать онлайн-кассу. А те, кто перейдет на новый налог, смогут от нее отказаться и сэкономить. Чеки можно будет формировать через приложение «Мой налог».

Не подавать налоговую декларацию. ИП и физлица должны отчитываться о своих доходах в налоговую инспекцию. У самозанятых такой обязанности нет.

Самозанятые в регионах, где налог не работает. С 2019 года новый налог работает в Москве, Московской и Калужской областях и в Татарстане. С 1 января 2020 года самозанятыми смогут стать жители Санкт-Петербурга, Ленинградской, Воронежской, Волгоградской, Нижегородской, Омской, Новосибирской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской областей, Красноярского и Пермского краев, Ненецкого, Ханты-Мансийского, Ямало-Ненецкого автономные округов и Республики Башкортостан. Остальным самозанятым налог пока недоступен.

Самозанятые с доходом больше 2,4 млн рублей в год. Налог на профессиональный доход подойдет только тем, чей доход не более 2,4 млн рублей в год. С доходов больше этой суммы придется платить другие налоги. Для физических лиц — это НДФЛ по ставке 13%. А ИП должны будут перейти на другую систему налогообложения — в течение 30 дней после превышения лимита подать в налоговую заявление о переходе на другой налоговый режим. Если вы зарабатываете больше 2,4 млн рублей в год, используйте другие системы налогообложения.

Не смогут платить налог на профессиональный доход физические лица и ИП, которые (п. 2.1 ст. 4 закона № 422-ФЗ):

- продают подакцизные товары или те, которые нужно обязательно маркировать;

- перепродают товары или права на владение и использование недвижимости;

- добывают и продают полезные ископаемые;

- ведут бизнес на основе договоров поручения, договоров комиссии или агентских договоров.

- 4% с дохода — если принимать деньги от физических лиц;

- 6% с дохода — если деньги приходят от организаций или ИП.

Если оплата поступает и от людей, и от фирм, налог будет начисляться по разным ставкам.

С каких доходов платить

Налог нужно платить с доходов, которые самозанятый специалист получил от заказчиков за работу или услугу. Например, сделал фотосессию, написал текст, подобрал новый гардероб, испек торт, провел образовательные курсы, связал варежки. Деньги в подарок на день рождения или перевод от родственника не облагаются этим налогом. Самозанятые будут платить налог только с выручки, а не со всех поступлений на карту.

Банки не станут списывать налоги автоматически — они не налоговый орган. А налоговая может получить информацию о движениях по счетам физических лиц только по запросу во время проверки. Поэтому налоговики узнают только о тех доходах, которые самозанятый им покажет. В этом плане ничего не изменится.

Какие доходы не попали под новый налог

Под новый налог не попали доходы, с которых нужно платить другие налоги (п. 2 ст. 6 закона № 422-ФЗ):

- зарплата по трудовому договору;

- оплата работ и услуг по гражданско-правовому договору;

- деньги по договору услуг или подряда от бывшего работодателя, если самозанятый уволился меньше двух лет назад;

- доходы в натуральной форме (расчет по бартеру);

- деньги от продажи квартиры или машины;

- доходы от продажи личного имущества: старого холодильника или ноутбука;

- деньги от передачи прав на владение и использование недвижимости;

- доходы от продажи ценных бумаг;

- деньги по договору простого товарищества: люди объединяют вклады, чтобы зарабатывать деньги, но не регистрируются как юрлицо;

- доходы по договору доверительного управления компанией или имуществом;

- доходы госслужащих;

- деньги от уступки и переуступки прав требований (например, взыскание чужого кредита);

- доходы нянь, репетиторов, сиделок и уборщиков, если они встали на учет и используют налоговые каникулы.

Как перейти

Чтобы перейти на новый режим, физлицу или ИП нужно зарегистрироваться в налоговой. Сделать это можно двумя способами.

Через приложение «Мой налог». Для этого нужно загрузить в него заявление о постановке на учет, копию паспорта и фотографию. Приложение можно использовать с мобильного, планшета и компьютера.

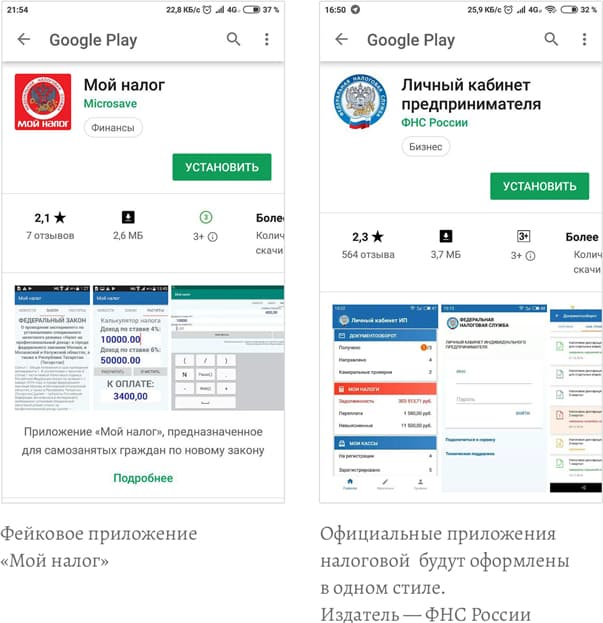

В декабре в «Гугл маркете» появилось фейковое приложение «Мой налог». Вред от него неизвестен: это может быть как простой калькулятор налога, так и вирус, который поразит телефон. Чтобы не нарваться на подделку, следите за новостями на сайте налоговой — они сообщат, когда появится официальное приложение.

Через личный кабинет на сайте налоговой. Чтобы открыть доступ к личному кабинету, нужно сходить в налоговую и получить свой логин и пароль. Те, у кого есть личный кабинет на «Госуслугах», могут зайти на сайт налоговой через него. Для получения статуса самозанятого копия паспорта и фото не нужны.

Если налоговую все устроит, она пришлет подтверждение, что теперь вы являетесь плательщиком налога на профессиональный доход.

Если данные, которые самозанятый подал при регистрации, не совпадут с теми, что есть у налоговой, она в тот же день пришлет отказ, объяснит причины и предложит прислать документы еще раз.

ИП в течение одного месяца после регистрации должен отказаться от прежней системы налогообложения — отправить уведомление в налоговую.

Уведомление для ИП на УСН

Как оформлять и платить

Если принимаете безнал, сформируйте чек с помощью приложения «Мой налог» и отправьте заказчику в смс или по электронной почте. Если берете наличные — распечатайте чек на бумаге и отдайте покупателю.

Ждать уведомления от налоговой. Налоговый период — месяц. Налоговая до 12 числа посчитает сумму налога за прошлый месяц и пришлет уведомление в приложении «Мой налог».

Оплатить налог. До 25 числа нужно заплатить налог за прошлый месяц. В уведомлении будут все необходимые суммы и реквизиты. Если вы ничего не заработали или должны заплатить меньше 100 ₽ налога, платеж перейдет на следующий месяц. Можно настроить приложение, чтобы деньги списывались автоматически.

Если не заплатить вовремя, в течение 10 дней налоговая потребует погасить просрочку — пришлет сообщение в приложении. Если его проигнорировать, налоговая подаст на самозанятого в суд.

Получить налоговый вычет. Раз в жизни плательщик налога на профессиональный доход сможет уменьшить сумму налога на 10 000 ₽. Приложение «Мой налог» само рассчитает налоговый вычет — ничего не нужно оформлять.

Если пришла оплата от физлица, в вычет войдет 1%: вы заплатите государству 3% налогов вместо 4%. Если деньги поступили от компании, в вычет попадет 2%: у вас спишут 4% вместо 6%. Так будет до тех пор, пока сумма уменьшающихся долей не достигнет 10 000 ₽.

Памятка

Слежек за переводами с карты на карту из-за нового налога не будет. Налоговая узнает только о тех доходах, которые самозанятый сам покажет через приложение «Мой Налог». Налог нужно платить только с выручки от заказов, а не со всех поступлений на карту.

Налог для самозанятых подходит физическим лицам и ИП, которые:

- работают в Москве, Московской и Калужской областях или в Татарстане;

- выполняют заказы в одиночку, без наемных работников;

- получают доход до 2,4 млн рублей в год;

- хотят сэкономить на налогах или не хотят попасть на штрафы за уклонение от уплаты налогов;

- готовы сами копить на пенсию.

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера