- На готовом бланке: вручную или на компьютере

- Шаг 1. Возьмите пустой бланк декларации

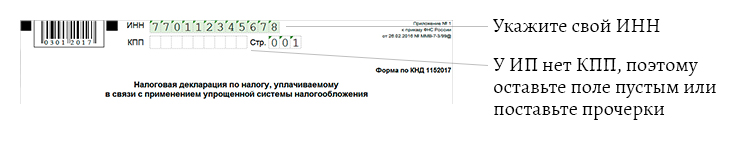

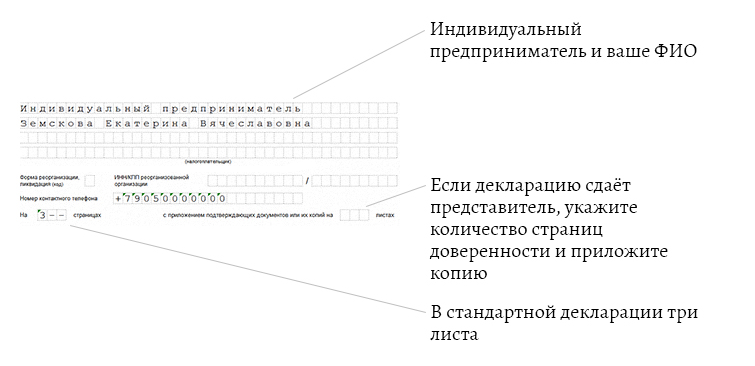

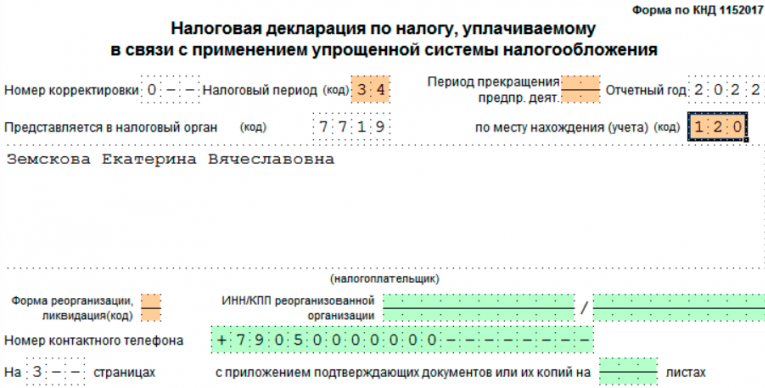

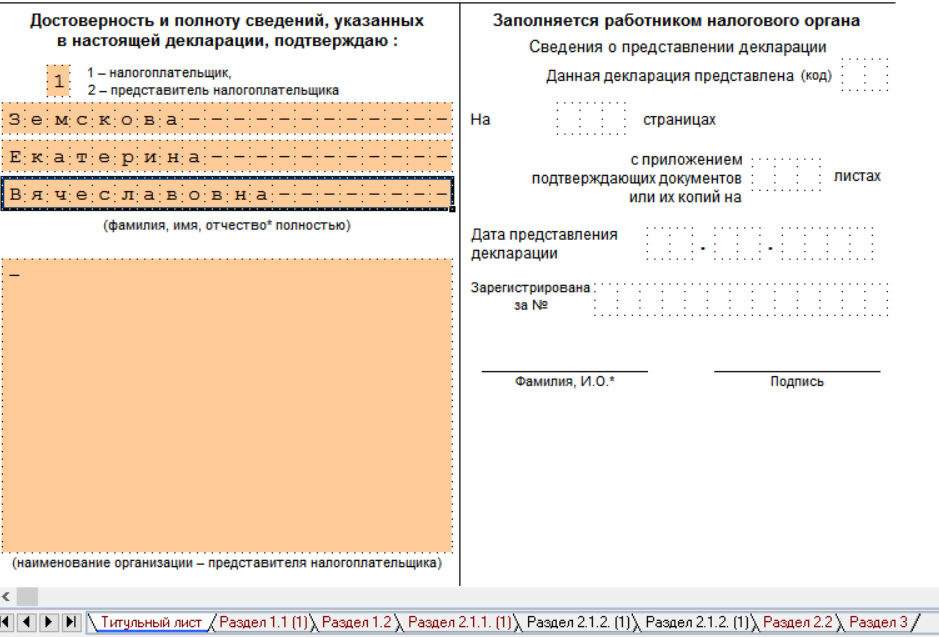

- Шаг 2. Заполните титульный лист

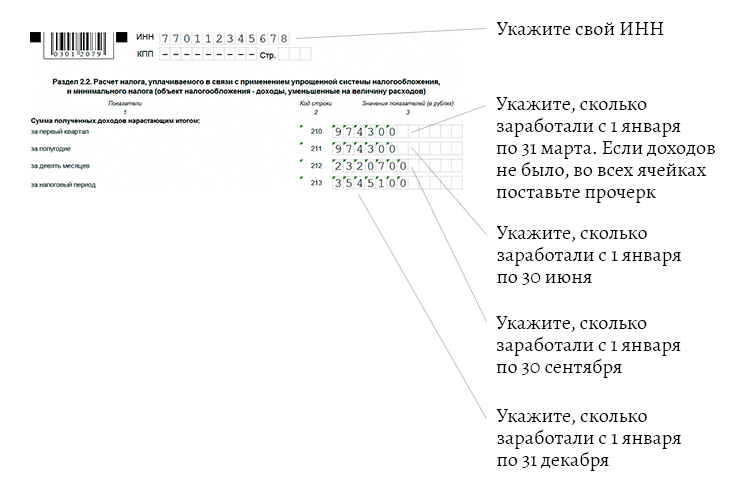

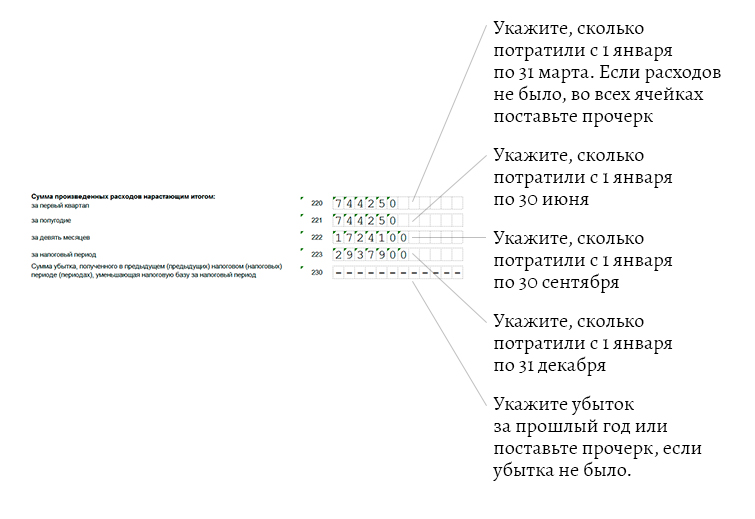

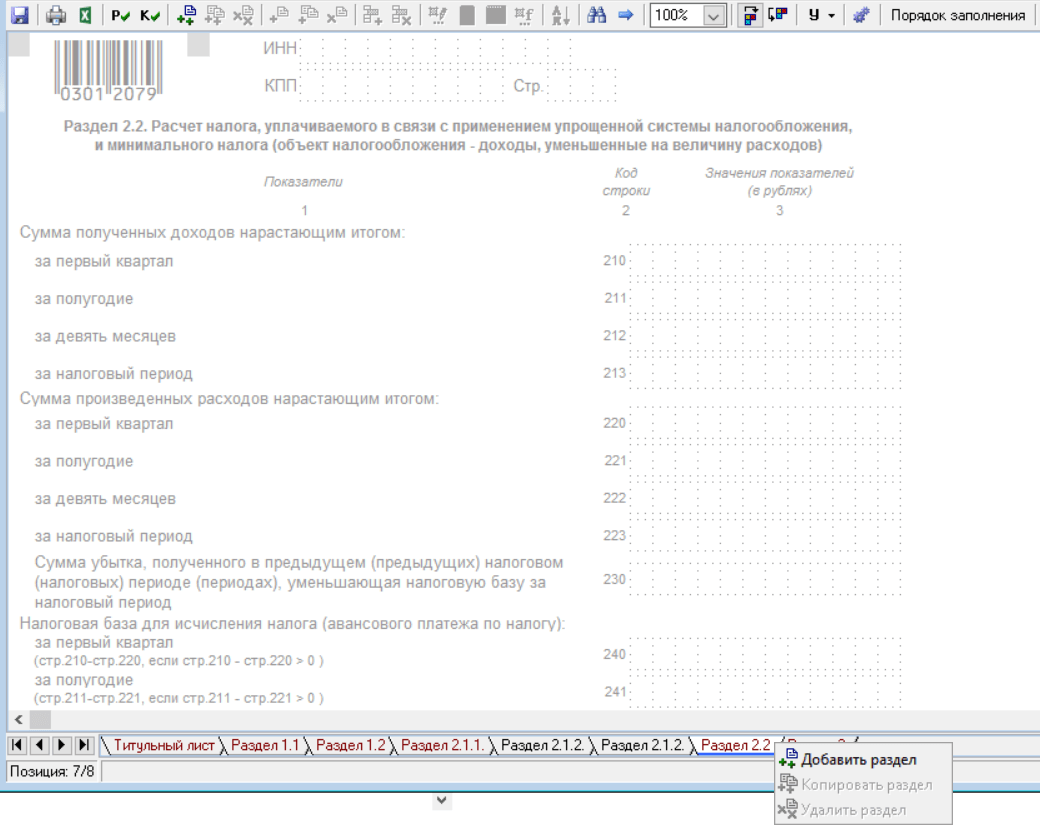

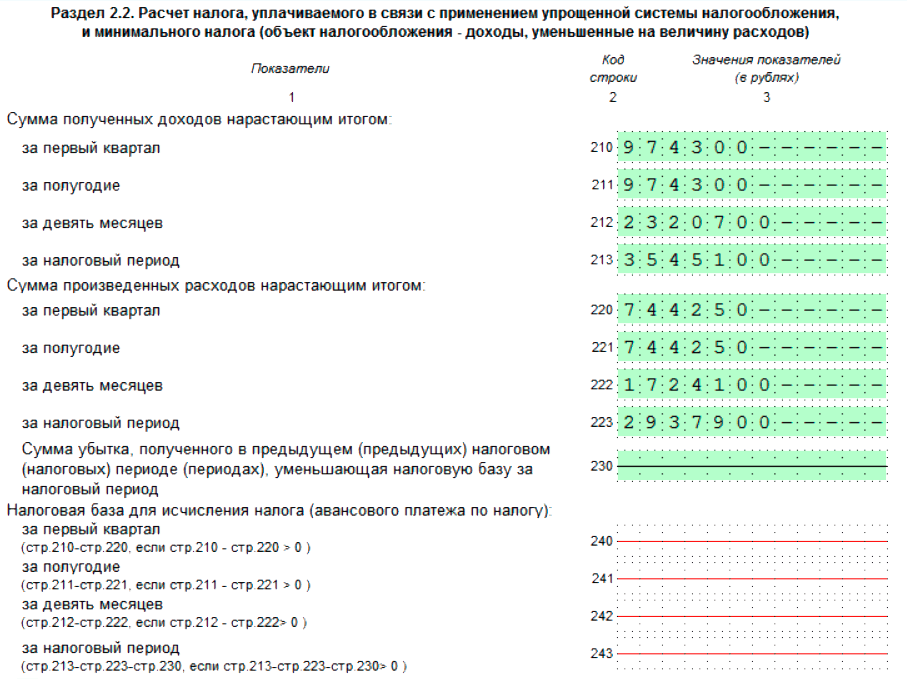

- Шаг 3. Посчитайте свои доходы, расходы и налог — заполните раздел 2.2

- Шаг 4. Узнайте свой код ОКТМО и заполните раздел 2.1

- В бесплатной программе налоговой

- Подавайте декларацию с сервисом «КУДиР» всего за десять минут

Как самостоятельно заполнить декларацию по УСН 15%

Предприниматели платят бухгалтеру по 5–10 тысяч рублей, чтобы заполнить и сдать декларацию в налоговую. Катя ведёт бухгалтерию нескольких фирм и ИП — она составила пошаговую инструкцию. С её помощью вы сможете сами посчитать доходы, расходы, налог и заполнить декларацию, чтобы сэкономить на бухгалтере.

| Компания | ИП | |

|---|---|---|

| Когда сдавать декларацию | Не позднее 27 марта | Не позднее 25 апреля |

| Куда сдавать | В налоговую инспекцию по месту нахождения — юридическому адресу | В налоговую инспекцию по месту регистрации ИП |

| В каком виде | На бумаге или по интернету через оператора: Сбис, Такском, Контур и других | |

| Какие разделы заполнять | Титульный лист, разделы 1.2 и 2.2 | |

| Что будет, если не сдать | Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1000 ₽, максимум 30% от суммы налога (п. 1 ст. 119 НК РФ) | |

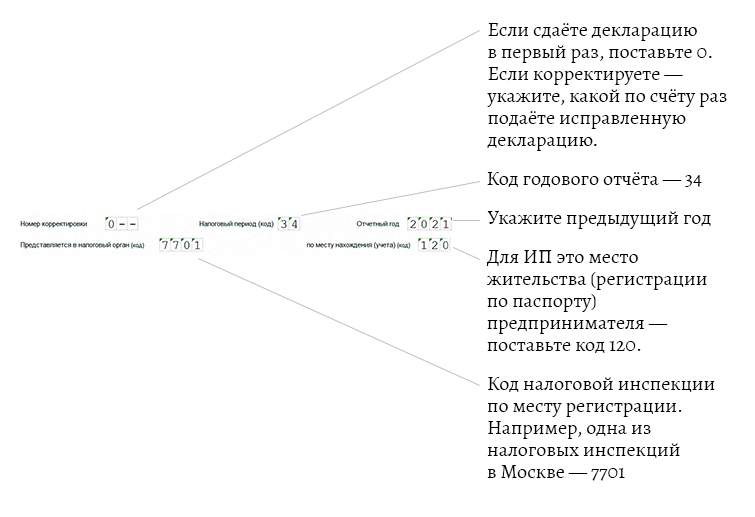

Шаг 1. Возьмите пустой бланк декларации

Бланк можно получить в налоговой инспекции или скачать в интернете в Экселе. Его можно заполнить прямо на компьютере или распечатать и заполнить вручную синей ручкой. Титульный лист и каждый раздел декларации нужно распечатать на отдельных листах — печатать с двух сторон листа нельзя.

Для тех, у кого Эвотор

Вы можете не заниматься самостоятельным расчётом ваших доходов и расходов — онлайн-касса сделает это за вас с помощью сервиса «Книга учёта доходов и расходов».

Чтобы собрать данные за 2022 год, вам потребуется тариф «КУДиР Про» за 2000 ₽ в год.

Как считать доходы

При упрощённой системе налогообложения доходы считают кассовым методом. Это значит, датой получения дохода считается день, когда деньги пришли:

- в кассу — если клиент платит через кассу;

- на расчётный счёт в банке — если клиент платит по безналу напрямую.

Нужно платить налог:

- с доходов от продажи товаров, работ;

- с доходов от реализации услуг, имущественных прав;

- с доходов не по основной деятельности;

- с процентов на остаток счёта.

Не нужно платить налог:

- с перечислений на счёт ИП со своей карты;

- с поступлений от других контрагентов по договору займа.

Посчитайте доходы. Предположим, за первый квартал бизнесмен заработал 974 300 ₽, во втором квартале ничего не заработал, в третьем квартале — 1 346 400 ₽, в четвёртом — 1 224 400 ₽.

Доходы за каждый период считают нарастающим итогом. Это значит, нужно складывать доход за текущий квартал с доходом за предыдущий период.

- Доход за первый квартал = 974 300 ₽.

- Доход за полугодие = доход за первый квартал + доход за второй квартал = 974 300 + 0 ₽ = 974 300 ₽.

- Доход за девять месяцев = доход за полугодие + доход за третий квартал = 974 300 ₽ + 1 346 400 ₽ = 2 320 700 ₽.

- Доход за год = доход за девять месяцев + доход за четвёртый квартал = 2 320 700 ₽ + 1 224 400 ₽ = 3 545 100 ₽.

Как считать расходы

При расчёте налога можно включить в расходы (ст. 346.16 НК РФ):

- стоимость товаров и расходников, затраты на их перевозку и хранение;

- оплату труда и налоги с зарплаты;

- аренду, вывоз мусора и коммуналку;

- рекламу;

- покупку, ремонт и обновление оборудования;

- лицензии и другие интеллектуальные права: изобретения, промышленные образцы, компьютерные программы, базы данных и ноу-хау;

- услуги банков и проценты за кредиты;

- нотариальное оформление документов;

- затраты на обслуживание онлайн-касс;

- бухгалтерские, аудиторские и юридические услуги;

- канцелярские товары;

- телефон и интернет;

- налоги и сборы, кроме налога на УСН 15%.

Точно нельзя включать в расходы:

- маркетинговые исследования;

- добровольное страхование;

- представительские расходы;

- корпоративы для сотрудников и клиентов;

- стоимость электронной подписи для участия в торгах по госзакупкам;

- услуги кадровых агентств.

Если не знаете, можно ли отнести к расходам конкретные затраты, погуглите. Поищите ответ в письмах Минфина — их сотни по разным видам расходов.

Все расходы должны быть:

- Оплачены. На упрощёнке используют кассовый метод: затраты становятся расходами только после оплаты. Пока деньги не ушли со счёта или из кассы, расходов нет.

- Подтверждены документами. Это значит, что на все расходы должны быть правильно оформленные документы: договоры с основными поставщиками, счета, накладные, счёт-фактуры (если поставщик на ОСНО), УПД, акты об оказании услуг. Нет документов — нет расходов.

- Экономически обоснованы. Расходами считают только затраты на бизнес. Нельзя включить в расходы покупку стиралки для дома или оплату за квартиру. Если вы покупаете деревообрабатывающий станок и хотите провести расходы через свою кофейню, придётся доказать, что это нужно для бизнеса. Всё, что вы тратите не для заработка, — не расходы.

- Использованы для бизнеса. В расходах учитывают проданный товар, использованные материалы, переработанное сырьё, использованные услуги и принятые работы. Нельзя отнести к расходам товар, который лежит на складе или на полках магазина, или затраты на незаконченный ремонт в торговом зале. Всё, чем вы не успели воспользоваться, что не успели продать или переработать, — не расходы.

Посчитайте расходы. Предположим, в первом квартале бизнесмен потратил 744 250 ₽, во втором квартале расходов не было, в третьем квартале — 979 850 ₽, в четвёртом квартале — 1 213 800 ₽.

Расходы тоже считают нарастающим итогом.

- Расходы за первый квартал = 744 250 ₽.

- Расходы за полугодие = расходы за первый квартал + расходы за второй квартал = 744 250 + 0 ₽ = 744 250 ₽.

- Расходы за девять месяцев = расходы за полугодие + расходы за третий квартал = 744 250 ₽ + 979 850 ₽ = 1 724 100 ₽.

- Расходы за год = расходы за девять месяцев + расходы за четвёртый квартал = 1 724 100 ₽ + 1 213 800 ₽ = 2 937 900 ₽.

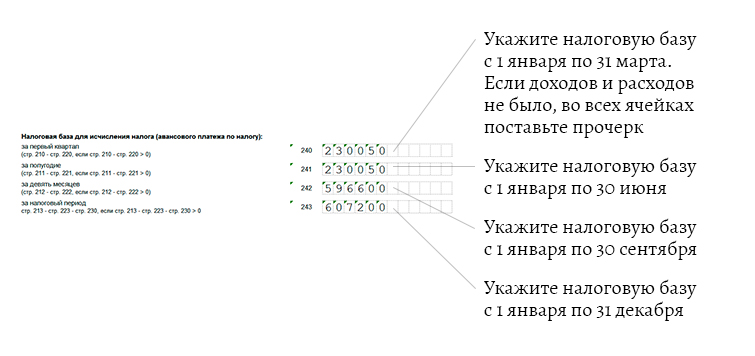

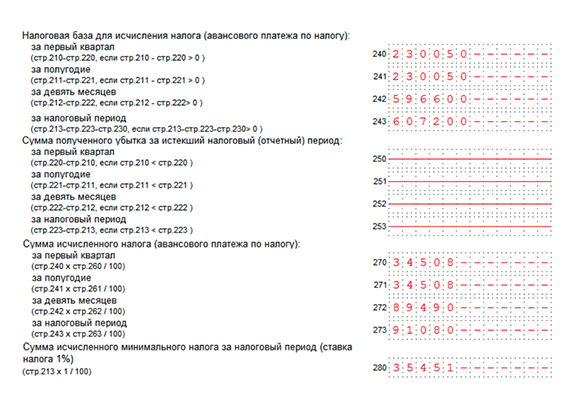

Рассчитайте налоговую базу. Налоговая база = Доходы — Расходы.

- Налоговая база за первый квартал = 974 300 ₽ — 744 250 ₽ = 230 050 ₽.

- Налоговая база за полугодие = налоговая база за первый квартал + (доходы — расходы за второй квартал) = 230 050 ₽ + 0 ₽ = 230 050 ₽.

- Налоговая база за девять месяцев = налоговая база за полугодие + (доходы — расходы за третий квартал) = 230 050 ₽ + (1 346 400 ₽ — 979 850 ₽) = 596 600 ₽.

- Налоговая база за год = налоговая база за девять месяцев + (доходы — расходы за четвёртый квартал) = 596 600 ₽ + ( 1 224 400 — 1 213 800 ₽) = 607 200 ₽.

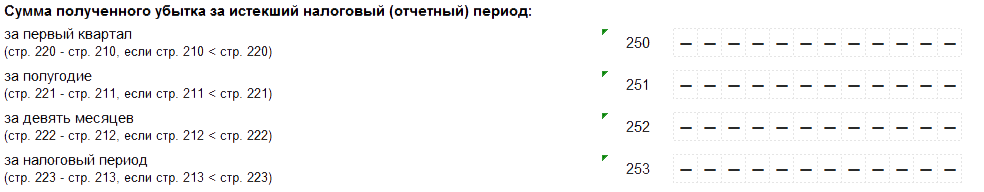

Посчитайте убыток. Если за отчётный период вы получили убыток, укажите его — поквартально нарастающим итогом. Если убытка не было, во всех ячейках поставьте прочерк.

Стандартная ставка 15%. Действует на всей территории России.

Региональная ставка от 5% до 15%. Местные власти могут снизить налоговую ставку до 5%. Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей о снижении ставки налога.

Льготная ставка 0%. Местные власти могут установить налоговые каникулы для индивидуальных предпринимателей, которые зарегистрировались впервые и работают в производственной, социальной, научной сфере или оказывают населению бытовые услуги (п. 4 ст. 346.20 НК РФ). Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей о налоговых каникулах. Для вновь зарегистрированных ИП налоговые каникулы продлили до 2024 года.

Сумма налога = налоговая база × ставка налога.

Всё, что меньше 50 копеек, отбрасывается, а 50 копеек и больше — округляется до рубля.

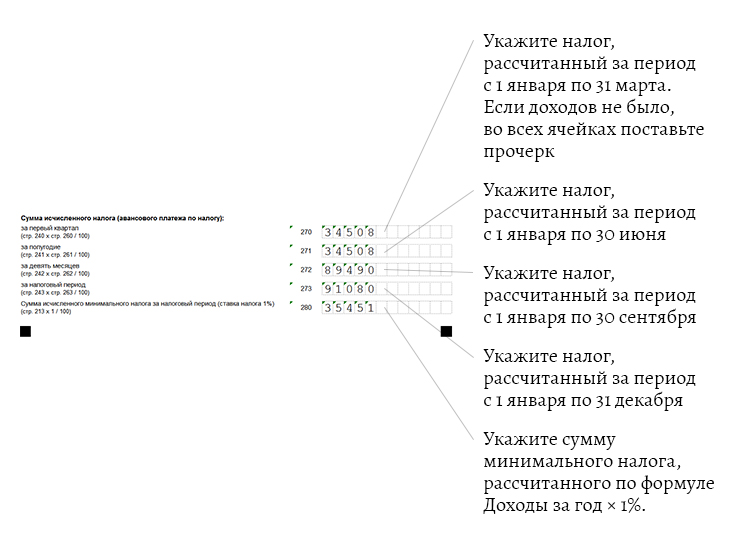

Рассчитайте налог. Налог считают нарастающим итогом, как доходы и расходы.

- Налог за первый квартал = 230 050 ₽ × 15% = 34 508 ₽.

- Налог за полугодие = налог за первый квартал + налоговая база за второй квартал × 15% = 34 508 ₽ + 0 ₽ = 34 508 ₽.

- Налог за девять месяцев = налог за полугодие + налоговая база за третий квартал × 15% = 34 508 ₽ + 596 600 × 15% ₽ = 89 490 ₽.

- Налог за год = налог за девять месяцев + налоговая база за четвёртый квартал × 15% = 89 490 ₽ + 10 600 × 15%= 91 080 ₽.

Минимальный налог = доходы × 1%.

Если сумма налога получается меньше минимального размера, нужно заплатить 1% от доходов.

Рассчитайте минимальный налог. Доходы за год × 1% = 3 545 100 ₽ × 1% = 35 451 ₽ < 91 080 ₽.

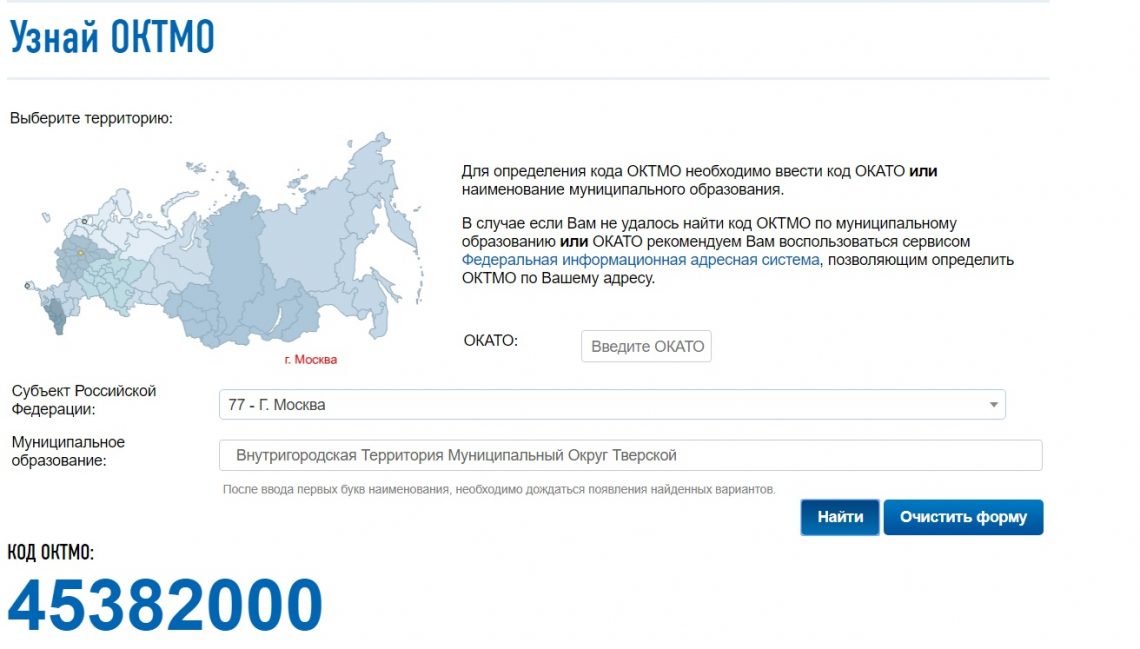

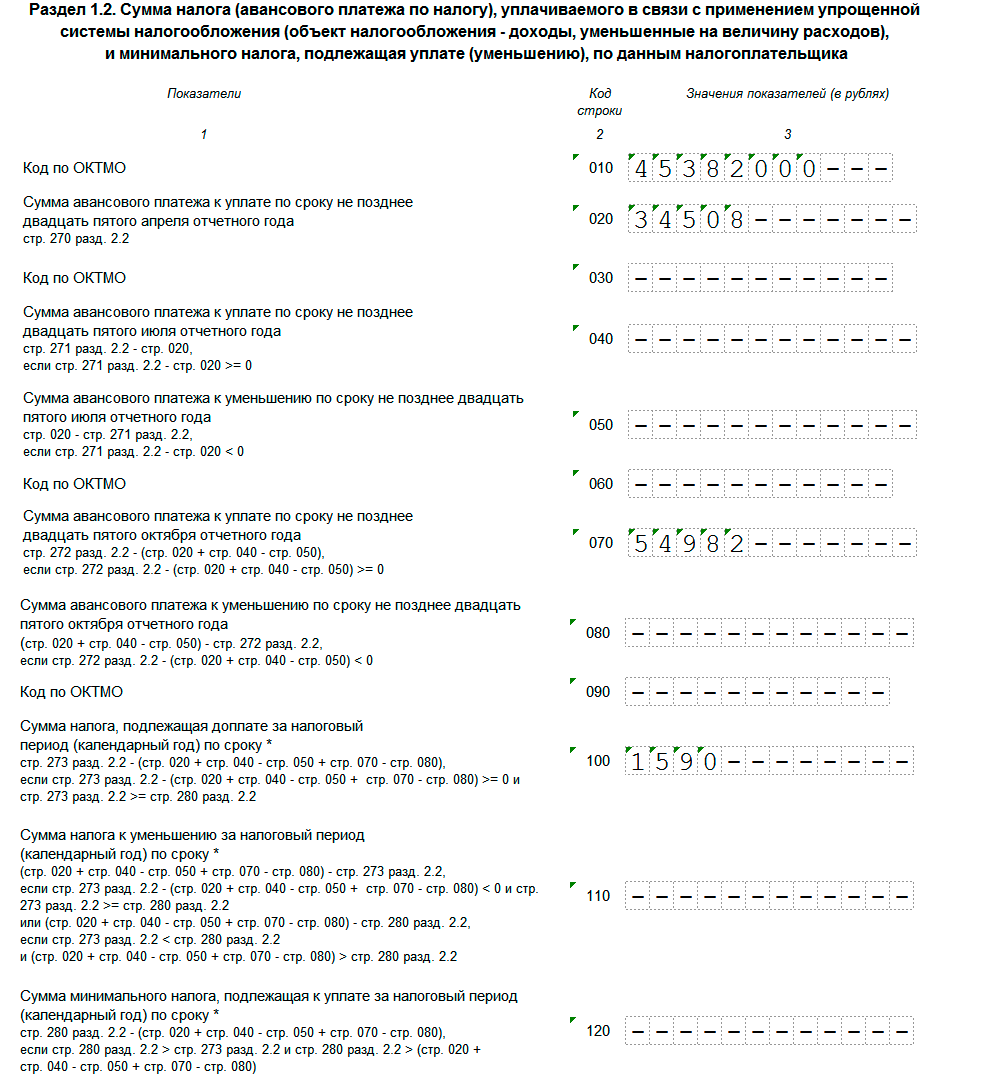

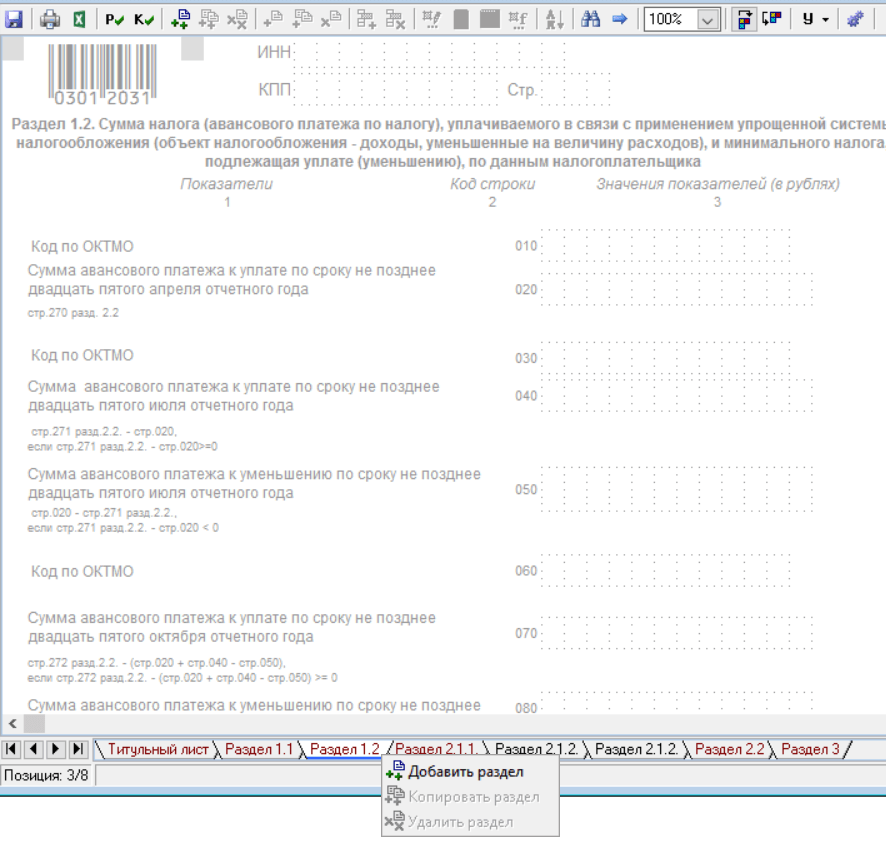

Шаг 4. Узнайте свой код ОКТМО и заполните раздел 2.1

Код ОКТМО можно узнать на сайте налоговой. Выберите свой регион и район регистрации, нажмите «Найти». Сервис выдаст ваш код ОКТМО.

- Заполните раздел на основе данных раздела 2.2.

- Строка 020 = строка 270 раздела 2.2 = 34 508 ₽.

- Сумма аванса по налогу за полугодие (строка 040) = сумма налога к уплате (раздел 2.2 строка 271) — сумма аванса по налогу за первый квартал (строка 020) = 34 508 ₽ — 34 508 ₽ = 0 ₽. Строку оставляем пустой или ставим прочерки.

- Сумма аванса по налогу за девять месяцев (строка 070) = сумма налога к уплате (раздел 2.2 строка 272) — сумма аванса по налогу за первый квартал (строка 020) — сумма аванса по налогу за полугодие (строка 040) = 89 490 ₽ — 34 508 ₽ — 0 ₽ = 54 982 ₽.

- Сумма аванса по налогу за год (строка 100) = сумма налога к уплате (раздел 2.2 строка 273) — сумма аванса по налогу за первый квартал (строка 020) — сумма аванса по налогу за полугодие (строка 040) — сумма аванса по налогу за девять месяцев (строка 070) = 91 080 ₽ — 34 508 ₽ — 0 ₽ — 54 892 ₽ = 1590 ₽.

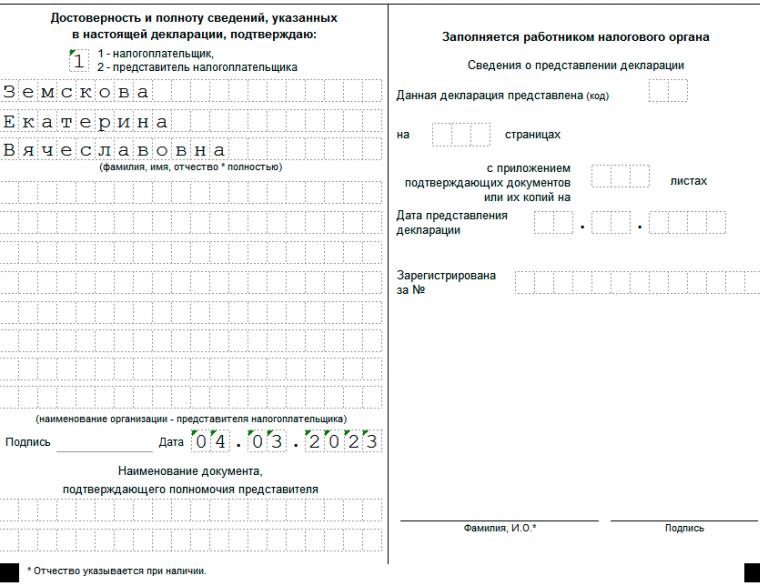

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать.

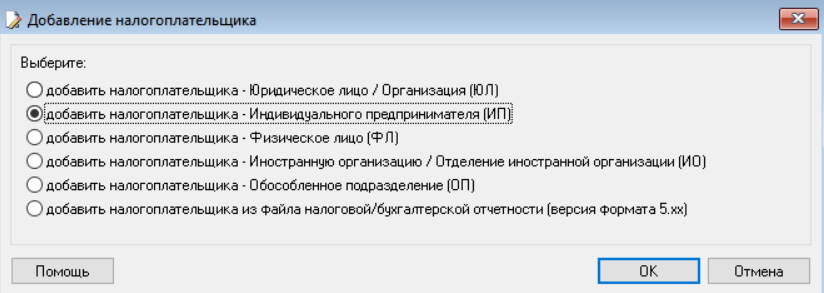

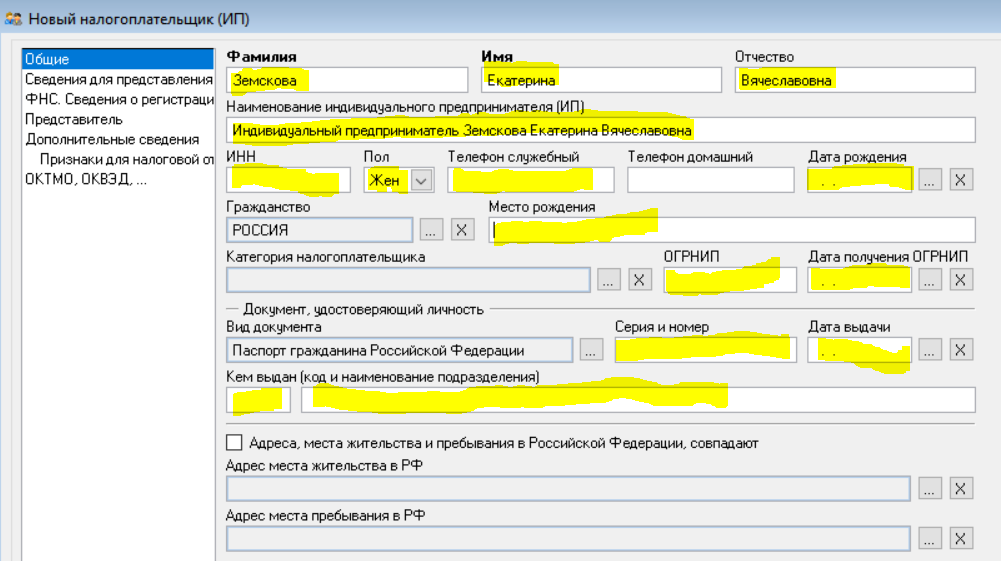

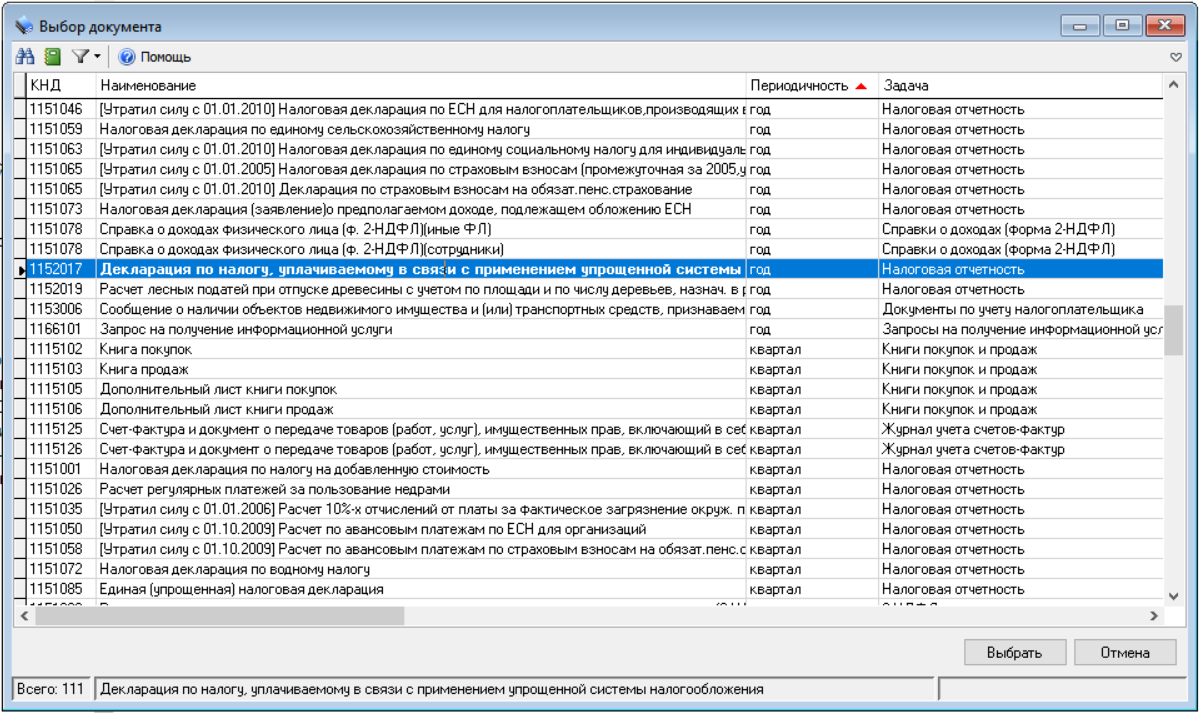

В бесплатной программе налоговой

Проще заполнить декларацию с помощью бесплатной программы от налоговой инспекции «Налогоплательщик ЮЛ». Скачать программу можно на сайте налоговой.

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать.

Подавайте декларацию с сервисом «КУДиР» всего за десять минут

Чтобы не тратить много времени на бухгалтерские расчёты, заполнение декларации и поездки в ФНС, используйте сервис «КУДиР» от Эвотора, вам потребуется тариф «Макс». Сервис поможет вам быстро и просто заполнить декларацию, а затем отправить документ в налоговую — ехать никуда не придётся.

Форма декларации всегда актуальна и обновляется автоматически, как только налоговая что-то меняет. Вы точно отправите правильный документ.

Как подать декларацию с помощью «КУДиРа»:

- Купите сервис «КУДиР», выберите тариф «Макс» в личном кабинете Эвотора.

- В сервисе зарегистрируйте электронную подпись, которой будете подписывать документы.

- Заполните декларацию. Сервис подскажет, что и в какие поля вводить.

- Отправьте декларацию в налоговую.

Ву-а-ля, проще не бывает

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера