Как предпринимателям вернуть НДС за 11 дней

В 2022 и 2023 годах все ИП и компании могут в ускоренном порядке возмещать налог на добавленную стоимость (НДС). Раньше для этого требовалась банковская гарантия или поручительство, а процесс занимал три месяца. Теперь НДС можно вернуть за 11 дней или раньше — рассказываем, что для этого нужно.

Ускоренный режим возмещения ещё называют заявительным порядком. То есть для того, чтобы вернуть уплаченный налог, не нужно ждать завершения камеральной проверки налоговой. Можно подать заявление заранее и быстрее получить возмещение.

Раньше возвращать НДС в ускоренном режиме могли только крупные компании, которые заплатили не менее двух миллиардов рублей налогов за три года, участники налогового мониторинга и производители вакцин от COVID-19. Остальные, чтобы возместить НДС, не дожидаясь окончания проверки, должны были предоставить в налоговую банковскую гарантию или поручительство.

Сейчас почти все ИП и компании получили возможность возмещать НДС в ускоренном режиме. Исключений только два: те, кто находится в процессе реорганизации или ликвидации, и те, кто проходит процедуру банкротства.

Ускоренный режим возмещения налога — это одна из мер поддержки бизнеса в условиях санкций. Такой порядок ввели не навсегда, а пока только на налоговые периоды 2022 и 2023 годов. Правом на ускоренное возмещение НДС можно пользоваться уже с апреля 2022 года.

Для тех, кто с Эвотором

Покупайте сервисы для товарного учёта, маркировки, ЕГАИС, управления кафе и интеграции с 1С. Они помогут наладить складской учёт, контролировать и анализировать продажи, вести КУДиР, а ещё рассчитывать налоговые платежи и взносы.

На правах рекламы ООО «Эвотор» 2RanynVp1wE

Как вернуть НДС в ускоренном режиме

Если вы хотите вернуть не больше, чем заплатили налогов и взносов за прошлый год, нужно сдать декларацию по НДС и написать в налоговую заявление. При этом таможенные платежи и налоги за прошлый год, которые вы уплатили в качестве налогового агента, не учитываются. Например, НДФЛ за сотрудников.

Если сумма, которую вы планируете вернуть, больше суммы прошлогодних налогов и взносов, кроме декларации по НДС и заявления понадобится банковская гарантия или поручительство.

Декларация по НДС. Её сдают четыре раза в год по итогам каждого квартала. Срок сдачи — не позднее 25 числа месяца, который следует за отчётным кварталом.

Форма декларации в приказе ФНС от 24.12.2021 № ЕД-7-3/1149

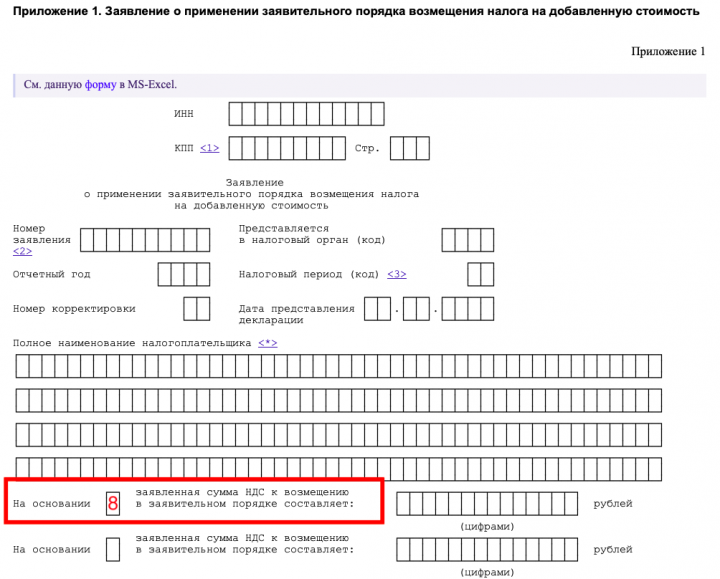

Заявление на возмещение НДС. Его нужно подать в течение пяти дней со дня сдачи декларации.

Форма заявления о применении заявительного порядка возмещения НДС

Налоговая проверит документы и в течение пяти дней примет решение:

- о возмещении, если сумму возврата посчитают обоснованной: деньги перечислят на счёт или зачтут их, если есть задолженность по налогам;

- об отказе, если посчитают, что сумма налога указана неправильно: о нём сообщат в течение пяти дней и укажут причину — номер и пункт статьи, которую, по мнению налоговой, нарушил предприниматель.

Если налоговая примет решение о возмещении, то на следующий день сообщит в казначейство, что необходимо перечислить деньги. Казначейство возместит налог в течение пяти дней. То есть весь процесс возмещения займёт не больше 11 дней.

Если налоговая нарушит срок возврата НДС, на сумму возврата начислятся проценты.

Какие могут быть риски

Ускоренный режим возврата НДС не отменяет камеральных проверок налоговой. ФНС всё равно будет сверять расчёты и может запросить данные у компании и контрагентов. Просто сделает это уже после возврата НДС.

Если камеральная проверка не покажет нарушений, то в течение семи дней налоговая письменно сообщит предпринимателю об окончании проверки.

Если проверка покажет, что предприниматель возместил НДС больше, чем положено, то по результатам проверки составят акт: это налоговое правонарушение. Решение о возмещении НДС отменят полностью или частично, и налоговая потребует деньги назад. Вернуть придётся с процентами: за каждый день незаконного использования бюджетных денег начислят проценты в размере двукратной ставки рефинансирования Центробанка. С 4 мая 2022 года это 14%. Вернуть деньги нужно в течение пяти дней с даты, когда получено требование.

Предположим, компания возместила в заявительном порядке НДС на 200 000 ₽. После проверки налоговая посчитала, что сумма превышена, и потребовала вернуть деньги с процентами. Компания пользовалась деньгами 60 дней. Считать сумму возврата будут по такой формуле:

200 000 ₽ х 60 дней х 2 х 14% / 365 = 1288 ₽ — это проценты,

200 000 ₽ + 1288 ₽ = 201 288 ₽ — сумма возврата.

Возможно и уголовное преследование: незаконное возмещение НДС попадает под статью «Мошенничество» (ст. 159 УК РФ).

Если не хотите рисковать, можно воспользоваться стандартным порядком возмещения НДС и вернуть налог после камеральной проверки.

Подытожим

- В 2022 и 2023 годах все ИП и компании могут возмещать НДС в ускоренном порядке. Раньше для этого требовалась банковская гарантия или поручительство, а процесс занимал три месяца. Теперь на это уйдёт не больше 11 дней.

- Ускоренный режим возмещения НДС — то же самое, что и заявительный порядок. Чтобы вернуть уплаченный налог, не нужно ждать завершения камеральной проверки налоговой.

- Не могут вернуть НДС в ускоренном режиме только те ИП и компании, которые находятся в процессе реорганизации, ликвидации или банкротства.

- Чтобы вернуть НДС в ускоренном режиме, нужно сдать декларацию по НДС и написать в налоговую заявление на возмещение. Если сумма, которую вы планируете вернуть, больше суммы налогов и взносов за прошлый год, то для подачи заявления понадобится также банковская гарантия или поручительство.

- Налоговая проверит документы и в течение пяти дней примет решение о возмещении или об отказе. Если решит возместить, деньги придут в течение шести дней.

- Ускоренный режим возврата НДС не отменяет камеральных проверок налоговой. Просто проверка пройдёт уже после возврата денег. О результатах проверки сообщают письменно.

- Если проверка покажет, что предприниматель вернул больше НДС, чем положено, то решение о возмещении отменят. Деньги придётся вернуть полностью или частично. Если не хотите рисковать, можно воспользоваться стандартным порядком возмещения НДС и вернуть налог после камеральной проверки.

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера

Что скажете?