- Коротко главное

- Как работает эквайринг

- Виды эквайринга

- Плюсы эквайринга

- Минусы эквайринга

- Сколько стоит эквайринг

- Как выбрать банк для эквайринга

- Предложения эквайринга от ведущих банков России

- Эвотор.PAY: 11 банков в одном сервисе — выбирайте выгодный эквайринг без головной боли

- Сбербанк

- Точка

- Альфа-Банк

- Т-банк

- МТС-банк

- ВТБ-банк

- Так нужен мне эквайринг или нет

Самый выгодный эквайринг: какой банк выбрать

Клиенты с картами чаще делают спонтанные покупки и больше тратят. Но за безналичный расчёт придётся платить продавцу: купить или арендовать терминал, подключить эквайринг и отдавать с каждого платежа комиссию банку. Рассказываем, как работает эквайринг и где выгоднее всего его оформить.

👉 Стоимость эквайринга, в первую очередь, определяется комиссией эквайера с каждой транзакции, размер которой зависит от вида деятельности компании. При этом самые низкие ставки — до 2,5% — у торгового эквайринга, дороже обойдутся мобильный — до 3% — и интернет-эквайринг — до 5%. Это связано с тем, что в торговом эквайринге ниже риск мошенничества со стороны покупателя.

👉 Следующей статьёй расходов выступает оплата терминала: банки предоставляют их в собственность или в аренду. Дешевле обходятся портативные устройства с функцией Tap on phone — касса в смартфоне, но более функциональными являются смарт-терминалы, которые включают в себя онлайн-кассу. Для интернет-эквайринга вообще не нужно покупать оборудование, но и комиссии здесь выше.

👉 Важно объективно оценивать комиссию и плату за терминал: часто там, где самый дешёвый эквайринг, есть немалые косвенные расходы. Кроме того, банки часто устанавливают минимальный платёж. Например, в договоре пишут, что ставка 1%, минимум 5 000 ₽ в месяц. Это значит, что если продавец наторговал за месяц на 100 000 ₽, то комиссию взимают не 1% от 100 000 ₽, то есть 1000 ₽, а минималку в размере 5 000 ₽.

👉 При выборе эквайера необходимо подробно изучить условия сотрудничества: список услуг, характеристики терминалов, типы обслуживаемых карт, сроки зачисления денег, подключения эквайринга, замены оборудования при неисправности, необходимость открытия счёта в банке-эквайере.

👉 Оптимальный вариант выбирают путём сравнения различных предложений. При расчёте тарифов эквайринга определяйте экономическую целесообразность услуги конкретно для вашей компании и аудитории.

👉 Если доход вашего бизнеса за прошлый год составил от 20 000 000 ₽, а в конкретной торговой точке от 5 000 000 ₽, то по закону вы обязаны принимать оплату картами. Если это не про вас, то чтобы понять, нужен ли вам эквайринг:

- Проанализируйте свой бизнес. Сколько гостей предпочтут платить картой? Часто ли гости уходят, если наличных нет? Сколько вы на этом теряете?

- Если вы только открываете бизнес, общайтесь с другими предпринимателями, спрашивайте, почему они выбрали именно такое решение.

- Подсчитайте, сколько примерно принесёт вам подключение оплат картами: новые клиенты, увеличение выручки, экономия на инкассации.

- Подсчитайте, сколько вы за это заплатите. Учитывайте не только комиссию по платежам, стоимость терминала, но и возможные штрафы и банальное — стоимость интернета на точке. Дьявол в мелочах.

- Будьте готовы, что некоторые клиенты, которые могли бы заплатить наличными, после подключения эквайринга оплатят картой, а вы заплатите комиссию.

- Запишите и сравните все цифры, прикиньте, готовы ли вы потратить время, силы и деньги. Если да — подключайте оплату картами.

А теперь давайте разбираться по порядку.

Эквайринг — это все банковские услуги, связанные с оплатой электронными деньгами: банковскими картами и системами бесконтактной оплаты — смартфоном, часами, браслетом.

Когда клиент расплачивается картой в продуктовом магазине или платит онлайн в интернет-магазине — это эквайринг.

Как работает эквайринг

Продажа за наличные — это сделка между продавцом и покупателем, за ней со стороны наблюдает налоговая. Касса подсчитывает сумму покупки и выдаёт фискальный чек — подтверждение, что продавец получил деньги и отчитался за них в налоговой. Фискальный чек подтверждает, что все три стороны получили, что хотели.

Продажа по карте — это такая же сделка, как с наличными, но в ней участвует посредник — эквайер. Им выступает банк или платёжная система. Чтобы формализовать такую сделку, нужно дополнительное оборудование — банковский терминал, при оплате через интернет его заменяет платёжный шлюз. Все действия участников регулируются положением ЦБ.

Терминал считывает информацию с карты клиента и посылает запрос в банк, чтобы снять сумму покупки. При оплате в интернет-магазине клиент вводит данные банковской карты в интерфейсе, который отвечает требованиям безопасности PCI DS.

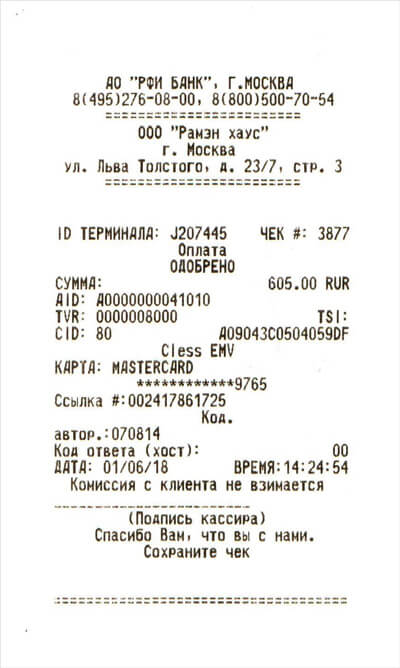

В обоих случаях банк списывает деньги с карты клиента и зачисляет на счёт продавца. Если сделка прошла успешно, продавец и покупатель получают слип-чек. Он подтверждает, что банк списал деньги клиента на счёт продавца.

Иногда фискальный чек и слип печатают на одном чеке, но это разные документы: фискальными занимается налоговая, а слипами — банк. Важно понимать, что слип-чек не заменяет кассовый — последний выдают дополнительно (п. 3.1 положения Банка России № 266-П).

Виды эквайринга

Для разного эквайринга нужно разное оборудование и ПО.

- Торговый эквайринг — приём безналичных платежей на точке. Нужен стационарный или портативный банковский терминал, подключённый к питанию. Например, Эвотор 6, который идёт в комплекте с пин-падом.

- Касса в смартфоне (Tap On Phone) — приём платежей на выездах, оплат курьерским службам. Нужен сервис на смартфоне, например, «Мобильный кассир». Вы устанавливаете его на Эвотор, а сотрудник — на свой смартфон. Затем соединяете смартфон и кассу, и сотрудник сразу может принимать оплату через смартфон. Установка занимает не более 15 минут.

- Оплата по QR-коду — вариант бесконтактной безналичной оплаты. Нужно сформировать и распечатать графический код для оплаты.

- Интернет-эквайринг — оплата картой в интернет-магазине и на любом сайте. Физическое оборудование для приёма таких платежей не требуется.

Плюсы эквайринга

Если коротко — вы получите больше выручки, сэкономите на инкассации, а безопасность станет на порядок выше. А теперь подробнее.

Эквайринг помогает увеличить чек. Платежи по карте вызывают меньше негативных эмоций, даются легче и быстрее забываются — в итоге люди тратят больше.

Эквайринг помогает удержать клиентов. Если товар не уникален, клиенту проще найти другое место, где принимают карты, чем снять деньги и вернуться с наличными.

Электронные деньги помогают проводить продажу быстрее. Кассирам не приходится проверять, фальшивые ли банкноты, считать сдачу и извиняться, если в кассе нет размена. Так эквайринг помогает ускорить обслуживание.

Эквайринг помогает реже инкассировать. Если часть продаж проходит с безналичной оплатой, вам не придётся считать, хранить и охранять наличные.

Минусы эквайринга

Минус эквайринга в том, что за него нужно платить: комиссии, обслуживание, интернет.

За каждую операцию придётся платить комиссию. Это значит, что с каждых 100 ₽, которые вам заплатит покупатель, вы отдадите банку 0,9–2,3 ₽ за услуги.

Для работы понадобится банковский терминал. Его можно купить или взять в аренду, но в любом случае это требует трат. Даже если банк обещает бесплатную аренду аппарата, скорее всего, вы всё равно её оплатите через скрытые платежи.

Иногда банковские терминалы ломаются. Если вы купили аппарат, придётся разбираться с сервисным центром, если взяли в аренду — с банком. Пока пинпад в ремонте, магазин теряет покупателей, которые по привычке пришли только с картой.

Необходимо подключить интернет. Если ваша касса работает через мобильный интернет или кабель, то для банковского терминала вопрос с интернетом нужно решать заново: покупать новую симку или кабель — или вайфай-роутер, чтобы раздать интернет на все устройства.

Сколько стоит эквайринг

В момент зачисления денег на расчётный счёт эквайер удерживает с продавца комиссию — она называется ставкой эквайринга. Часть от платежа поступает платёжной системе и эмитенту — банку, выпустившему карту покупателя. Комиссия — главная статья расходов на услугу эквайринга.

На величину комиссии влияет ряд факторов:

- Вид бизнеса — сферу деятельности требуется указать в заявке на подключение услуги.

- Выручка компании — чем больше оборот, тем ниже ставка. Многие банки ежемесячно пересматривают комиссию в зависимости от дохода бизнеса.

- Вид эквайринга — более низкие комиссии у торгового (до 2,3%), дороже обойдутся мобильный (до 3%) и интернет-эквайринг (до 5%). Самый дешёвый эквайринг для ИП и организаций — при оплате товаров или услуг по QR-коду.

- Регион — тарифы в крупных городах и провинции могут различаться.

Важно объективно оценивать размер комиссии, обозначенной в договоре, не гнаться за дешевизной. Например, снижение ставки по эквайрингу на 1% может дополняться аналогичной комиссией за снятие или перевод денег со счёта. Или другими скрытыми платежами.

Кроме того, сниженная процентная ставка не значит, что вы будете платить за эквайринг меньше.

Например, для компании с ежемесячным оборотом 50 000 ₽ назначена ставка 2,3%. Комиссия предприятия эквайеру составит 1150 ₽. А у компании с ежемесячной выручкой 100 000 ₽ ставка 1,9%. В результате комиссия банку для неё составит 1900 ₽.

Помимо комиссии, затраты на эквайринг также включают покупку или аренду терминалов, расходы на интернет-связь. Банки или платёжные агрегаторы предоставляют оборудование — своё или от партнёров. Можно приобрести терминал самостоятельно, но важно, чтобы он соответствовал определённым требованиям. Иначе банки не рискнут ставить на устройство необходимое ПО: например, если у оборудования устаревший сертификат безопасности.

Дешевле обойдётся портативное устройство с функцией Tap on phone — касса в смартфоне. Для постоянного использования удобнее смарт-устройства, дополненные онлайн-кассой: например, Эвотор 6 — онлайн-касса 3-в-1 со встроенным пин-падом и сканером. В одном таком устройстве сразу есть и онлайн-касса, и терминал для приёма карт.

Многие банки при подключении услуги эквайринга предоставляют терминалы в аренду бесплатно. Но, скорее всего, тариф в этом случае будет выше, поскольку аренда войдёт в комиссию.

Как выбрать банк для эквайринга

Выбор эквайринга в 2025 году для ИП и организаций основывается на оценке условий сотрудничества. Обращайте внимание на следующее:

- Ставка эквайринга — если комиссия плавающая, оценивайте факторы, от которых она зависит. Например, многие банки при расчётах опираются на ежемесячный оборот компании. Важно, чтобы банк не накладывал штрафные санкции при уменьшении выручки.

- Оборудование — терминалы должны подходить по характеристикам и экономической целесообразности. Например, сервисам доставки, такси достаточно компактного устройства с функцией Tap on phone, а магазинам с регулярной посещаемостью больше подойдёт смарт-терминал.

- Условия приобретения оборудования — покупка или аренда.

- Стоимость обслуживания расчётного счёта — эквайринг без него невозможен. Допускается наличие счёта в другом банке, не эквайере.

- Наличие и размер дополнительных комиссий — например, возможно удержание процента при возврате средств покупателю. Как правило, если деньги ещё не поступили на счёт продавца, инициируют Reversal — в этом случае комиссии обычно нет, возврат проходит немедленно. Если деньги уже поступили продавцу, проводят Refund — за каждую такую операцию может удерживаться определённый процент.

- Срок зачисления денег — после оплаты средства поступают продавцу не сразу, а в течение 1–3 дней.

- Платёжные системы — в договоре прописывается, с какими из них сотрудничает банк: «Мир», Visa, MasterCard. Желательно, чтобы пин-пады или онлайн-кассы со встроенным пин-падом, такие как Эвотор 6, поддерживали платежи с использованием NFC, например, Mir Pay или SberPay.

Необходимо обсудить и зафиксировать в договоре нюансы подключения и оказания услуги: срок настройки оборудования — обычно 1–5 дней, — его замены при выходе из строя, порядок инструктажа персонала, техобслуживания и так далее.

Предложения эквайринга от ведущих банков России

Поможет с определением подходящего эквайера сравнение эквайринга банков РФ: предлагаем краткий обзор условий, действующих на январь 2025 года. Периодически тарифы пересматриваются, следите за их актуальностью. Заметим, что услуги эквайринга предлагают не только банки, но и платёжные агрегаторы и производители терминалов.

Эвотор.PAY: 11 банков в одном сервисе — выбирайте выгодный эквайринг без головной боли

В сервисе Эвотор.PAY мы собрали 11 банков-партнёров. Ключевые условия каждого банка в одной таблице — не нужно лазить по сайтам, звонить в поддержку и составлять таблицы для сравнения. Выбирайте лучший тариф для своего бизнеса и экономьте время для важного.

💳 Смарт-терминалы «3 в 1» — это и эквайринг, и онлайн-касса, и сканер штрихкодов. Никаких проводов и громоздкого оборудования.

🔒 Защита по мировым стандартам — PCI DSS-сертификация гарантирует, что данные клиентов в безопасности.

📊 Личный кабинет как швейцарский нож — тут всё: оборот по дням, средний чек, возвраты, история операций. И даже статистику по точкам посмотрите.

Узнайте ставку для вашего бизнеса →

На правах рекламы ООО «Эвотор» 2Ranynvq4Pi

Сбербанк

Банк предлагает эквайринг для стационарных торговых точек, интернет-магазинов, а также мобильный. Дифференцированные ставки зависят от оборота: чем больше ежемесячная выручка, тем ниже комиссия. Ставка составляет от 1%, ежемесячно пересматривается. На момент написания статьи действует акция — первые 6 месяцев ставка от 0,3%.

Минимальный эквайринг для ИП и организаций здесь предлагается при приёме оплаты за товары и услуги по QR-коду (SberPay QR) и биометрии — от 0,3%.

Средства на счёт продавца зачисляются на следующий день до 12 часов. Стоимость сервисного обслуживания зависит от вида бизнеса и оборотов. Банк предлагает круглосуточную техническую поддержку, замену неисправного терминала в течение 24 часов.

Точка

Комиссия зависит от вида эквайринга, деятельности компании. Пониженные ставки действуют для общепита, продуктовых магазинов, медицины, образования, турагентств, АЗС и аптек. Дешевле обойдётся торговый эквайринг — от 0,94%, комиссия для интернет-эквайринга — от 1,5%.

Минимальная комиссия действует при приёме оплаты за товары и услуги по QR-коду — от 0,4%. «Точка» не устанавливает минимальный оборот для бизнеса, не удерживает штрафы за невыполнение плана.

При оплате по QR‑коду деньги поступают на счёт почти сразу — от 15 секунд до 1 минуты. При оплате картой — в течение следующего рабочего. С услугой «онлайн-зачисление» от 350 ₽ до 500 ₽ в месяц — через час после оплаты, даже в праздники и выходные. Банк предлагает терминалы партнёров: Эвотор, PayKeeper Касса, CloudKassir, Бизнес.Ру, АТОЛ, ШТРИХ-М. Можно приобрести оборудование в рассрочку на год. Допускается подключение терминала клиента за 2500 ₽, но подключают не все модели.

Альфа-Банк

Комиссия эквайера зависит от среднего оборота одного терминала. В первые три месяца новым клиентам при открытии первого счёта банк предлагает ставку торгового эквайринга 1% (2,2% при обороте свыше 500 000 ₽). Потом комиссия составит 2,2%. Ставка интернет-эквайринга — в минимальном тарифе 1% при достижении оборота от 500 000 ₽ комиссия увеличивается 2,6%. Банк полностью компенсирует комиссию при приёме оплаты по QR-коду.

Терминал предоставляется в аренду, плата за него зависит от оборота компании — при комиссии 1% и 2,99% сбора за оборудование нет. Подключение терминала банка, обслуживание расчётного счёта бесплатно. Деньги продавцу зачисляются на следующий день.

Т-банк

Ставка эквайринга зависит от вида деятельности и выручки компании. Можно выбрать стандартную процентную схему оплаты или пакетную, предполагающую определённую сумму по операциям в месяц: например, бизнес платит 1990 ₽ за транзакции на 100 000 ₽ по каждому терминалу. Минимальная ставка по торговому эквайрингу — 1,2%, мобильному и интернет-эквайрингу — 0,4% или 0,7%.

Продавцу деньги зачисляются на следующий день. Терминалы предоставляются бесплатно, также банк сам оплачивает услуги связи, подключая сим-карты разных операторов. Интернет-эквайринг позволяет принимать платежи не только на сайте, но и в соцсетях, мессенджерах, смс. Техподдержка работает круглосуточно.

МТС-банк

Ставка эквайринга зависит от вида деятельности. Ставка по торговому эквайрингу — от 0,7% до 2,05%, интернет-эквайрингу — до 0,7%. Комиссия для интернет-эквайринга только за успешную оплату.

Продавцу деньги зачисляются на следующий день. Терминалы предоставляются бесплатно, также банк сам оплачивает услуги связи, подключая сим-карты разных операторов и помогает с обучением персонала. Есть интеграция по API, которая позволяет сэкономить на комиссиях. Интернет-эквайринг позволяет принимать платежи на сайте, в мессенджерах и приложениях. Техподдержка работает круглосуточно.

ВТБ-банк

Комиссия зависит от вида бизнеса и ежемесячного оборота. Ставка торгового эквайринга — от 1,3%, интернет-эквайринга — от 1,05%. Выручка зачисляется в течение дня.

Минимальный эквайринг для ИП и организаций здесь предлагается при приёме оплаты за товары и услуги по QR-коду СПБ — от 0% до 0,7%.

Подключение бесплатное. Можно использовать как собственный терминал, так и взять его в аренду или купить у банка. Есть тарифы с бесплатной арендой. Сервисной платы за пользование терминалом нет. Также ВТБ бесплатно предоставляет сим-карту для POS-терминала и оплачивает ей обслуживание.

Так нужен мне эквайринг или нет

Мы не знаем: всё зависит от особенностей вашего бизнеса, региона и привычек ваших клиентов. Закон «О защите прав потребителей» обязывает компании предоставлять покупателям право выбора способа оплаты: наличными или с помощью национальных платёжных инструментов (ст. 16.1 закона «О защите прав потребителей»). Избежать этого могут только организации или ИП, общий доход которых за прошедший год составил менее 20 000 000 ₽, а в конкретной торговой точке — менее 5 000 000 ₽.

Представить себе расчёты с покупателем без возможности использовать банковскую карту или смартфон сейчас уже проблематично. В регионах всё чаще обходятся без наличных: например, в 2024 году в Ненецком автономном округе 91% покупок оплатили безналом.

Если у вас уже работающий бизнес, вы можете подсчитать, сколько клиентов в день уходит из-за того, что вы не принимаете карты. Если вы только открываетесь, можно использовать чужие данные: поищите статистику по своему региону или сфере бизнеса, спросите кассиров на соседних точках — обычно они делятся информацией.

Когда посмотрите статистику и расспросите других предпринимателей, вы сможете прикинуть, сколько продаж в вашем бизнесе будет проходить по картам. Тогда сможете рассчитать, выгоден ли эквайринг.

Подписываясь на рассылку, вы соглашаетесь с политикой персональных данных