- Главные новости про амнистию дробления бизнеса

- Что такое дробление бизнеса

- Ответственность за дробление бизнеса

- Амнистия дробления бизнеса: что это

- Условия применения налоговой амнистии дробления бизнеса

- Особенности налоговой амнистии по дроблению бизнеса в 2025 году

- На какие налоги не распространяется налоговая амнистия по дроблению

- Подытожим

Амнистия по дроблению бизнеса: как это работает в 2025 году

Амнистия по дроблению бизнеса — это когда вы ушли от уплаты налогов, разделив свой единый бизнес на несколько мелких, а ФНС это выявила, но не наказала. По новому закону такое будет возможно, если отказаться от дробления в 2025 году.

Амнистия по дроблению не означает, что всех нарушителей скопом освободят от ответственности. Дробление бизнеса с целью укрыться от налогов — классическая серая схема, и, чтобы её «простили», нужно выполнить целый ряд требований. Как они звучат, что такое амнистия по дроблению бизнеса и кто на неё может претендовать — узнаете, если прочитаете статью до конца.

Главные новости про амнистию дробления бизнеса

- С 12 августа 2024 года в законодательстве появилась налоговая амнистия за дробление — государство обещает «простить» все компании, которые добровольно откажутся от дробления бизнеса (ст. 6 закона № 176 от 12.07.2024).

- Получить амнистию за дробление бизнеса в 2024 году означает получить освобождение от налогов, которые вы не заплатили за 2022–2024 годы в результате этой серой схемы, а также связанных с её применением пеней и штрафов за неуплаченные налоги.

- В октябре 2024-го ФНС выпустила рекомендации по применению налоговой амнистии дробления бизнеса. Они говорят, что конкретный порядок и условия применения амнистии зависят от того, будет ли ФНС проводить выездную проверку в компании в 2025–2026 годах и что конкретно она найдёт.

- Если у компании не было выездных проверок ФНС за 2022–2024 годы или они были, но решение по ним вступило в силу до 12.07.2024, амнистию за дробление ФНС не даст.

На момент подготовки материала это все последние новости об амнистии дробления бизнеса. Теперь нужно погружаться в частности.

Что такое дробление бизнеса

Разберёмся, что такое дробление бизнеса простыми словами и на языке закона.

Простым языком: дробление — это формальное разделение одного большого бизнеса на несколько ООО или ИП поменьше. В практике ФНС дробление — это схема ухода от налогов или получения налоговой выгоды.

❌ Дробление — серая схема

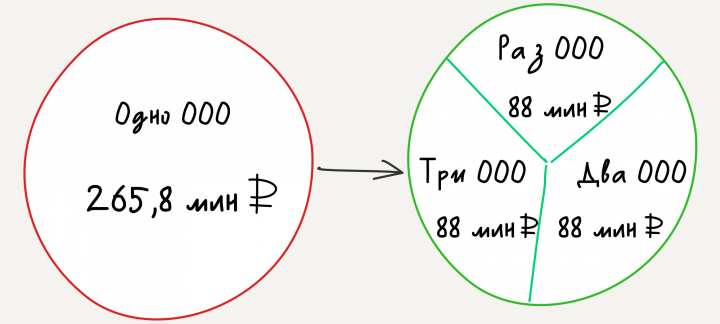

Допустим, у вас сеть пиццерий, оформленных в одно ООО на УСН. Вы видите, что совокупный доход точек подбирается к 265 800 000 ₽ — это предельная сумма, после которой вы потеряете право работать на упрощёнке. Но если перейти на ОСН, вы будете платить сильно больше налогов. Чтобы этого не произошло, вы берёте и делите одно ООО на три поменьше — с доходом у каждого около 88 000 000 ₽. Это пример дробления бизнеса простыми словами.

Но бывает и так, что дробление не имеет перед собой цели уйти от налогов, а делается исключительно в бизнес-целях.

✅ Дробление — честное структурирование

Та же сеть пиццерий, тот же хороший доход. Но вы решили не укрываться от налогов, а расширяться — открыть в том же помещении крафтовый пивной магазин. Направления бизнеса разные, цели и задачи тоже отличаются — логично, что вы открываете новое ООО и на него уже запускаете магазин.

По закону ещё недавно понятия «дробление» вообще не было, что было проблемой для контролёров: они не могли выделить конкретный состав, и оба описанных выше примера для них могли стать незаконным дроблением. Признаки, по которым инспекция определяла дробление, содержались лишь в разъяснениях и письмах ФНС, а налоговая амнистия при дроблении бизнеса вообще не предусматривалась.

Новый закон исправил этот пробел и ввёл определение.

Дробление бизнеса — разделение единой предпринимательской деятельности между несколькими формально самостоятельными лицами — организациями, индивидуальными предпринимателями, — в отношении которых осуществляется контроль одними и теми же лицами, направленное исключительно или преимущественно на занижение сумм налогов путём применения специальных налоговых режимов (п. 1 ч. 1 ст. 6 закона № 176-ФЗ).

Получается, дробление и структурирование нужно чётко различать. И теперь незаконным будет только такое дробление, которое совершено с целью получения неправомерной налоговой выгоды. Если такой нет — это не дробление бизнеса, в 2024-м налоговая амнистия по нему не происходит.

По факту контролёры наказывают не за само событие дробления бизнеса — в нём нет ничего незаконного, — а за неправомерное приобретение налоговой выгоды в результате такой схемы.

То есть для применения амнистии дробления ФНС может выявлять «дочки» и изучать мотивы, по которым они созданы. Если про налоги речи не идёт — ок. Если новые ООО или ИП появились для ухода от налогов, за это могут:

- доначислить суммы налогов, не уплаченные в результате схемы;

- насчитать пени — за просрочку уплаты налога;

- и оштрафовать по статьям 119, 120 и 122 Налогового кодекса.

Если сумма сокрытых налогов превысит 2 700 000 ₽ для ИП или 18 750 000 ₽ для ООО — это крупный ущерб, дело могут передать следствию и открыть уголовное дело по статье 198 УК для ИП и 199 УК для руководства организаций. В зависимости от состава и субъекта преступления санкция может быть вплоть до пяти лет лишения свободы.

Амнистия дробления бизнеса в России — это механизм, по которому государство прощает налоги, не уплаченные в связи разукрупнением бизнеса в период с 2022 по 2024 год, а также предусмотренные за это пени и штрафы (п. 2 ч. 1 ст. 6 закона № 176-ФЗ).

Ожидалось, что освобождение будет распространяться и на уголовную ответственность, но последние новости амнистии дробления бизнеса и разъяснения ФНС это не подтвердили.

Механизм амнистии по дроблению бизнеса в 2024 году не предусматривает освобождения от налогов и ответственности по умолчанию. Чтобы это сработало, налоговая должна сначала провести проверку и обнаружить факт дробления в 2022–2024 годах. И уже если это произошло, сработает амнистия дробления — ФНС не будет наказывать предпринимателя. Но для этого должен быть выполнен ряд условий.

🙅 Добровольный отказ от дробления в 2025–2026 годах. Это исчисление и уплата всеми участниками дробления необходимых налогов за этот период. То есть вы работаете на том налоговом режиме, который вам положен исходя из консолидированной суммы доходов по всей группе лиц, которая до этого участвовала в дроблении, а не по каждой отдельно.

Грубо говоря, если вы поделили одно ООО на три поменьше, то, чтобы отказаться от дробления, вам нужно сложить все суммы дохода этих ООО и уже из неё правомерно выбирать налоговый режим и считать налоги. Например, если совокупный доход эти лиц перевалил за 266 000 000 ₽ в 2024 году, то нужно каждое это ООО перевести на ОСН. Иначе налоговой амнистии дробления в 2025-м не будет.

👮Прохождение налоговой проверки в 2025–2026 годах. Чтобы применить амнистию дробления бизнеса, ФНС сначала должна выявить нарушения в каком-то из предыдущих трёх лет. Если в 2025–2026 годах проверок не будет, то и нарушений не будет выявлено, а значит, по закону амнистия дробления не применяется.

➗ Проведение дробления в 2022–2024 годах. Именно на этот период введена амнистия дробления в России. Например, если ФНС приехала с проверкой в конце 2024 года, то теоретически она может обнаружить нарушения и в 2021-м. Но про этот год в законе ничего не сказано.

👍Отсутствие вступивших в силу решений до 21.07.2024. Если налоговая уже провела проверку, обнаружила дробление и вынесла решение, которое вступило в силу на момент принятия закона, то закон об амнистии по дроблению бизнеса уже не сработает.

Проверки в 2025–2026 годах не было. В таком случае освобождение от ответственности тоже будет, но с 1 января 2030 года — когда истекут все сроки для проведения проверок за эти периоды (п. 6 ст. 6 закона № 176-ФЗ).

Дробление нашли при повторной проверке. По закону количество проверок в 2025–2026 годах не ограничено. Допустим, первая проверка обнаружила дробление в 2022–2024 годах, но зафиксировала отказ от дробления. А повторная проверка опровергла этот отказ и нашла нарушения. Тогда амнистия при дроблении бизнеса в 2025 году аннулируется, а компании придётся заплатить:

- все налоги, пени и штрафы по приостановленному решению за 2022–2024 годы;

- недоимки и штрафы по новому решению.

Отказ от дробления был частичным. Например, два из трёх ООО перешли на ОСН, а третья отказалась. Тогда и амнистия по налогам за дробление бизнеса будет частичной — лишь в той соразмерной части, в которой бизнес отказался от дробления.

Если компания закрывается. Ликвидация — одно из оснований для амнистии. Если решение о доначислении налогов за 2022–2024 годы уже есть, но бизнес закрывается, амнистия применяется с даты внесения в реестр юрлиц записи:

- о ликвидации;

- о банкротстве;

- об исключении из ЕГРЮЛ.

На какие налоги не распространяется налоговая амнистия по дроблению

Амнистия применяется к налогам и санкциям, связанным с дроблением, и не распространяется на:

- НДФЛ и страховые взносы, доначисленные в связи с занижением заработной платы;

- налог на прибыль организаций, НДФЛ для ИП или налоги в связи с применением УСН и ЕСХН, доначисленные участникам схемы дробления в связи с занижением выручки или доходов;

- страховые взносы, например, если дробление бизнеса произошло в целях получения статуса СМП для применения пониженного тарифа страховых взносов;

- НДС с применением льгот в сфере общепита;

- налог на добычу полезных ископаемых.

Подытожим

- Дробление бизнеса — это когда вы поделили одно ООО или ИП на несколько меньших с целью получения налоговой выгоды. Это правонарушение.

- Если дробление произошло в 2022–2024 годах, бизнес может избежать ответственности и недоимок через амнистию по дроблению бизнеса.

- Чтобы амнистия сработала, надо выполнить ряд требований, ключевое из которых — отказаться от дробления в период 2025–2026 годов — когда придёт налоговая проверка.

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера

Что скажете?