Чьи деньги у вас на счёте?

Деньги на счёте ≠ выручка. Часть вашей выручки может быть ещё на счетах клиентов, а часть средств на вашем — уже не вашими деньгами. Разберёмся, как найти свои деньги на счёте и случайно не потратить чужие.

Поздравляем! Вы прошли долгий путь, и это последняя статья из цикла о финансах бизнеса. Внедряйте новые знания в работу, а если что-то забудется — статьи всегда ждут вас в Жизе.

1. Уже проехали → Считаем деньги: как вовремя понять, что бизнес идёт не так хорошо, как кажется.

2. Уже проехали → Сколько вы можете взять из кассы: считаем деньги от продаж до чистой прибыли.

3. Уже проехали → Где нажать, чтобы продавать больше? Ищем точку роста выручки.

4. Уже проехали → Как выбрать, на чём сэкономить в первую очередь.

5. Уже проехали → Вложиться и не пожалеть: считаем эффективность рекламной кампании до её начала.

6. Уже проехали → Пересыпали муки → заработали меньше: учимся контролировать эффективность производственных затрат.

7. Уже проехали → Точка безубыточности: сколько нужно продать, чтобы выбраться из минуса.

8. Уже проехали → Сколько вы зарабатываете: составляем финансовый прогноз на год.

9. 🤔Вы сейчас здесь → Чьи деньги у вас на счёте?

Мы разбираемся, как устроены финансы на примере пекарни Максима. У него простой бизнес: нет отсрочек и авансов, сотрудникам он платит раз в неделю за отработанное время, в долг не продаёт. Максим платит сразу, как получает поставку, клиенты тоже платят на месте. Деньги в кассе практически всегда равны выручке за день.

Большинство бизнесов сложнее: поставщик даёт 10 дней отсрочки, клиент платит в течение двух недель после подписания акта, сотрудникам платят с задержкой. Из-за этого получается, что у предпринимателя на счёте лежат деньги, которые ему уже не принадлежат. И наоборот — если клиент платит с задержкой, то у предпринимателя по бумагам появляются деньги, но лежат они на чужом счёте. Назвать выручкой сумму поступлений на счёт в таком случае нельзя.

Обязательства и деньги

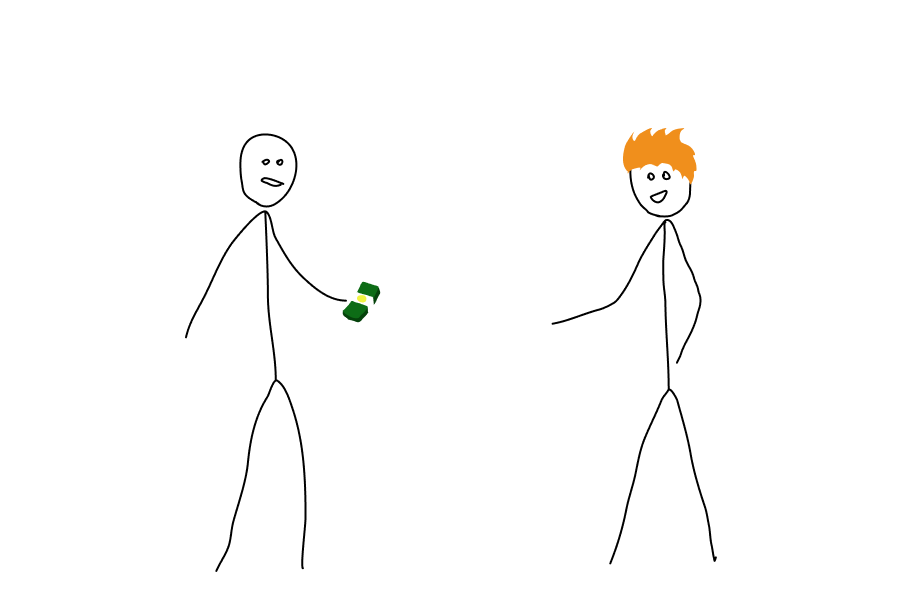

Когда предприниматель договаривается с поставщиком, у обоих появляются обязательства. У поставщика — привезти товар, у предпринимателя — оплатить его. Все обязательства зафиксированы в договоре.

Поставщик привозит на точку овощи и мясо и закрывает своё обязательство. Теперь у предпринимателя есть товары и обязательство оплатить их. Когда он отправляет деньги поставщику, сделка заканчивается.

| Этап сделки | Что у поставщика | Что у предпринимателя |

|---|---|---|

| Договор | — Товар

— Обязательство поставить |

— Деньги

— Обязательство оплатить |

| Поставка товара | — Деньги

— Обязательство оплатить — Товар |

|

| Оплата товара | Деньги | Товар |

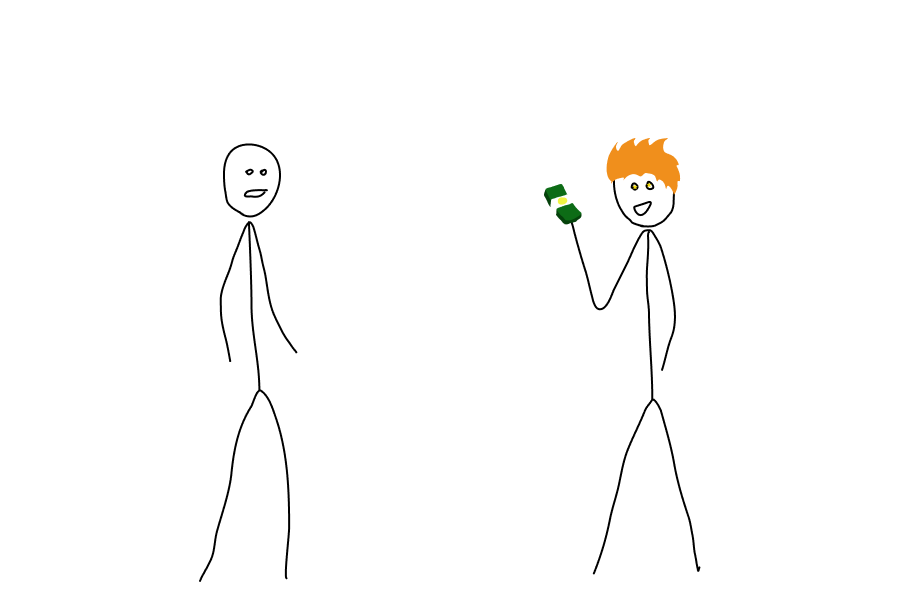

Кажется, что поставщик заработает, только когда получит перевод. На самом деле, он уже зарабатывает, когда закрывает своё обязательство. Если предприниматель решит не платить, поставщик может смело пойти в суд и истребовать свои деньги. Поставщик записывает сумму поставки в выручку за месяц, когда поставил товар, даже если получит деньги в следующем.

Чтобы не запутаться в деньгах и обязательствах, финансисты ведут два отчёта: Отчёт о движении денежных средств — ДДС — и Отчёт о Прибылях и Убытках — P&L, Profit and Loss statement. В ДДС фиксируют движение денег: сколько их на счёт пришло, сколько ушло. В P&L фиксируют обязательства: сколько заработали или потратили по документам.

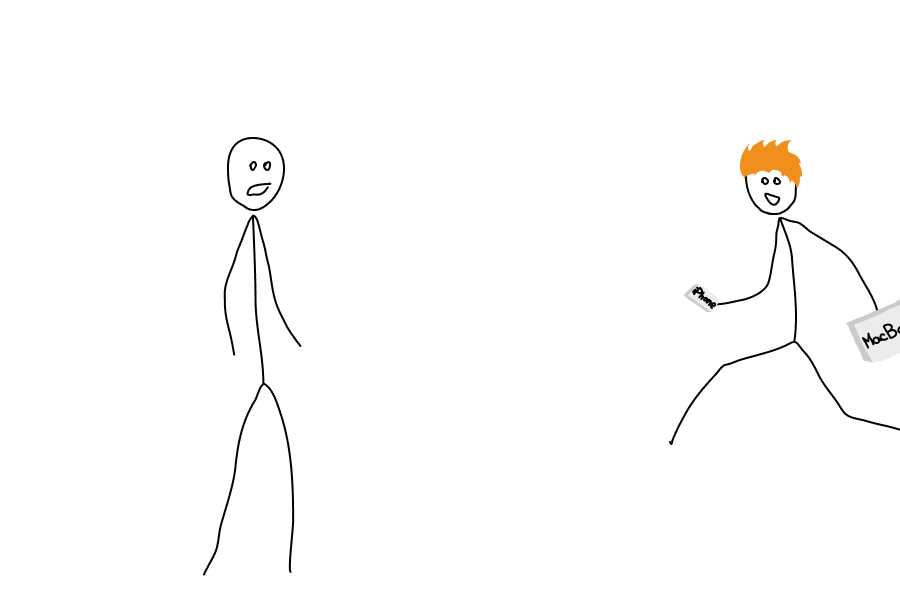

Во вступительном материале про финансы мы упоминали Сергея. У Сергея проблема — он не считал, сколько реально зарабатывает его бизнес, и тратил всё, что было на счёте. Когда проекты закончились и один из крупных заказчиков попросил назад аванс, Сергей оказался в беде: денег на покрытие долгов не было. Разберёмся, как вести P&L, чтобы не попасть в такую ситуацию.

Как учитывать деньги в ДДС и P&L

В ДДС приход и расход фиксируют просто в момент операции. Получили аванс — внесли в ДДС. Заплатили за офис — внесли в ДДС. Не важно, за какой месяц вы получили или потратили деньги, нужно просто отражать поступления и затраты.

В P&L деньги фиксируют на тот момент, когда появляется или закрывается обязательство. Подписали акт — зафиксировали в P&L доход за этот месяц, даже если деньги придут позже. Заканчивается месяц, за который должны сотрудникам зарплату — внесли в P&L расход за этот месяц, даже если заплатим в следующем.

Расходы на сырьё и запасы тоже фиксируют по-разному. Например, в офис закупили бумаги на 20 000₽, за месяц израсходовали четверть. В ДДС на день оплаты зафиксируют расход на всю сумму — 20 000₽, потому что они ушли со счёта. Но в P&L запишут в расход только 5000₽ — столько бумаги израсходовали. По P&L ещё 15 000₽ осталось.

| Ситуация | В ДДС | В P&L |

|---|---|---|

| Получили товар с отсрочкой, заплатим через месяц | — | Зафиксировали расход на сумму поставки в месяц, когда получили поставку |

| Рассчитались за товар | В день, когда оплатили поставку, вносим расход | — |

| Получили аванс от клиента | В день получения вносим доход | — |

| Выполнили работы, подписали акт | — | Вносим на месяц, когда подписали акт, доход на сумму выполненных работ |

| В следующем месяце получили деньги | Вносим расход | — |

| Закончился месяц, но зарплату сотрудники получат 15 числа следующего месяца | — | Вносим за этот месяц расход на сумму зарплат |

| Не платили за офис три месяца, на четвёртый заплатили за все месяцы | В день платежа фиксируем всю сумму расходов | Каждый месяц фиксируем расход за аренду |

| Закупили муки на 10 000₽, в этом месяце потратили половину | В день, когда заплатили за муку, вносим расход | За месяц фиксируем расход 5000₽ |

ДДС не покажет выручку, P&L не покажет сумму на счёте

Если Сергей в какой-то месяц наберёт предоплат и задержит зарплату, ДДС покажет большой приток и небольшой отток денег. Но это не значит, что в этом месяце бизнес работал в плюс, просто Сергей хитрит. Считать выручку по ДДС опасно.

Чтобы посчитать выручку, нужно использовать P&L. В P&L видно, на какую сумму в этом месяце бизнес оказал услуг, выполнил работ или поставил товаров. Это сумма и будет выручкой за месяц. В P&L же — сумма обязательств в этом месяце: аренда, зарплаты, закупки.

При этом P&L не подскажет реальную ситуацию на вашем счёте. По P&L бизнес может быть прибыльным, а в кассе может быть ноль. Например, потому что клиент уже подписал акты, но ещё не заплатил. Если вы всё посчитали правильно, достаточно собрать деньги с должников.

Скорее всего, вы уже ведёте ДДС — фиксируете приход и расход денег по счёту. Следующий шаг — завести P&L и следить, сколько денег вы потратили и получили по документам. Если использовать ДДС и P&L вместе, несложно разобраться, чьи деньги у вас на руках. Разберём две истории Сергея.

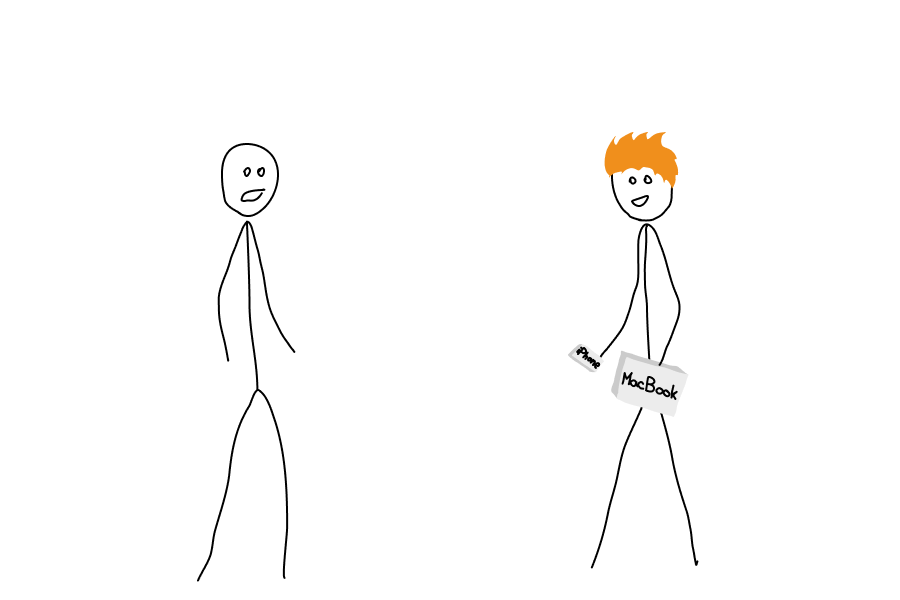

Когда аванс оказывается у Сергея на счёте, это ещё не его деньги. Он может потратить их на съёмку и монтаж видео, но не на свои нужды. Купить новый макбук в офис можно будет только после подписания акта выполненных работ. Деньги как будто бы есть, но потратить их нельзя.

Деньги есть, но не у Сергея

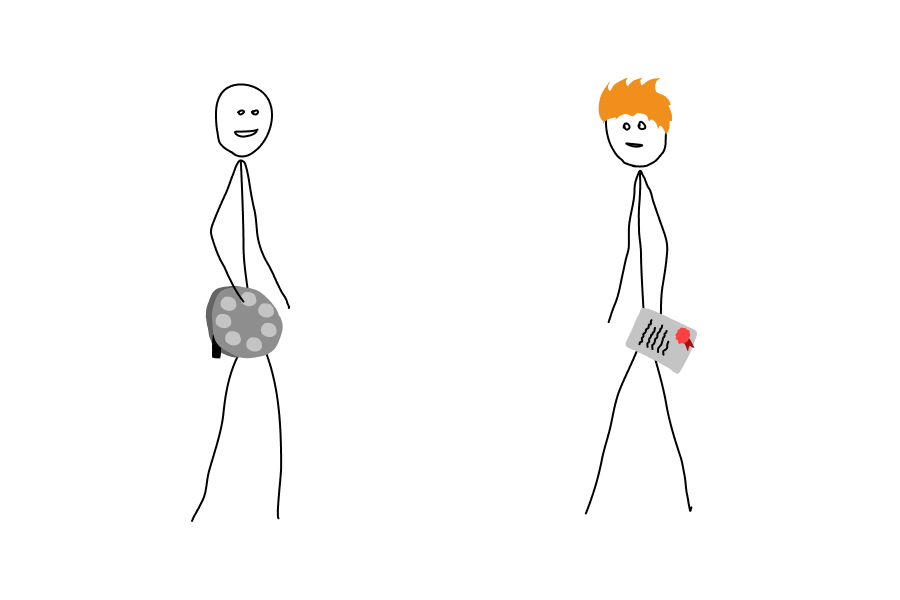

С госзаказчиками Сергей работает по постоплате. Это значит, что Сергей снимает видео, передаёт его заказчику, и только через какое-то время получает за него деньги. Отсрочка может быть от двух недель до месяца.

Денег ещё нет, но акт уже подписан, так что Сергей может записать себе в P&L выручку. У заказчика осталось обязательство заплатить, так что Сергей может не переживать.

Сергей ещё не получил деньги на счёт, но уже может записать себе сумму в выручку за месяц, когда был подписан акт с заказчиком. Как только деньги придут, их можно будет потратить на что угодно.

А сколько потратить-то можно?

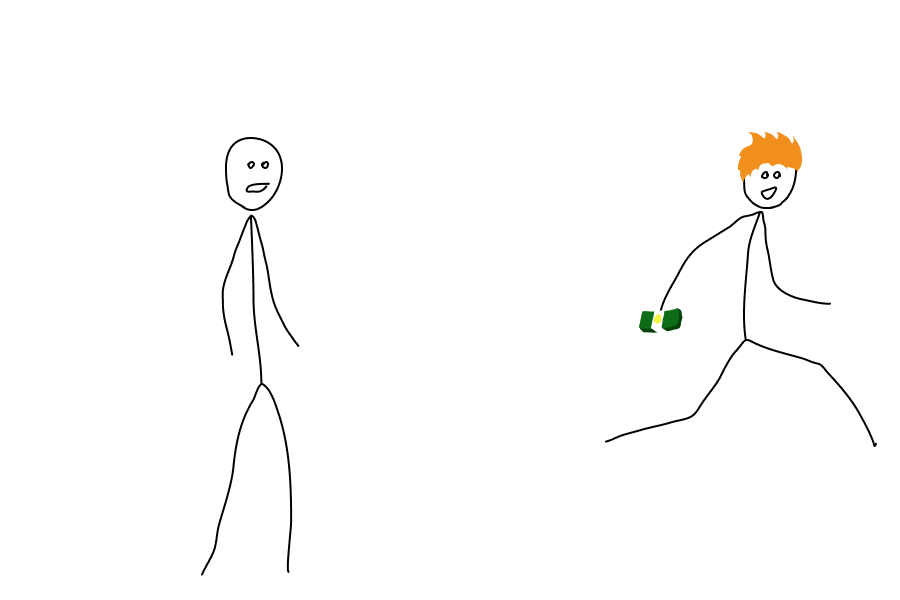

У Сергея на счёте 1 000 000₽. Можно ли его потратить? А хотя бы половину? Непонятно, нужно посчитать, сколько у Сергея на счёте чужих денег.

Из этого миллиона 200 000₽ — аванс по одному проекту, ещё 300 000₽ — по второму. Значит, 500 000₽ можно расходовать только на нужды этих проектов.

Ещё 200 000₽ Сергей должен заплатить на следующей неделе сотрудникам за работу в прошедшем месяце. Ещё 50 000₽ — за офис. Значит, ещё 250 000₽ — не деньги Сергея.

Итого 750 000₽ хоть и лежат на расчётном счёте Сергея, на самом деле ему не принадлежат. Потратить больше 250 000₽ на личные нужды или новую технику будет ошибкой.

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера

Что скажете?