Сколько вы можете взять из кассы: считаем деньги от продаж до чистой прибыли

Наличные в кассе и поступления на расчётный счёт — это ещё не деньги, которые предприниматель может забрать себе. Сначала придётся покрыть все расходы: поставки, зарплаты, аренду, бухгалтерию, налоги. Вместе с Дмитрием Фурье из «Нескучных финансов» мы разобрались, как выручка постепенно превращается в чистую прибыль — деньги, которые вы можете спокойно взять из кассы. Сделайте копию таблицы — она пригодится по пути.

Это курс по финансовой грамотности — вы во втором материале. Вот что уже было и что вас ждёт впереди:

1. Уже проехали → Считаем деньги: как вовремя понять, что бизнес идёт не так хорошо, как кажется.

2. 🤔Вы сейчас здесь → Сколько вы можете взять из кассы: считаем деньги от продаж до чистой прибыли.

3. Где нажать, чтобы продавать больше? Ищем точку роста выручки.

4. Как выбрать, на чём сэкономить в первую очередь.

5. Вложиться и не пожалеть: считаем эффективность рекламной кампании до её начала.

6. Пересыпали муки → заработали меньше: учимся контролировать эффективность производственных затрат.

7. Точка безубыточности: сколько нужно продать, чтобы выбраться из минуса.

8.Сколько вы зарабатываете: составляем финансовый прогноз на год.

Мы начинаем путешествие к оцифрованным финансам. Первую часть пути пройдём вместе с Максимом — владельцем небольшой пекарни. У него понятный бизнес — пекарня в спальном районе. Закупил, приготовил, продал — без огромных складских запасов, долгих сроков реализации и отложенных платежей. На таком бизнесе проще следить за финансами, поэтому первые шаги мы пройдем вместе с ним.

Однажды Максим задумался: пекарня за месяц продаёт хлеба и булочек на 648 000₽, а чистой прибыли — 20 000₽. Пойди он сам к себе на работу пекарем, получал бы больше. Чтобы разобраться, как бизнес скатывается с шестисот пятидесяти до пары десятков тысяч, Максим прошёл путь от продаж до чистой прибыли.

Уровень первый. Выручка

Выручка — это деньги, которые Максим получает за продажу булочек и батонов. В розничном бизнесе это все деньги, которые покупатели платят на кассе. В оптовом — сумма всех поступлений за поставки в текущем месяце. Выручка — это деньги, которые вы получили от клиентов за проданные товары или выполненные в этом месяце работы и услуги.

Минутка занудства

Есть бизнесы, где выручка по документам появляется раньше или позже, чем деньги. Об этом мы поговорим позже, а пока упростим, чтобы разобраться с базовыми принципами.

У Максима простой розничный бизнес, так что деньги появляются в кассе или на счёте сразу после сделки. В среднем в день набегает 21 600₽ выручки, это 216 чеков по 100₽. За месяц — те самые 648 000₽.

Выручка = Средний чек * Количество чеков

На первый взгляд неплохо — зарплата топ-менеджера крупной компании. Но это только верхушка айсберга: дальше выручка начинает утекать. К сожалению, не в карман Максима.

Маржинальный доход — это деньги, которые остаются у Максима после вычета переменных расходов. Такие расходы зависят от объёма производства и продаж. Больше продали или произвели — больше потратили. Маржинальный доход показывает, сколько денег остаётся на покрытие фиксированных затрат и прибыль.

Большая часть переменных расходов — себестоимость выпечки. Её не слепили из воздуха: пришлось потратиться на муку, дрожжи, масло. Для булочек нужна начинка: сыр, повидло, ветчина. Больше испекли — больше израсходовали.

Часть расходов связаны с потерями и списаниями. Где-то пересыпали муки, просрочилась начинка, что-то не успели продать. Эти затраты тоже переменные — если ничего не печь, то и потерь не будет.

Есть часть расходов, связанных с продажами. Каждую булку нужно упаковать в бумажные пакеты. Часть клиентов платят картой, и банк берёт процент за эквайринг. Эти расходы зависят от количества произведённой и проданной выпечки. Больше продали — больше потратили.

Чтобы посчитать маржинальный доход, вычтем из выручки переменные затраты:

Маржинальный доход = Выручка − Переменные затраты

Максим ежемесячно тратит несколько тонн муки и сотни килограмм начинки, выходит на 241 000₽. На потери закладывает ещё 32 000₽. Ещё около 5000₽ на эквайринг. Итого — 278 000₽.

Маржинальный доход Максима = 648 000₽ − 278 000₽ = 370 000₽.

Оп, и 43% выручки уже нет. Но остаётся ещё 370 тысяч, что с ними?

Для тех, у кого Эвотор

Чтобы посчитать переменные затраты, Максим залезает в товароучётку: смотрит, сколько за месяц потратил муки, масла и бумажных салфеток. Если у вас ещё нет товароучётки, выбирайте: для магазинов, для кафе и ресторанов.

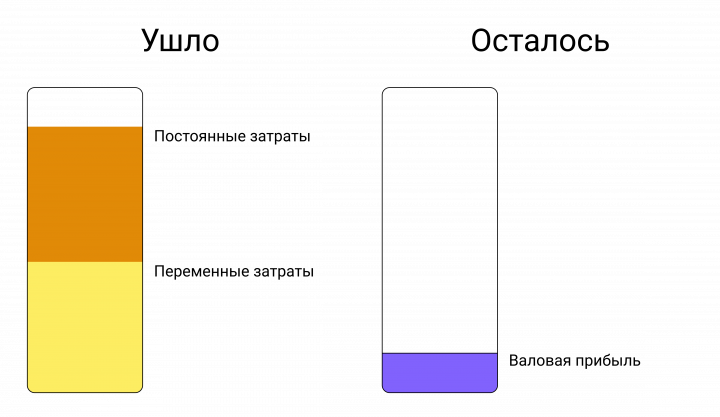

Валовая прибыль — это деньги, которые остаются после вычета из маржинального дохода постоянных затрат. Валовая прибыль показывает, сколько денег остаётся в бизнесе после того, как предприниматель заплатил за производство и продажи.

С переменными расходами мы уже разобрались. Другая же часть издержек пекарни не зависит от оборота — аренда помещения, платежи за приложения для онлайн-кассы, зарплаты пекарям. Эти затраты называют постоянными: даже если пекарня не продаст ни одной булочки, их придётся заплатить в полном размере. Можно уточнить и сказать, что это постоянные затраты производства, потому что они связаны именно с производством выпечки.

Чтобы получить валовую прибыль, вычтем из маржинального дохода постоянные затраты производства.

Валовая прибыль = Маржинальный доход − Постоянные затраты производства

Есть другая формула, она даёт тот же результат, но соединяет в расчётах наши два этапа.

Если сложить переменные затраты производства и постоянные затраты производства, то получим производственные затраты. Это сумма денег, которые каждые месяц уходят на выпечку и продажу хлеба в целом. Если вычесть из выручки производственные затраты, то также получится валовая прибыль.

Валовая прибыль = Выручка − (Переменные затраты + Постоянные затраты производства) = Выручка − Производственные затраты

На зарплаты у Максима уходит 180 000₽ в месяц. На аренду, коммуналку и хозяйственные расходы — ещё 105 000₽. 3000₽ забирают приложения для онлайн-кассы. Итого ещё минус 288 000₽ в месяц.

Валовая прибыль Максима = 370 000₽ − 288 000₽ = 82 000₽.

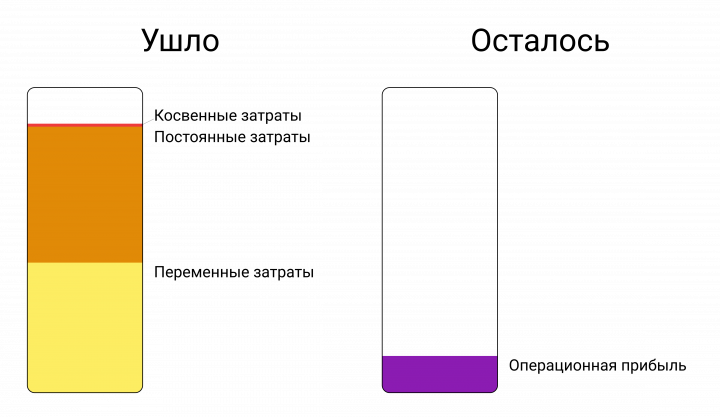

Следующий уровень — операционная прибыль. Это количество денег, которое остаётся после затрат на производство и на содержание прочих бизнес-процессов.

Есть расходы, которые не связаны с работой конкретной пекарни. Это косвенные или административные затраты, которые относятся не к одной точке, а ко всему бизнесу. Косвенные затраты не изменятся, если появится новая точка.

Если вычесть из валовой прибыли косвенные расходы, останется операционная прибыль. Операционная прибыль показывает, насколько эффективно работает бизнес с учётом всех административных издержек, вроде рекламы и обучения персонала. Если операционная прибыль положительная, значит, бизнес-модель устойчивая и операционно бизнес в плюсе.

Если операционная прибыль положительная, значит, бизнес-модель устойчивая и операционно ваш бизнес в плюсе.

Операционная прибыль = Валовая прибыль − Косвенные затраты

Максим платит бухгалтеру 3000₽ за ведение отчётности и подачу документов в налоговую. Сейчас у Максима одна точка, но, если появится вторая, затраты на бухгалтерию не изменятся — те же 3000₽. Ещё однажды Максим отправлял пекарей на обучение и заплатил за это 20 000₽. Пробовал заказывать рекламу в Инстаграме и потратил на это ещё 15 000₽. Однажды обратился за консультацией к более опытному предпринимателю и заплатил за это ещё 5000₽. Затраты на бухгалтерию, обучение, рекламу и консалтинг — косвенные.

При этом постоянных косвенных расходов у Максима немного — стабильна только бухгалтерия, это 3000₽ в месяц. Прочие расходы возникают редко, но Максим всё равно закладывает на непредвиденные затраты ещё 5000₽ в месяц. Итого 8000₽ в месяц.

Операционная прибыль Максима = 82 000₽ − 8000₽ = 74 000₽.

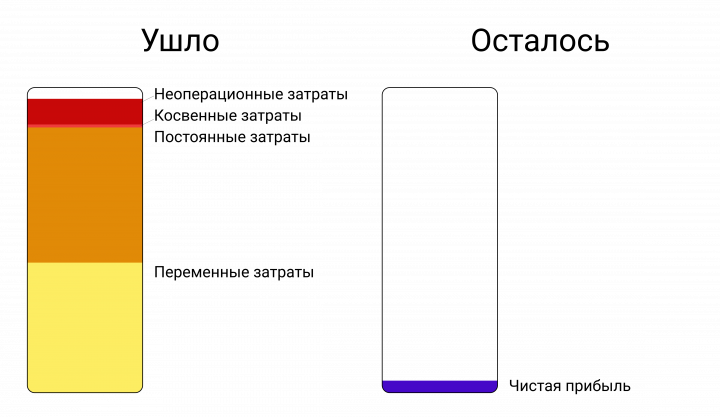

Чистая прибыль — это итоговый финансовый результат бизнеса, деньги, которые предприниматель оставляет себе.

Чтобы получить чистую прибыль, придётся разобраться с оставшимися затратами — неоперационными.

Неоперационные — это налоги, платежи по кредиту и амортизация. Они показывают, сколько стоит заниматься бизнесом: сколько Максиму нужно платить государству и кредиторам за возможность печь и продавать хлеб.

Если бы у Максима оставалось 74 000₽, это всё ещё было бы выгоднее, чем работа пекаря. Но неоперационные расходы резво съедают остаток:

Проценты по кредиту. Максим брал кредит на открытие пекарни и ежемесячно платит по нему 10 000₽. В качестве расходов из них учитываются только проценты — 1700₽. Выплата основной суммы кредита — другой финансовый поток, эти деньги пришли к нему в начале и теперь он их отдает. А вот чтобы выплатить проценты на кредит, деньги нужно заработать, то есть взять из выручки.

Налоги. Максим использует УСН Доходы. В месяц получается 648 000₽ * 6% = 38 800₽.

А можно сэкономить время и не считать страховые взносы на УСН — их за вас подсчитает сервисе «КУДиР».

Амортизация. Год назад Максим потратил 500 000₽ на новую печь, морозильные камеры, тестомес и прочее оборудование для точки. Деньги он потратил сразу, но техника прослужит три года, так что Максим списывает стоимость постепенно — 500 000₽ / 36 месяцев = 13 900₽ в месяц.

Проценты по кредиту + Налоги + Амортизация = 1700 + 38 800 + 13 900 = 54 400₽.

Итого ещё 54 400₽ на неоперационные затраты. И вот только если вычесть их, получается чистая прибыль.

Чистая прибыль = Операционная прибыль − Неоперационные затраты

Чистая прибыль Максима = 74 000₽ − 54 400₽ = 19 600₽.

Рентабельность: как понять, насколько успешен бизнес и где он проседает

Для всех показателей, которые Максим посчитал, есть ещё один показатель — рентабельность. Её вычисляют как соотношение финансового показателя и выручки. Чем процент выше, тем лучше.

Рентабельность показывает, насколько эффективны затраты, которые нужны на текущем этапе. Например, рентабельность маржинального дохода показывает эффективность использования переменных затрат, а рентабельность операционной прибыли — эффективность использования производственных и косвенных затрат.

Сама по себе рентабельность ничего не говорит. У неё есть два основных сценария использования: сравнить себя с другими и следить за бизнесом. Вот как это работает:

Сравнить себя с другими. Если получится узнать рентабельность предпринимателя с похожим бизнесом, можно оценить, насколько хорошо у вас организованы процессы. Например, у Максима рентабельность маржинального дохода 57%, а в пекарне через квартал — 61%. Вероятно, там эффективнее работают с переменными затратами, например, закупают муку подешевле. Или продают выпечку дороже при тех же переменных затратах. В любом из этих случаев маржинальность продаж будет выше, чем у Максима.

Следить за бизнесом. Рентабельность показателей нужно отслеживать в динамике: сравнивать месяц с месяцем или квартал с кварталом. Допустим, в октябре рентабельность чистой прибыли упала. Максим смотрит и видит, что рентабельность маржинального дохода и валовой прибыли на том же уровне. Значит, проблемы с операционной прибылью и косвенными расходами — потратили больше обычного на рекламу или переплатили за бухгалтерию. Если в какой-то момент просядет чистая прибыль, можно по рентабельности показателей понять, где начались проблемы.

Чтобы найти рентабельность финансового показателя, надо разделить его на выручку.

Рентабельность маржинального дохода = Маржинальный доход / Выручка

Рентабельность валовой прибыли = Валовая прибыль / Выручка

Рентабельность операционной прибыли = Операционная прибыль / Выручка

Рентабельность чистой прибыли = Чистая прибыль / Выручка

У Максима получается так:

Рентабельность маржинального дохода = 370 000₽ / 648 000₽ = 57%

Рентабельность валовой прибыли = 82 000₽ / 648 000₽ = 13%

Рентабельность операционной прибыли = 74 000₽ / 648 000₽ = 11%

Рентабельность чистой прибыли = 19 600₽ / 648 000₽ = 3%

13% рентабельности валовой прибыли в вакууме — это не много и не мало. Для Максима важно следить за изменениями показателей месяц к месяцу — чтобы 13% либо сохранялись, либо росли. А если что-то пойдёт не так, проверка рентабельности всех показателей поможет быстро выявить проблемы.

Например, Максим решит что-то изменить в работе пекарни: найти нового бухгалтера и поставщиков, перевести пекарей на другую систему оплаты, запустить рекламу. В результате изменений рентабельность чистой прибыли может упасть, значит, бизнес начал работать менее эффективно. Если при этом рентабельность маржинального дохода и рентабельность валовой прибыли останутся на том же уровне, значит, проблемы не в производстве. Нужно посмотреть на косвенные и неоперационные затраты — рекламу, обучение персонала, налоги, амортизацию и кредиты — где-то на этом этапе ушло больше денег, чем планировали.

Но может быть и наоборот — снижение суммы закупок у новых поставщиков отразится на рентабельности маржинального дохода и как результат — на рентабельности бизнеса.

Вот, что получилось в итоге у Максима:

| Выручка | 648 000₽ |

| Маржинальный доход | 370 000₽ |

| Рентабельность маржинального дохода | 57% |

| Валовая прибыль | 82 000₽ |

| Рентабельность валовой прибыли | 13% |

| Операционная прибыль | 74 000₽ |

| Рентабельность операционной прибыли | 11% |

| Чистая прибыль | >19 600₽ |

| Рентабельность чистой прибыли | 3% |

Сделайте копию таблички и подставьте свои значения. Показатели и их рентабельность посчитаются автоматически.

19 600₽ — уже не ноль и не минус, экономика сходится, Максим не несёт убытки. Но это совсем не то, что он представлял себе, когда уходил с работы и брал кредит на запуск пекарни. Максим хочет от бизнеса больше: ему кажется, что и продавать можно лучше, и тратить поменьше.

🚘 Наша следующая остановка — «Как найти точку роста бизнеса». Едем.

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера