- Что такое эквайринг

- Кому и зачем нужен эквайринг

- Участники эквайринга

- Какие функции берет на себя эквайер

- Виды эквайринга

- Принцип работы

- Торговый эквайринг

- Интернет-эквайринг

- Оплата с помощью QR-кода

- Возврат безналичных средств через эквайринг

- Как настроить эквайринг

- Документы для подключения

- Подытожим

Большой гид по эквайрингу: что это такое, как работает и где подключается

Эквайринг упрощает расчёты с покупателем, позволяет проводить их где угодно, повышает безопасность сделки, сокращает количество наличных и расходы на инкассацию. Рассказываем про банковский эквайринг простыми словами: что это такое, какие бывают виды и в чём особенности реализации.

Помогли разобраться эксперты Эвотора

Что такое эквайринг

Эквайринг — это услуга по приёму безналичной оплаты от клиентов с помощью платёжных терминалов или через интернет. Клиент платит банковской картой, смартфоном, смарт-часами, специальным кольцом или другим девайсом. Транзакцию проводит уполномоченный продавцом банк-эквайер. С каждой успешной операции он удерживает комиссию. Услуга доступна любому бизнесу: ИП, организациям, самозанятым.

Важно знать, что использование эквайринга не освобождает компанию от применения онлайн-кассы. Согласно ст. 1.2 ФЗ № 54 от 22.05.03, при приёме оплаты клиенту обязательно выдаётся фискальный чек.

Подробнее о штрафах читайте в нашей статье «Штрафы за продажу без чека, неприменение ККТ, отсутствие онлайн-кассы».

Терминал или платёжный шлюз предоставляют слип-чек, который подтверждает успешное проведение платежа, но он не заменяет кассовый, поскольку не является фискальным документом.

Можно приобрести терминал, включающий в себя онлайн-кассу, с сенсорным экраном, фискальным накопителем, принтером чеков. Например, Эвотор 5 line принимает любые платежи: наличными, по карте, смартфоном, через QR-код.

На правах рекламы ООО «Эвотор» 2RanyoNDbWx

Стоимость эквайринга определяется его ставкой — комиссией, взимаемой эквайером с продавца за успешно проведённую безналичную оплату товаров или услуг.

Размер комиссии может быть фиксированным или зависеть от определённых факторов: вида деятельности компании, выручки, платёжной системы, региона. Также стоит учесть затраты на терминал — его можно приобрести в собственность или в аренду.

Подробно о том, сколько стоит эквайринг, когда он окупится и какой банк выбрать, мы рассказали в статье «Самый выгодный эквайринг — какой банк выбрать».

В 2022 году для отдельных видов деятельности Банк России ввёл ограничение на размер ставки эквайринга. Комиссия не может превышать 1% для предприятий, занимающихся розничной реализацией продуктов питания, еды, продающих лекарственные препараты, потребительские товары, предоставляющих медицинские, образовательные услуги, по перевозке пассажиров, связи, ЖКУ и так далее.

Кому и зачем нужен эквайринг

Эквайринговые операции — это не только удобство расчётов, но и необходимость для бизнеса. Согласно ст. 16.1 закона «О защите прав потребителей», предприятия обязаны предоставлять покупателям право выбирать способ оплаты: наличными или с помощью национальных платёжных инструментов. Исключением являются только организации или ИП, общая выручка которых за прошлый календарный год составила менее 20 000 000 ₽, в определённой торговой точке — менее 5 000 000 ₽.

При меньших оборотах можно обойтись и без эквайринга, но стоит учесть, что он существенно расширяет возможности бизнеса, как крупного, так и малого. Система безналичных платежей позволяет принимать оплату не только в стационарной торговой точке, но и в интернет-магазине, на выезде: сервисам доставки, службам такси, при оказании парикмахерских, косметологических, клининговых, страховых и других услуг. Это является весомым конкурентным преимуществом, способствует расширению клиентской базы.

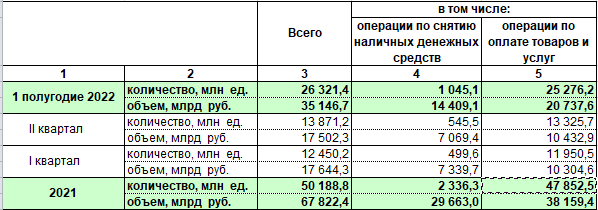

По данным Банка России, в 2021 году было проведено почти 48 000 000 оплат товаров и услуг с помощью банковской карты. Судя по цифрам, в 2022 году таких операций будет ещё больше.

Другие преимущества эквайринга:

- Ускоренное обслуживание — не надо пересчитывать наличные, готовить сдачу.

- Увеличение суммы среднего чека — как правило, в момент совершения покупок на банковском счёте покупателя хранится больше денежных средств, чем в кошельке.

- Мобильность — переносные терминалы и картридеры дают возможность принимать платежи в удобном для покупателя месте.

- Безопасность расчётов — информация между участниками операции передаётся в зашифрованном виде.

- Отсутствие или снижение расходов на инкассацию — чем меньше наличных, тем ниже затраты на их перевозку в банк. Эквайринг даёт возможность продавцу удерживать лимит по кассе на требуемом уровне без сдачи излишка инкассаторам.

- Возможность бесконтактных платежей — актуальность это достоинство особенно доказало в период пандемии COVID-19.

За счёт удобства расчётов с помощью эквайринга улучшается покупательский опыт, повышается лояльность клиентов, в результате растёт объём продаж.

К недостаткам платёжной системы можно отнести необходимость приобретения терминала — исключение составляет интернет-эквайринг, — оплаты комиссий за каждую проведённую транзакцию, а также поступление средств на счёт продавца с задержкой — обычно начисление осуществляется в течение 1–3 дней.

Участники эквайринга

Система эквайринга всегда задействует сразу несколько сторон. Разберёмся с терминами:

- Покупатель — владелец банковской карты, который оплачивает покупку товара или услуги.

- Эмитент, он же эмиссионный банк, — занимается выпуском денежных знаков, ценных бумаг, чековых книжек, пластиковых карт. В рамках рассматриваемого понятия под эмитентом понимается банк, выпустивший карту плательщика.

- Мерчант — продавец товара или услуги, за которые вносится плата. Он имеет мерчант-счёт, куда поступают средства при проведении платежа. Это может быть счёт продавца или эквайера. В последнем случае счёт является транзитным, через него деньги поступают на счёт продавца. Мерчант оплачивает комиссию с каждого успешного платежа.

- Эквайер — банк или платёжный сервис, предоставляющий продавцу услугу эквайринга: совершение всех расчётно-кассовых операций по принятию платежа от клиента в пользу мерчанта. Эквайеры принимают к оплате карты различных банков-эмитентов, а не только те, которые выпускают сами.

То есть схема работы эквайринга предполагает поэтапное взаимодействие нескольких участников, прежде всего — продавца и эквайера, между которыми заключается договор.

Какие функции берет на себя эквайер

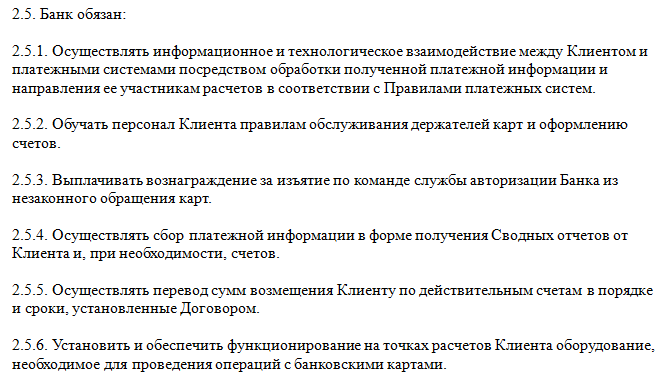

Рассмотрим подробнее, что даёт участникам сотрудничество продавца и банка-эквайера. Между сторонами заключается договор, который отражает условия их взаимодействия.

В перечень главных функций эквайера входят:

- Предоставление возможности приёма оплаты за товары и услуги безналичным способом.

- Передача в собственность или аренду терминала для приёма карт и специальное ПО, при оплате через интернет терминал заменяет платёжный шлюз.

- Зачисление денег, полученных от покупателя, на счёт продавца — в договоре прописывается перечень платёжных систем, обслуживаемых кредитной организацией.

- Гарантия безопасности транзакций — данные считываются и передаются в зашифрованном виде. Это обеспечивает достаточный уровень безопасности операций.

Виды эквайринга

В зависимости от особенностей ведения бизнеса можно выбрать следующие виды эквайринга:

- Торговый — магазин, салон, ресторан, пункт выдачи, заправка.

Используется на стационарной точке. Терминал зафиксирован на определённом месте, для осуществления платежа покупатель подносит к нему карту, смартфон, смарт-часы. Устройство подключается к компьютеру, онлайн-кассе или представляет собой ККТ со встроенным картридером.

- Интернет-эквайринг — интернет-магазины, любые сайты с товарами и услугами.

Онлайн-эквайринг предполагает оплату товаров или услуг банковской картой через интернет. Физическое оборудование для считывания данных карты в этом случае не требуется, покупатель вводит сведения в специальном интерфейсе, транзакции проходят через процессинговый центр.

- Мобильный — службы доставки, передвижная торговля, услуги питания, услуги на дому.

Оплата через эквайринг такого вида осуществляются с помощью переносного терминала. Он может быть автономным или подключаться к смартфону или планшету. Можно использовать несколько разновидностей устройств: портативные mPOS, смарт-терминалы, дополненные онлайн-кассой, вендинговые приборы, встраиваемые в торговые аппараты.

- QR-эквайринг, или куайринг, — дополнительный способ оплаты для любых отраслей.

Позволяет принимать безналичную оплату от покупателей и клиентов без участия терминала и банковской карты при условии, что участники подключены к Системе быстрых платежей.

- АТМ-эквайринг — сотовые операторы, управляющие компании.

Приём платежей в банкоматах или специализированных терминалах. Предназначен для оплаты услуг связи, ЖКУ, а также получения наличных, пополнения счёта в банке-эмитенте.

- Обратный эквайринг — пункты приёма вторсырья, сельхозпродукции, б/у товаров.

Безналичный платёж, при котором плательщиком выступает предприниматель — он переводит деньги клиенту.

Торговый эквайринг

- Продавец набирает в терминале сумму к оплате — самостоятельно или с помощью учётной программы.

- Покупатель прикладывает карту или смартфон к терминалу, вводит пинкод или расписывается при необходимости.

- После считывания данные передаются через эквайера в платёжную систему и банку-эмитенту. То есть воспользоваться эквайрингом покупатели могут при условии, что их банковская карта выдана той платёжной системой, которую принимает продавец: Visa, Mastercard, «Мир».

- При соответствии данных карты и наличии достаточной суммы на счёте покупателя операция одобряется.

- Нужная сумма списывается со счёта клиента, отправляется эквайеру через платёжную систему.

- Терминал выдаёт две квитанции о подтверждении платежа — для продавца и покупателя. Также клиенту должен предоставляться кассовый чек.

При использовании портативных mPOS-терминалов при мобильном эквайринге алгоритм платежа схож с предыдущим, но имеет некоторые особенности — например, терминал подключается прямо к смартфону.

Подробнее о mPOS-терминалах мы писали в статье «mPOS-терминал: как сделать правильный выбор и на что обратить внимание».

Интернет-эквайринг

- Покупатель оформляет заказ на сайте продавца и нажимает «Оплатить».

- Клиента перенаправляют на защищённый платёжный шлюз — отдельную страницу со специальным интерфейсом для ввода сведений о карте.

- Запрос с данными поступает в платёжную систему и банку-эмитенту. Подтверждается оплата кодом, присланным эмитентом клиенту по смс.

- При одобрении операции нужная сумма списывается со счёта клиента, отправляется эквайеру через платёжную систему.

- Продавец отправляет покупателю на почту или телефон квитанцию о подтверждении платежа.

Важно понимать, что при различных вариантах оплаты слип-чек о её подтверждении не заменяет кассовый — последний выдаётся дополнительно (п. 3.1 положения Банка России № 266-П). Он может направляться в электронном виде на почту или телефон клиента — например, при совершении покупки в интернет-магазине и использовании продавцом облачной кассы.

Пунктов много, но процесс платежа занимает несколько секунд. Быстрее всего операция проходит при торговом эквайринге. Зачисление средств продавцу происходит не сразу, а в течение 1–3 дней.

Оплата с помощью QR-кода

Продавец формирует и распечатывает графический код с помощью онлайн-кассы или в личном кабинете банка-эквайера. В коде можно зашифровать только реквизиты счёта или конкретную сумму.

- Клиент наводит камеру смартфона на графический код и автоматически переходит в свой мобильный банк, где вводит нужную сумму для оплаты или соглашается с той суммой, которая выставилась автоматически.

- Деньги мгновенно переводятся на счёт продавца.

Возврат безналичных средств через эквайринг

Услуга эквайринга также предполагает полный или частичный возврат средств — рефанд (Refund) и реверсал (Reversal). Он инициируется по различным причинам: не подошёл товар, его нет в наличии, операция была ошибочной. Реверсал осуществляется, если средства ещё не поступили на счёт продавца — возврат в этом случае происходит практически мгновенно. Рефанд инициируется, если деньги уже отправлены продавцу, при этом за каждый возврат эквайер взимает комиссию.

Если возврат осуществляется исключительно по желанию покупателя или эмитента, он называется чардж-бэк. Причинами его выступают спорные ситуации, неполучение клиентом товара, нарушения правил платёжной системы мерчантом и так далее.

Как настроить эквайринг

Подключить эквайринг могут организации, ИП, а также самозанятые с зарегистрированным ИП. Для самозанятых физических лиц традиционная услуга недоступна, поскольку банк для них не может открыть расчётный счёт. Но они вправе воспользоваться интернет-эквайрингом. В таком случае деньги от клиентов поступают на личную карту самозанятого или на виртуальный кошелек.

Прежде всего перед компанией стоит выбор эквайера, который основывается на оценке условий сотрудничества: ставки, перечня услуг, характеристик предлагаемых терминалов, типов обслуживаемых карт, срока зачисления денег, качества сервиса и так далее.

Затем требуется отправить заявку на подключение услуги. В некоторых случаях эквайер может отказаться от сотрудничества, отклонив заявку. Причинами могут быть испорченная репутация компании, подозрения в экономических преступлениях, сомнения в легальности бизнеса и другие.

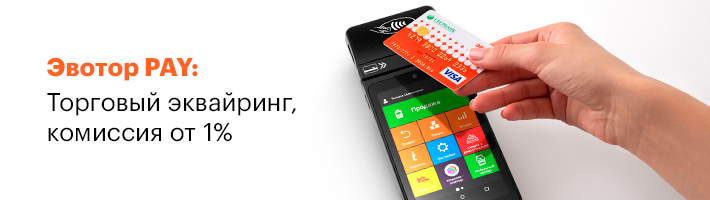

Удобно использовать сервис эквайринга от «Эвотора» — партнёрами платформы выступают несколько банков, на данный момент — десять, что даёт возможность выбрать самые выгодные условия сотрудничества. Сейчас можно подключить эквайринг с комиссией от 1%.

На правах рекламы ООО «Эвотор» 2RanykDsTLU

Документы для подключения

Для заключения договора между мерчантом и эквайером потребуется собрать перечень документов. Для ИП понадобится паспорт, ИНН, свидетельство о регистрации ИП: ОГРНИП или выписка из ЕГРИП. Организации также нужно предъявить регистрационные документы:

- копию устава;

- решение о назначении директора;

- свидетельство о регистрации — ОГРН или выписку из ЕГРЮЛ;

- ИНН;

- доверенность на лицо, уполномоченное заключать договор.

В зависимости от выбранного эквайера и вида услуги могут потребоваться и другие документы: анкета, бумаги о местонахождении торговой точки, фотографии объекта и так далее. Если компания уже имеет счёт в банке-эквайере, может быть достаточно только заявки.

Договор подписывается в бумажном или электронном виде. Важно изучить условия конкретного банка: например, настройка эквайринга может быть платной или бесплатной, терминалы могут предоставляться в собственность или аренду, ставка — зависеть от оборота и ежемесячно пересматриваться и так далее. Соглашение может быть с открытием расчётного счёта в банке-эквайере или в другом. Для лучшего понимания того, что такое договор эквайринга, предлагаем скачать его образец.

После оформления сотрудничества соответствующее оборудование и ПО устанавливаются сотрудниками банка на предприятии, проводится инструктаж персонала. Подключение занимает от одного до пяти дней.

В дальнейшем эквайер, помимо проведения безналичных платежей, контролирует состояние терминалов, оказывает услуги по техобслуживанию, замене оборудования.

Подытожим

- Эквайринг представляет собой оплату товаров или услуг банковской картой контактным или бесконтактным способом. Платёж осуществляется с помощью специального терминала или через интернет.

- Участниками эквайринговой операции выступают покупатель, мерчант, эмитент — банк, выпустивший карту плательщика, — эквайер — банк или платёжный сервис, оказывающий услугу эквайринга.

- Эквайера выбирает продавец на основе оценки предлагаемых условий сотрудничества: размера комиссии за обслуживание, вида эквайринга, срока зачисления денег, характеристик терминалов, типа принимаемых карт и так далее.

- Эквайринг выгоден всем сторонам. Банки и платёжные системы получают комиссии, продавец и покупатель — удобную форму расчётов.

- Главными видами эквайринга являются торговый, мобильный и интернет-эквайринг. Самым безопасным и быстрым считается первый вариант. Мобильный целесообразен при выездном характере работы: сервисам доставки, такси, при оказании услуг на дому и так далее. Платежи через интернет не требуют покупки оборудования.

- Терминалы можно разделить на две группы: стационарные и мобильные. Важно понимать, что они не заменяют онлайн-кассу. Но можно приобрести смарт-терминал, включающий в себя сенсорный экран, фискальный накопитель, принтер чеков. Дешевле обойдётся портативный mPOS, подключаемый к смартфону.

- Для подключения эквайринга продавец отправляет эквайеру заявку — между сторонами заключается договор. Настройка оборудования составляет от одного до пяти дней, в дальнейшем банк занимается его техобслуживанием.

Что скажете?

-

В этом что-то есть. Понятно, спасибо за объяснение.

Подписываясь на рассылку, вы соглашаетесь с политикой персональных данных

это хорошо