- Вести КУДиР — на ПСН и УСН

- КУДиР на УСН «Доходы»

- КУДиР на УСН «Доходы минус расходы»

- КУДиР на ПСН

- Платить налоги и сдавать отчётность на ПСН

- Платить налоги и сдавать отчётность на УСН

- Декларация за год на УСН

- Уведомление об исчисленных налогах по авансовому платежу на УСН

- Налог за прошлый год на УСН

- Авансовые платежи на УСН

- Дополнительный страховой взнос на УСН

- Фиксированный страховой взнос за себя на УСН

- Подытожим

УСН и патент без сотрудников: как ИП обойтись без бухгалтера

Вести ИП без сотрудников сильно проще, чем с сотрудниками: не надо сдавать отчёт в новый Социальный фонд и 6-НДФЛ, а страховые взносы платишь только за себя.

Ещё ИП на упрощёнке не обязаны вести бухгалтерскую отчётность, нужна только налоговая декларация за год и книга учёта доходов и расходов — КУДиР. На патенте документов ещё меньше — только книга.

Мы собрали все отчёты и платежи для предпринимателей на упрощёнке и патенте, а потом упаковали их в инструкцию. Можно держать её всегда перед глазами и ничего не упускать. Или взять помощника — почти все вопросы по налогам и отчётам закрывает наше приложение. По ходу объясним.

Вести КУДиР — на ПСН и УСН

Запарность*: 😱😱😱. Запарность — уровень сложности операции для обычного предпринимателя. Шкала от нуля до пяти.

Книгу учёта доходов и расходов (КУДиР) должен вести каждый предприниматель. В неё записывают выручку за день и, если надо, расходы. КУДиР не надо сдавать в налоговую, но инспектор может попросить книгу во время проверки. Если книги нет, она заполнена неправильно или не заполнена — будет штраф.

КУДиР заполняют в бумажном и/или в электронном виде. Налоговая может попросить КУДиР на бумаге, поэтому предприниматели ведут электронную книгу, а в конце года распечатывают, заверяют, прошивают и хранят пять лет. Представьте, в 2028 году налоговая ещё может попросить КУДиР за 2023 год.

📌Если что, вот бланк КУДиР — можно забрать и заполнить руками.

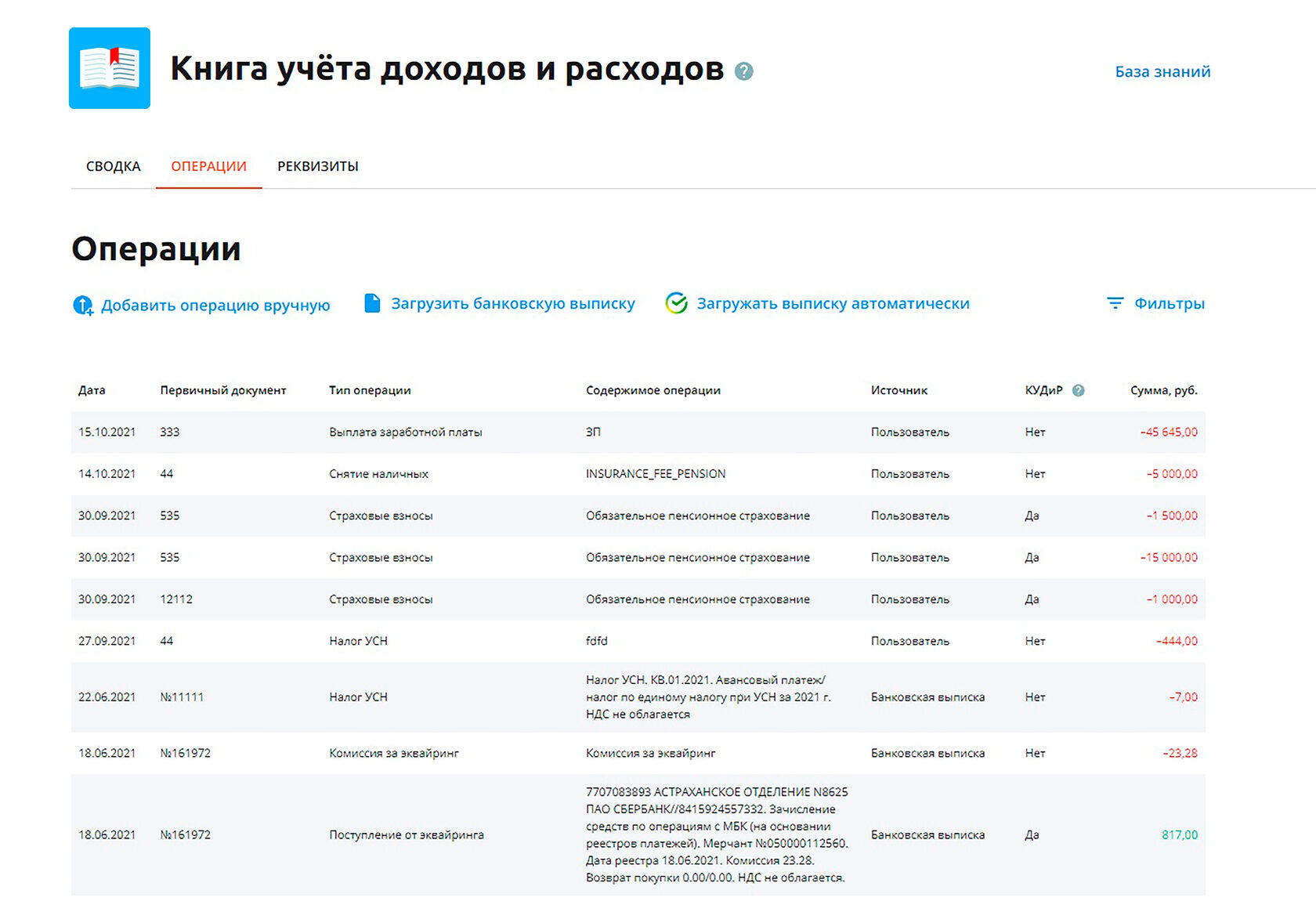

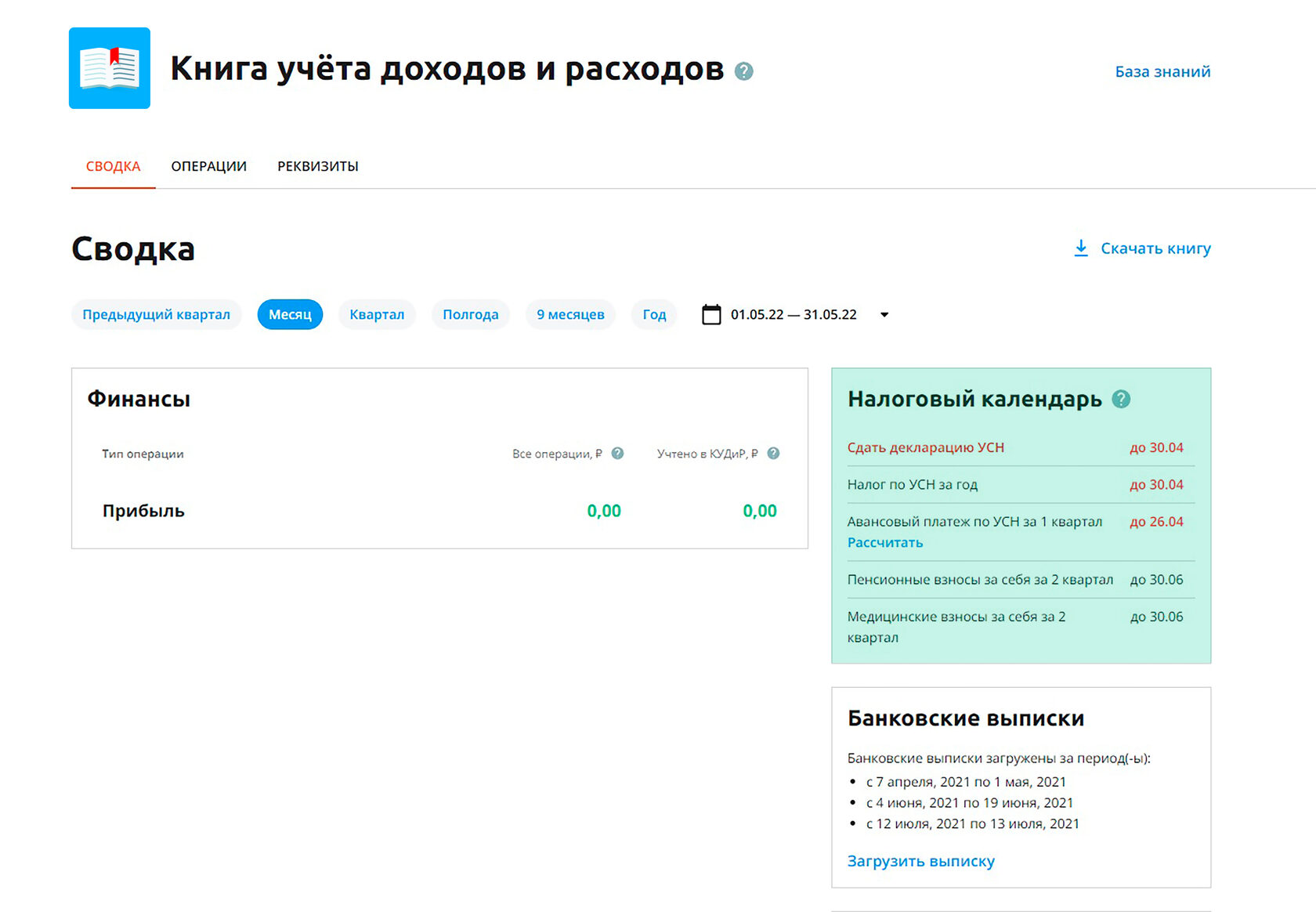

Онлайн-касса «Эвотор» может вести КУДиР за вас. В вашу книгу всегда можно будет что-то добавить, исправить или убрать записи. А если налоговая запросит КУДиР — сможете распечатать бумажную версию сразу за последние три года.

На правах рекламы ООО «Эвотор» 2Ranykm1Xje

КУДиР на УСН «Доходы»

Предприниматель вносит в книгу только доходы. Всего в книге шесть разделов, а вам нужны только первый, четвёртый и пятый.

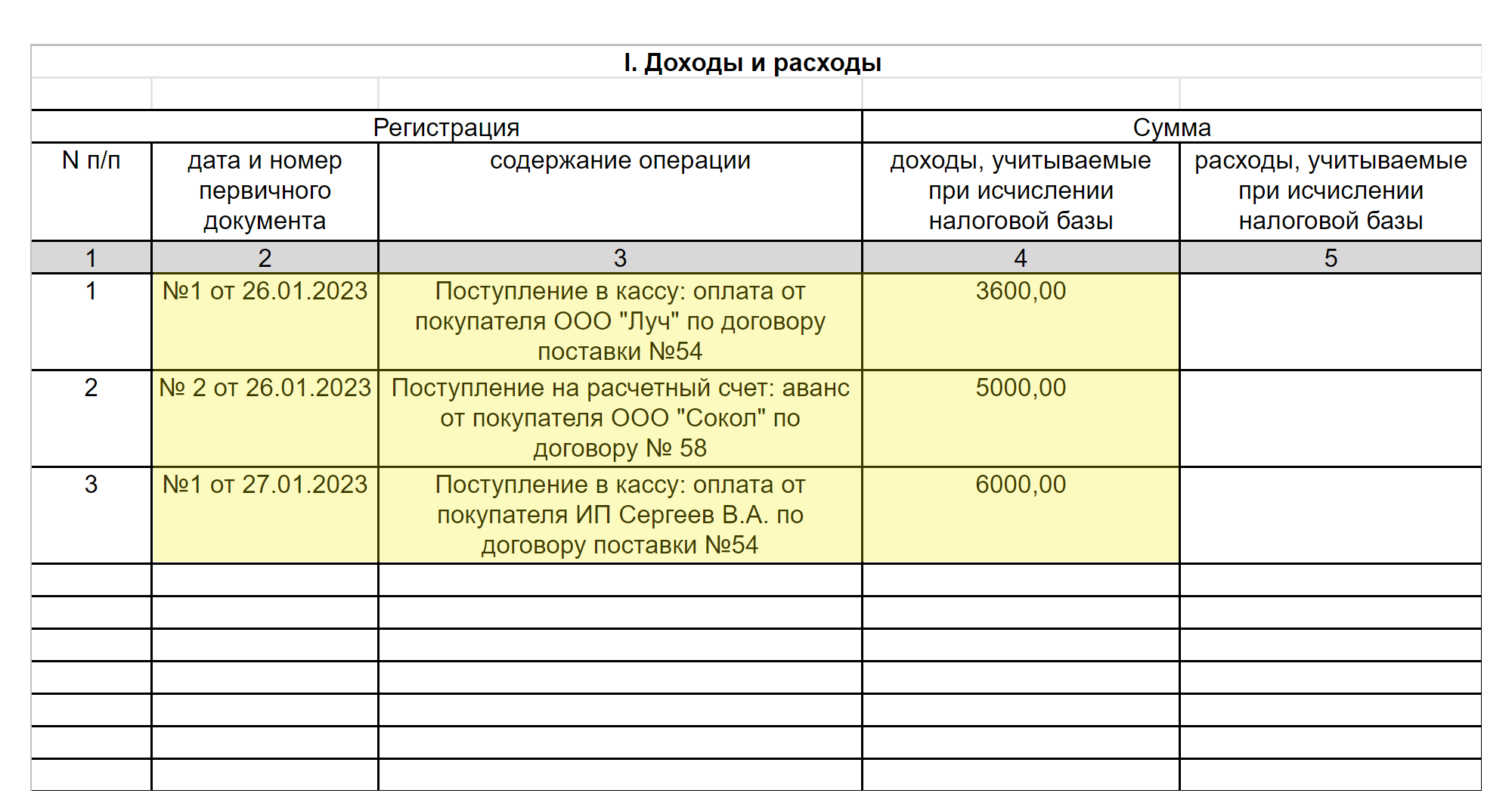

Раздел 1. Доходы и расходы. Cюда пишем только суммы, которые приходят в кассу или на расчетный счёт. У каждой суммы уточняем дату, плательщика и номер документа — накладной или договора. Доход надо внести в книгу в тот день, когда получили деньги.

В КУДиР можно записать всю выручку за день на основании Z-отчёта вручную. Но! Можно не тратить на это время, если на кассе стоит приложение «Книга учёта доходов и расходов» — сервис подтянет данные автоматически.

Раздел 4. Расходы, уменьшающие сумму налога. Сюда нужно вносить страховые взносы за сотрудников. Если ИП без работников, укажите взносы, которые предприниматель платит за себя.

Раздел 5. Сумма торгового сбора, уменьшающая сумму налога. Торговый сбор есть только в Москве. Но даже если вы из Ростова и торговый сбор не платите, нужно указать отчётный год, а вместо суммы поставить прочерки.

Если уплачиваете торговый сбор, надо указать:

- порядковый номер операции;

- дату и номер первичного документа;

- период, за который внесли платёж;

- сумму.

Торговый сбор надо платить каждый квартал, раз в квартал нужно вносить сумму в КУДиР.

КУДиР на УСН «Доходы минус расходы»

Указываем все доходы и расходы — это первый, второй и третий разделы.

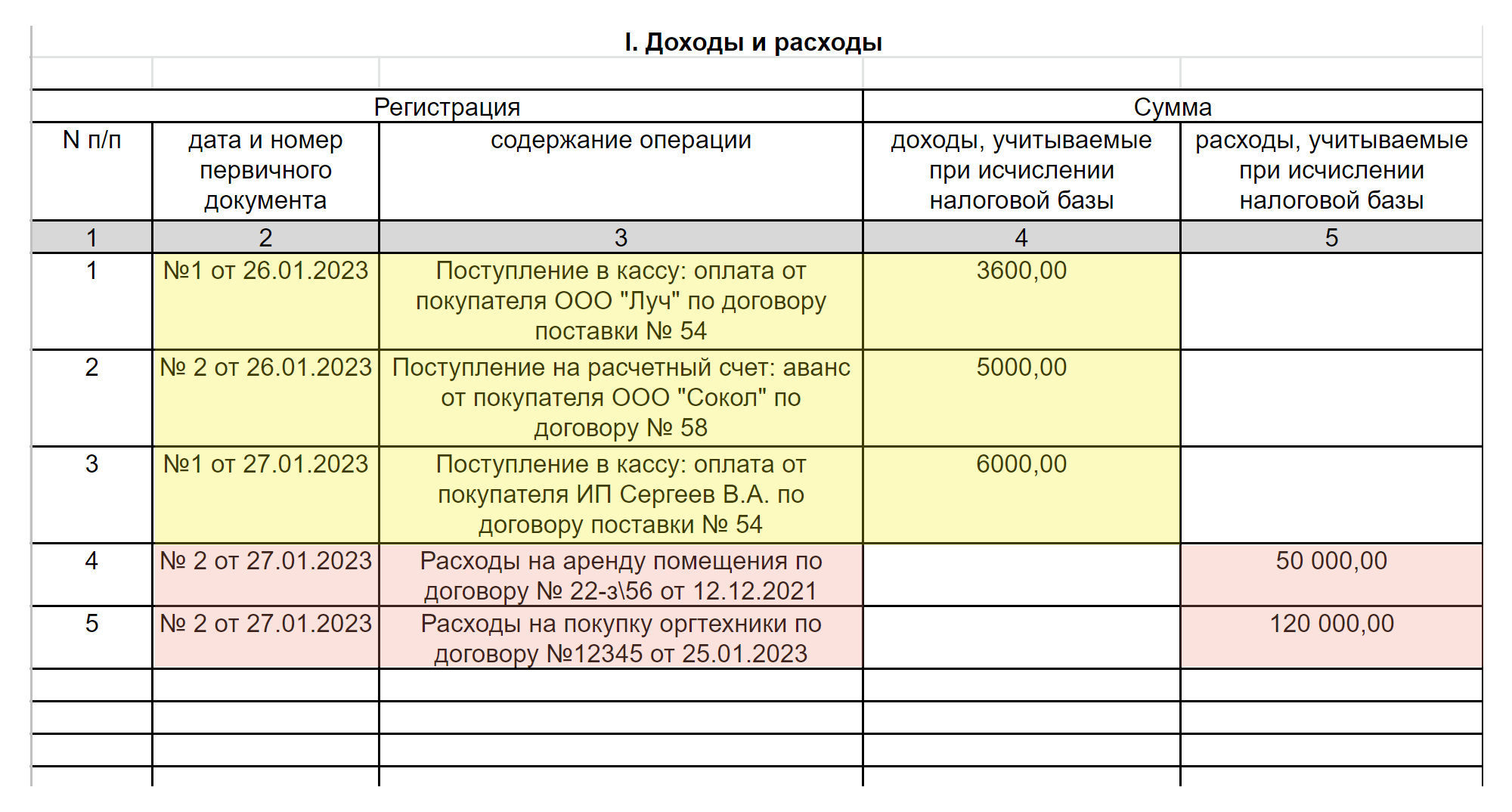

Раздел 1. Доходы и расходы. Надо вносить в таблицу доходы и расходы, которые учитываются при расчёте налога. Каждую запись о расходах нужно подтверждать накладными, чеками, квитанциями или актами.

Не все расходы надо вносить в книгу. Список того, что нужно, есть в ст. 346.16 Налогового кодекса. Допустим, расходы на аренду, закупку товаров или страховые взносы за себя подходят для уменьшения налога — их надо в КУДиР. А гонорар тамады на корпоративе не считается расходом предприятия, при расчёте налога его не засчитают.

Если доходы вносят в книгу день в день, то с расходами сложнее. Сначала надо, чтобы контрагент получил деньги, а вы — оборудование, товар или услугу, за которые заплатили. Если вы что-то перепродаёте, стоимость этого чего-то можно внести в расходы, только когда товар попадёт в руки покупателю. Не раньше.

Раздел 2. Расходы на основные средства и нематериальные активы. Если предприниматель купил оборудование или программу для бизнеса, эту покупку надо внести во второй раздел. Основные средства: здания, земли, компьютеры и оборудование, инвентарь, природные ресурсы. Нематериальные активы: программы, товарные знаки.

Раздел 3. Убытки прошлых периодов, уменьшающие страховую базу. Если в 2022 году ИП больше потратил, чем заработал, в 2023 году налоговую базу можно уменьшить — на сумму неучтённых расходов. Для этого их тоже заносят в КУДиР, а потом считают в декларации.

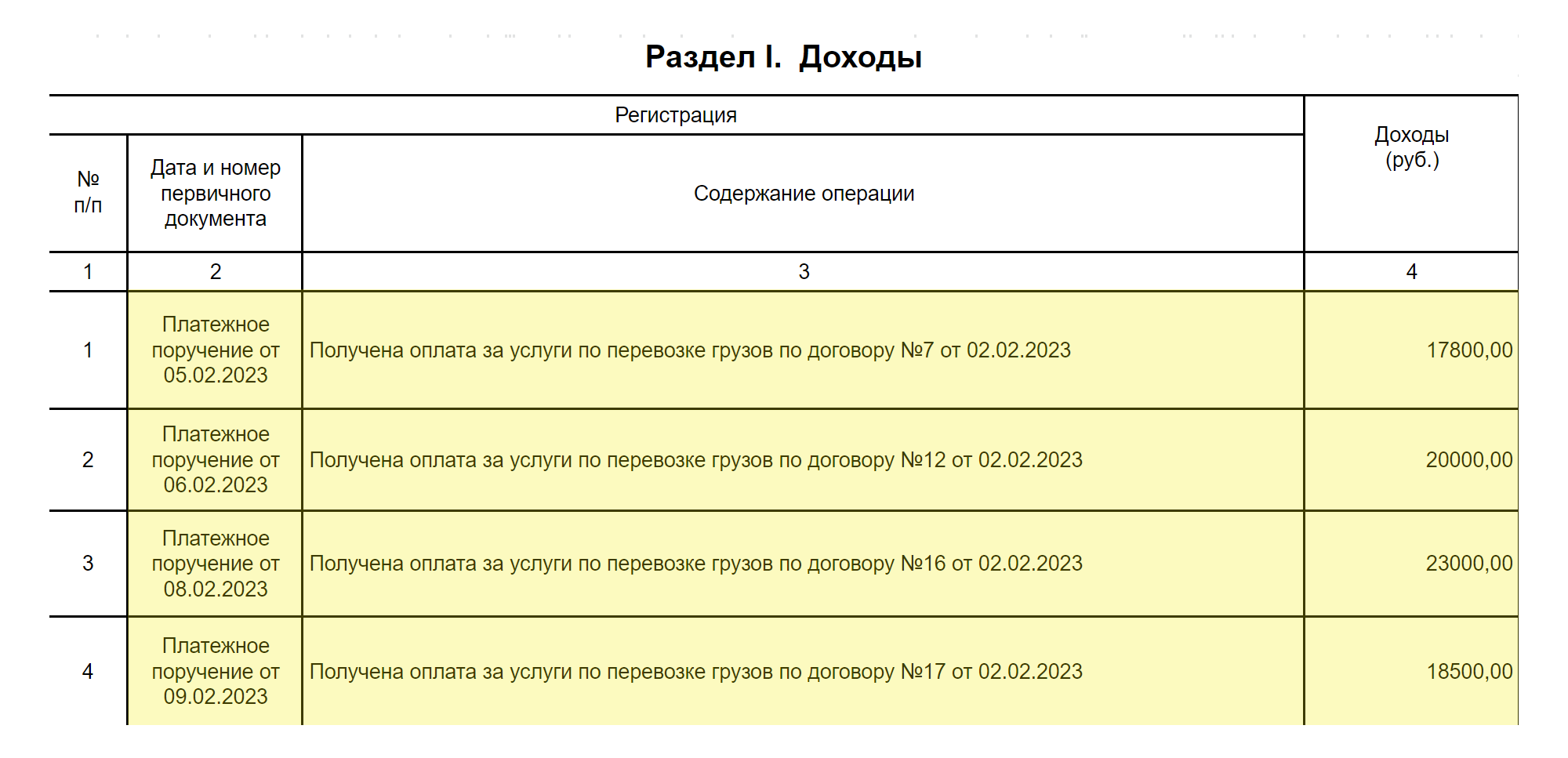

КУДиР для предпринимателей на патенте — это один раздел, куда записывают только доходы, а расходы записывать не нужно. Можно фиксировать каждый чек или всю сумму доходов за день. Например, закрыли кассу → записали сумму в книге → внесли номер и дату Z-отчёта.

😏 Можно вообще не заполнять КУДиР на патенте. Сервис «Книга учёта доходов и расходов» сам заполнит. Приложение, как настоящий помощник, запишет доходы — в КУДиР будет порядок без вашего участия. Инспектор носа не подточит.

Подключить помощника по КУДиР →

На правах рекламы ООО «Эвотор» 2RanynNUnLx

Платить налоги и сдавать отчётность на ПСН

Запарность: 😱😱😱😱

ИП на ПСН платит только за патент плюс два взноса — страховые взносы за себя и 1% от потенциального дохода.

Патент. Полностью оплатить патент нужно до того, как закончится срок его действия. Допустим, патент действует до 31 мая, значит, до этой даты и надо заплатить всю стоимость. Стоимость патента можно уменьшить: вычесть из него страховые взносы за себя и дополнительные взносы. Для этого нужно подать уведомление в налоговую.

Взносы за себя. За полный год до надо заплатить 45 842 ₽ — до 31 декабря. Это воскресенье, значит, скорее всего, срок будет продлён до 8 января 2024 года.

Дополнительные взносы. ИП на патенте каждый год платят фиксированную сумму — 1% от потенциального дохода свыше 300 000 ₽. Сумма потенциального дохода указана в патенте. Дополнительный взнос за 2022 год надо оплатить до 1 июля 2023 года.

Потенциальный доход можно посчитать так:

- Стоимость патента надо разделить на коэффициент 0,06 — это потенциальный доход.

- Из него вычитаем 300 000 ₽ и отсюда считаем 1%.

Патент стоит 22 500 ₽.

22 500 / 0,06 = 375 000.

(375 000 — 300 000) x 1% = 750 ₽.

Если потенциальный доход меньше 300 000 ₽, а реальный — больше, дополнительный взнос платить не надо.

😏 Продлить патент или снизить его стоимость можно с помощью КУДиР. В сервисе «Книга учёта доходов и расходов» можно заполнить заявку на новый патент или на снижение его стоимости → ваши 30 секунд, и заявление в электронном виде готово и ушло в ФНС.

Завести электронную КУДиР →

На правах рекламы ООО «Эвотор» 2RanynYrhKN

Обычно на патенте не надо сдавать декларацию, только вести КУДиР, но бывают исключения. Например, если предприниматель купил патент на упрощёнке — должен сдать нулевую декларацию до 25 апреля. А если на ОСНО — декларацию сдавать не надо.

Платить налоги и сдавать отчётность на УСН

Запарность: 😱😱😱😱😱

С 2023 года все отчёты надо сдавать до 25 числа, а выплаты по налогам проводить до 28-го. Так происходит, потому что в этот день ФНС списывает деньги с единого налогового счёта. Вот таблица на весь год — что платить и сдавать ИП на упрощёнке.

| Что сдать/уплатить | Когда |

|---|---|

| 1. Налоговая декларация за год | до 25 апреля 2023 года |

| 2. Уведомление об исчисленных налогах по авансовому платежу | до 25 апреля 2023 года |

| 3. Налог за прошлый год | до 28 апреля 2023 года |

| 4. Авансовый платёж за первый квартал | до 28 апреля 2023 года |

| 5. Дополнительный взнос за 2022 год — при доходе выше 300 000 ₽ | до 1 июля 2023 года |

| 6. Уведомление об исчисленных налогах по авансовому платежу | до 25 июля 2023 года |

| 7. Авансовый платёж за первое полугодие 2023 года | до 28 июля 2023 года |

| 8. Уведомление об исчисленных налогах по авансовому платежу | до 25 октября 2023 года |

| 9. Авансовый платёж за девять месяцев | до 30 октября 2023 года (перенос с субботы) |

| 10. Страховой взнос за себя за 2023 год | до 31 декабря 2023 года |

Налоговый календарь в вашем Эвоторе

В приложении «Книга учёта доходов и расходов» уже зашит календарь с вашими персональными налоговыми датами. Сервис подскажет, когда и какие документы подавать в налоговую — вы ничего не пропустите.

Завести помощника по КУДиР →

На правах рекламы ООО «Эвотор» 2Ranym6FMWY

Дальше мы разложили налоговый календарь для предпринимателя на УСН на составляющие — чтобы было понятнее, что и когда сдавать.

Декларация за год на УСН

Запарность: 😱😱😱😱

Когда сдать: до 25 апреля 2023 года — за 2022 год.

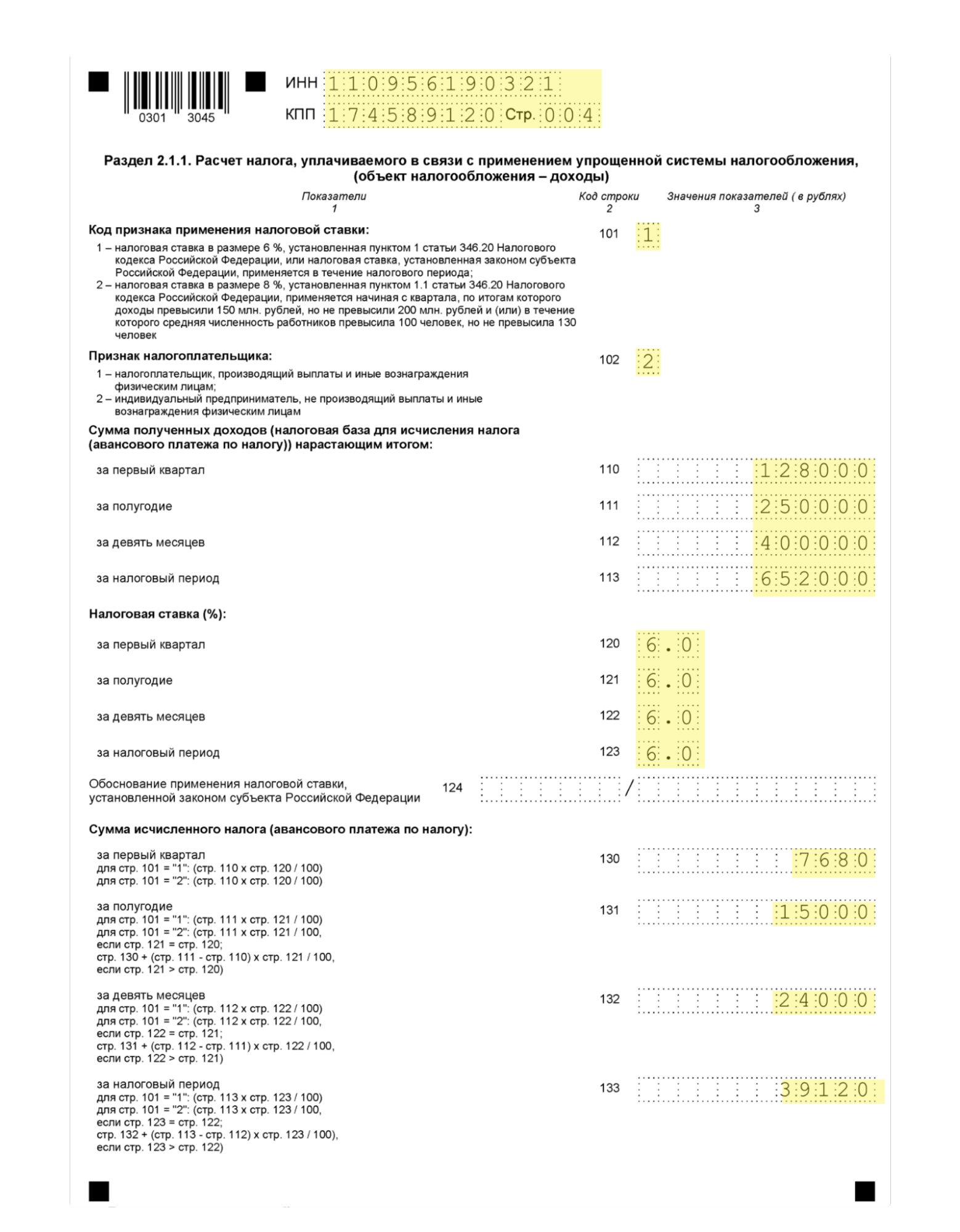

За 2022 год надо подать декларацию до 25 апреля, пока по старой форме. Декларацию за 2023 год надо будет сдавать по новой форме.

Обычно декларацию заполняют в электронном виде на сайте налоговой, если у предпринимателя уже есть электронный ключ. Но можно и на бумаге — тогда придётся ехать в налоговую или отправлять письмо по почте.

📌 Это бланк декларации — можете скачать и заполнить вручную. Ещё разобрали в статьях, как именно заполнить декларацию на УСН «Доходы» и «Доходы минус расходы».

😏 Как вам декларация по УСН прямо из онлайн-кассы?

Приложение «Книга учёта доходов и расходов» составит декларацию на основе данных ваших онлайн-касс. Вам останется только отправить документ в налоговую прямо из личного кабинета Эвотора.

Мне нужно такое приложение «КУДиР» →

На правах рекламы ООО «Эвотор» 2RanykAnm9A

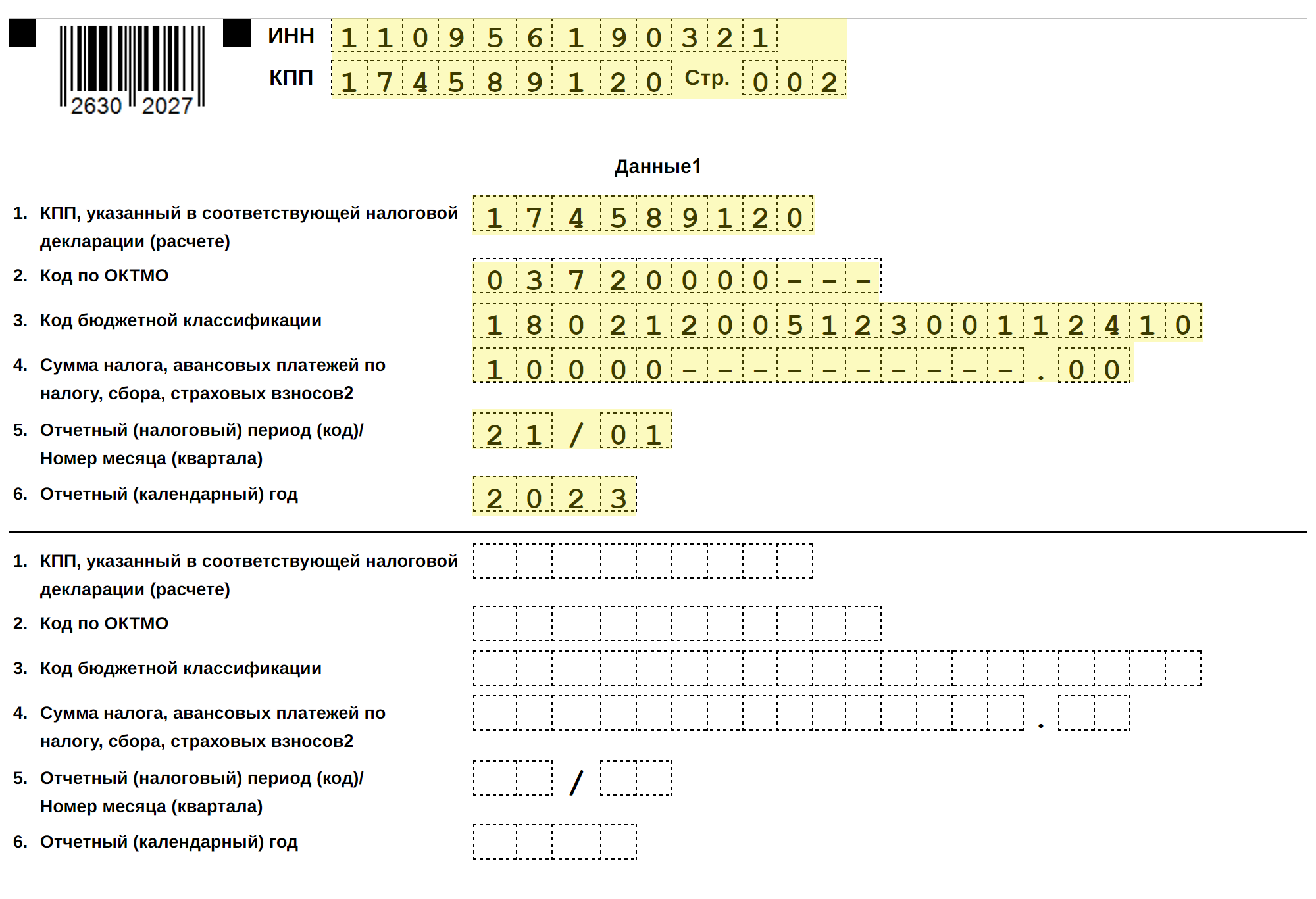

Уведомление об исчисленных налогах по авансовому платежу на УСН

Запарность: 😱😱

| Что за уведомление | Когда сдать |

|---|---|

| По авансовому платежу за первый квартал | до 25 апреля 2023 года |

| По авансовому платежу за первое полугодие 2023 года | до 25 июля 2023 года |

| По авансовому платежу за девять месяцев | до 25 октября 2023 года |

Чтобы сделать авансовый платёж по налогу, сначала надо заполнить уведомление — чтобы налоговая знала, сколько денег снять со счёта. Уведомление можно подать через личный кабинет налогоплательщика, отправить заказным письмом или принести в налоговую ручками.

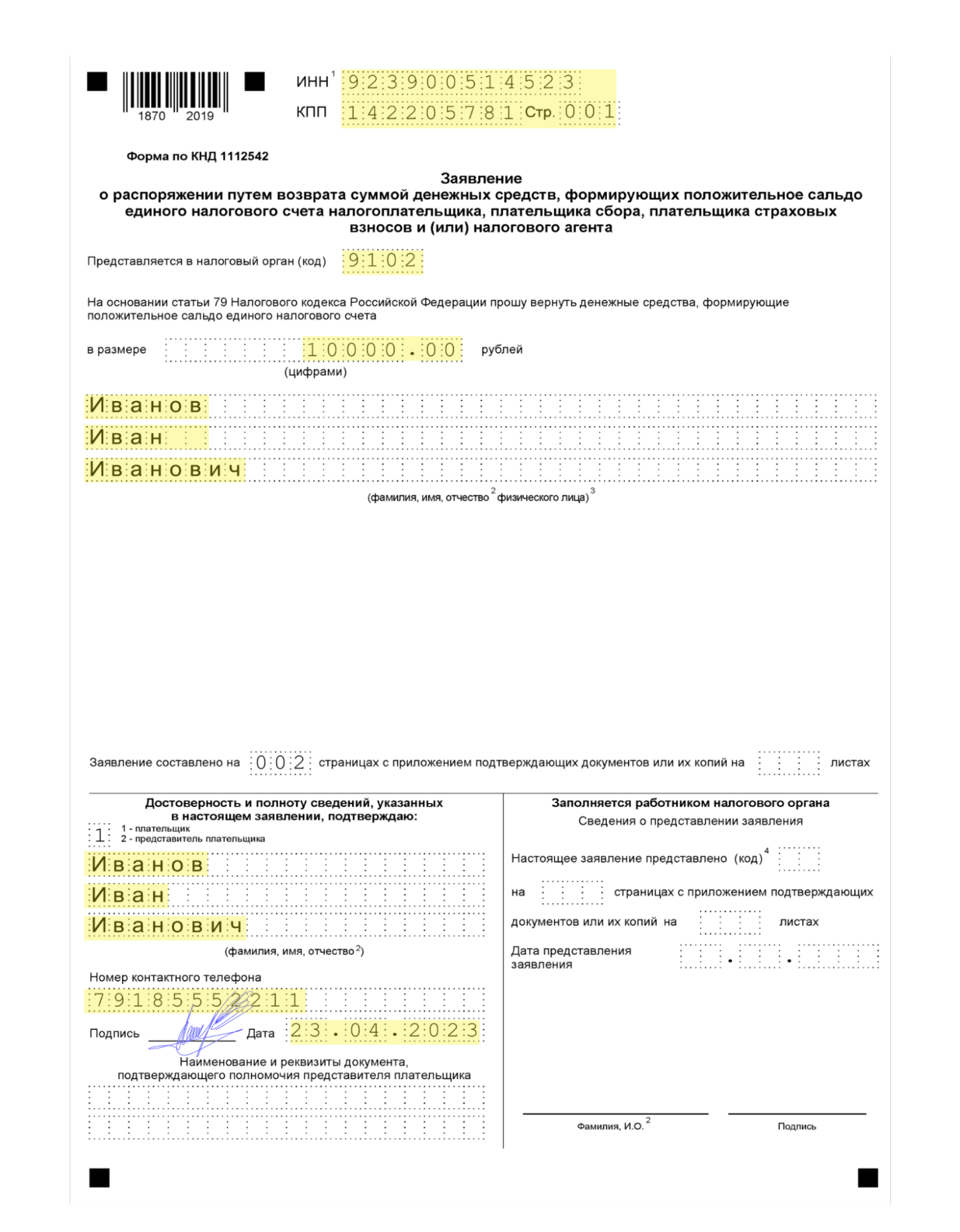

📌Это бланк заявления — можете скачать и заполнить. А это пример заполненного заявления.

Налог за прошлый год на УСН

Запарность: 😱😱

Когда платить: до 28 апреля 2023 года.

Налог за 2022 год надо заплатить до 28 апреля. Считаем налог, пополняем единый налоговый счёт на нужную сумму. Уведомление об исчисленных налогах отправлять не нужно, так как есть декларация и в ней указана сумма оплаты.

Пример расчёта налога по УСН

УСН «Доходы»: сумму доходов умножаем на 6%.

55 600 x 6% = 3336 ₽.

До 28 апреля надо пополнить счёт на 3336 ₽.

УСН «Доходы минус расходы»: из суммы доходов вычитаем сумму расходов, умножаем на 15%.

165 000 — 84 500 = 80 500 ₽.

80 500 x 15% = 12 075 ₽.

До 28 апреля надо пополнить счёт на 12 075 ₽.

Авансовые платежи на УСН

Запарность: 😱😱

| За какой период | Когда платить |

|---|---|

| За первый квартал | до 28 апреля 2023 года |

| За первое полугодие 2023 года | до 28 июля 2023 года |

| За девять месяцев | до 30 октября 2023 года |

Авансовый платёж за первый квартал нужно внести до 28 апреля, как и налог. Поэтому к 28 числу на счету ИП должны быть деньги на уплату налога за прошлый год и авансового платежа за текущий.

Если авансовый платёж за первый квартал 2023 года — 5500 ₽, а налог за 2022 год — 12 000 ₽, складываем эти две суммы. К 28 апреля на счёт надо положить 17 500 ₽.

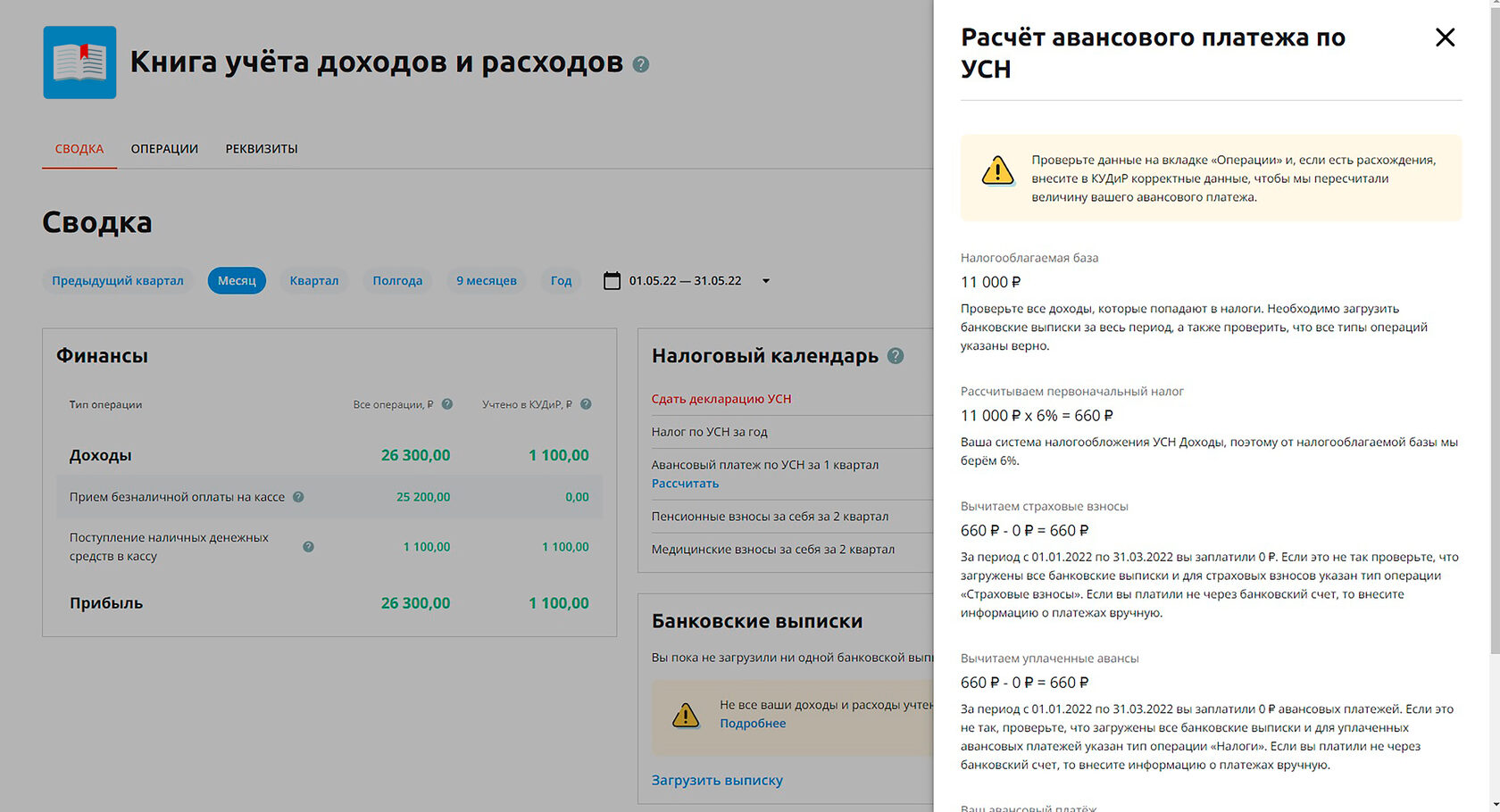

😏 А что, если авансовый платёж по УСН рассчитается сам?

Приложение «Книга учёта доходов и расходов» берёт операции из ваших онлайн-касс, налоговую ставку и само считает сумму платежа за нужный период. Не нужно ничего делать руками — только внести авансовый платёж на единый налоговый счёт.

Все подробности про приложение «КУДиР» →

На правах рекламы ООО «Эвотор» 2RanynHvmkk

УСН «Доходы»:

(доходы – 300 000) x 1%.

(1 500 000 – 300 000) x 1% = 12 000 ₽.

УСН «Доходы минус расходы»:

(Доходы – расходы – 300 000) x 1%.

(1 500 000 – 800 000 – 300 000) x 1% = 4000 ₽.

Уведомление на дополнительный взнос не нужно. Налоговая сама посчитает процент по декларации и снимет с единого счёта. Главное, чтобы к 1 июля нужная сумма была на счету.

Фиксированный страховой взнос за себя на УСН

Запарность: 😱😱😱😱😱

Когда платить: до 31 декабря 2023 года.

В 2023 году ИП нужно заплатить за себя взносами 45 842 ₽. Скорее всего, срок продлят с 31 декабря 2023 года до 8 января 2024 года, но это ничего принципиально не изменит.

Взнос лучше платить частями в течение года — чтобы уменьшить авансовые платежи, но для этого нужно подавать заявление о зачёте сумм страховых взносов в налог. Его можно отправить в личном кабинете налоговой. Как правильно уменьшить налог — в материале Жизы.

Подытожим

- Предприниматели на УСН и ПСН должны вести КУДиР — каждый день записывать доходы и расходы. Можно и не записывать, если поручить это приложению «Книга учёта доходов и расходов».

- ИП на патенте платит за патент, а ещё фиксированный взнос за себя — 45 842 ₽ — и дополнительный взнос — 1% с потенциального дохода более 300 000 ₽.

- ИП на упрощёнке сдаёт декларацию и уведомление об авансовых платежах, платит налог, три авансовых платежа поквартально, дополнительный взнос 1% от заработанной суммы свыше 300 000 ₽ и фиксированный страховой взнос за себя.

💪 Верим в вас — вы справитесь со всеми бумажками!

Что скажете?

-

А можно все расходы списывать на усн,а доходы все в патент.Грубо говоря продавать товар по закупочной цене,а в услуги по патенту заносить всю прибыль?Если нет,то почему?

-

в ответ Евгений

Здравствуйте, Евгений! Наш бухгалтер подготовил вам ответ → https://zhiza.evotor.ru/wp-content/uploads/2025/06/Ответ-на-вопрос-о-расходах.docx

-

Пожалуйста, исправьте и дополните: в КУДиР для ИП на УСНО (доходы) обязательно

заполняется раздел «расходы» в том случае, если пришлось делать возврат оплаты. -

в ответ Светлана

Согласно п.1 статьи 346.17 НК РФ в случае возврата налогоплательщиком сумм, ранее полученных в счёт предварительной оплаты поставки товаров, выполнения работ, оказания услуг, передачи имущественных прав, на сумму возврата уменьшаются доходы того налогового (отчётного) периода, в котором произведён возврат.

Поэтому в случае возврата оплаты делается корректирующая запись со знаком минус в графе «Доходы» КУДиР и заполнять графу «Расходы» нет необходимости.

Об этом же говорится в письмах МФ РФ от 6 июля 2012 г. N 03-11-11/204 и № 03-11-11/224 от 30.07.2012.

Подписываясь на рассылку, вы соглашаетесь с политикой персональных данных

Очень понятная и доступная информация для начинающих ИП. Спасибо.