- Чем отличается самозанятый от сотрудника в штате

- На что обращать внимание, когда сотрудничаете с самозанятыми

- ✍️Статус исполнителя

- ✍️Терминология в объявлениях, договорах и других документах

- ✍️Условия сотрудничества

- ✍️Документы: договоры, задания, акты

- ✍️Чеки: как собирать и что проверять

- Как понять, когда привлечь самозанятого, а когда — сотрудника в штат

- Что важно запомнить

Как бизнесу сотрудничать с самозанятыми без штрафов и доначислений от налоговой

Бизнес под конкретные задачи или проекты может привлекать самозанятых исполнителей по договору ГПХ. Самозанятые сами платят за себя налог, и их не оформляют в штат. Налоговая следит за таким сотрудничеством, чтобы бизнес не прикрывал договором ГПХ трудовые отношения.

Эксперты платформы Консоль.Про помогли разобраться, как заключать договоры, оформлять задания и акты, проводить выплаты самозанятым исполнителям. Рассказываем, на что обратить внимание компании с самозанятыми, чтобы защитить себя от штрафов.

Чем отличается самозанятый от сотрудника в штате

Когда самозанятый исполнитель сотрудничает с компанией, он оказывает конкретные услуги по заданию: развозит еду по городу, пишет тексты, рисует баннеры. В задании определяется период и конкретный объём услуг: сколько заказов необходимо выполнить, какой текст какого объёма следует написать, какое количество баннеров по какой тематике нужно нарисовать.

Компания не платит за самозанятого налоги и взносы, он сам платит налог на профессиональный доход — НПД.

С самозанятым заключают договор гражданско-правового характера — ГПХ, а не трудовой договор. Основные отличия — в одной таблице.

| Договор ГПХ | Трудовой договор |

|---|---|

| Заключается на период выполнения работ или оказания услуг | Как правило, заключается на неопределённый срок |

| Стороны договора: заказчик и исполнитель | Стороны договора: работодатель и работник |

| Возможно расторжение договора: условия прописаны в самом договоре | Возможно увольнение по Трудовому кодексу РФ |

| По договору ГПХ исполнитель может привлечь субисполнителя | По трудовому договору сотрудник выполняет работу лично |

| В договоре ГПХ размер вознаграждения определяют стороны, он зависит от объёма работы | В трудовом договоре оплата труда — это зарплата, которая выплачивается сотруднику не реже чем дважды в месяц |

| Исполнитель по договору ГПХ связан только условиями договора и самостоятельно определяет процесс и способы оказания услуг | Сотрудник подчиняется работодателю: правилам внутреннего трудового распорядка, локальным актам |

Если налоговая решит, что по договору ГПХ в компании работает сотрудник в штате, возможен штраф — от 50 000 ₽ до 100 000 ₽ в первый раз и от 100 000 ₽ до 200 000 ₽ во второй. Ещё компанию обяжут выплатить все взносы и налоги за всё время сотрудничества — это называется переквалификация.

Переквалификация не происходит на пустом месте: проверку может спровоцировать как исполнитель, недовольный отношениями с работодателем, так и налоговая или трудовая инспекция, заподозрившие подмену вида трудовых отношений. Для выявления таких историй у налоговой есть скоринговая система, с помощью которой она оценивает, как компания сотрудничает с самозанятыми.

Если налоговая увидит что-то подозрительное, она может инициировать проверку — дело обычное, это часть жизни любой компании, работающей с исполнителями. Если что-то неладно, по итогам проверки может прийти уведомление и штраф.

Решение налоговой можно оспорить в суде и доказать, что отношения с самозанятым на самом деле гражданско-правовые, а не трудовые. Суд принимает во внимание все факторы: терминологию в договоре и других документах, акты, чеки, задания, суммы и периодичность выплат.

На что обращать внимание, когда сотрудничаете с самозанятыми

Чтобы снизить риски переквалификации, нужно обращать внимание на:

- статус исполнителя — он должен быть самозанятым на момент подписания договора и перечисления выплат;

- терминологию в договорах, заданиях и актах: использовать «исполнитель» вместо «работника» и «оказание услуг» вместо «работы»;

- условия сотрудничества;

- документы: договоры, акты, задания;

- чеки.

✍️Статус исполнителя

Для компании важен статус исполнителя: если компания сотрудничает с самозанятым, за него не нужно платить налоги и взносы, он сам платит налог на профессиональный доход. Если компания сотрудничает с физлицом без статуса, за него компания заплатит 13% НДФЛ и страховые взносы.

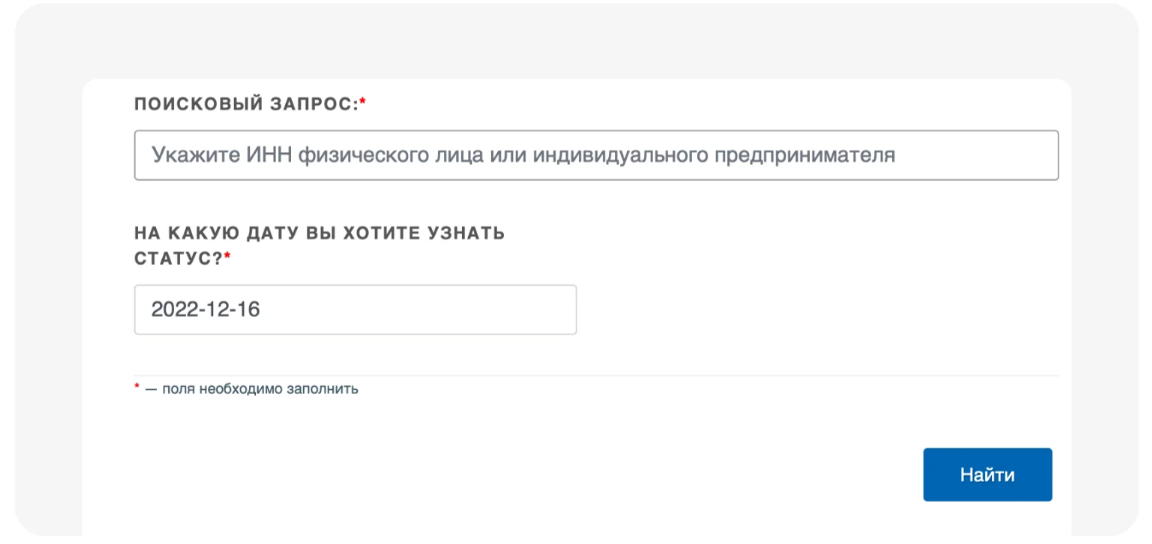

Статус исполнителя можно проверить на сайте налоговой. Достаточно ввести ИНН исполнителя и дату, на которую нужно узнать статус.

✍️Терминология в объявлениях, договорах и других документах

При сотрудничестве с самозанятыми следует избегать трудовой терминологии — это может послужить маркером для налоговой. Это касается любых текстов, в которых описано сотрудничество с самозанятыми: объявления о поиске исполнителей, договоры, тексты дополнительных соглашений и актов.

Какую терминологию использовать, а какой лучше избегать, когда пишете о самозанятых:

- самозанятый — «исполнитель» или «подрядчик», а не «работник» или «сотрудник»;

- когда самозанятый делает что-то по договору — это «выполнение работ» или «оказание услуг», а не «работа»;

- компания, которая сотрудничает с самозанятым, — «заказчик», а не «работодатель»;

- деньги, которые компания платит самозанятому, — «оплата» или «вознаграждение», а не «оклад» или «зарплата».

Составить финансовый прогноз на год, посчитать точку безубыточности и узнать, сколько реально зарабатывает бизнес, поможет курс Жизы по финансовой грамотности .

✍️Условия сотрудничества

Если условия сотрудничества компании и самозанятых будут похожи на трудовые, налоговая заметит это при проверке. Вот что мы рекомендуем:

- Не давайте социальные гарантии: больничный или оплачиваемый отпуск — только для сотрудников.

- Не обязывайте самозанятого находиться в офисе для оказания услуг. Например, если привлекаете самозанятого для уборки, услуги оказывать придётся в вашем здании — это логично. А если привлекаете самозанятого дизайнера, который будет рисовать баннеры, ему рабочее место в вашей компании ни к чему.

- Если бизнесу важно определённое время, в которое самозанятый оказывает услуги, это можно предусмотреть в договоре. Этому тоже должно быть логическое обоснование: например, склад работает с 8 до 19, грузовые услуги нужно оказывать в этот период. Не стоит писать, что самозанятый оказывает услуги в такое-то время, лучше укажите, что предоставляете на выбор временные слоты для оказания услуг.

- Не компенсируйте расходы исполнителю — например, на отправку документов, проживание, питание, бензин. Пропишите в договоре, что самозанятый несёт эти расходы самостоятельно за счёт полученных по договору средств.

- Не запрещайте исполнителю сотрудничать с другими компаниями: у самозанятого исполнителя может быть столько проектов, сколько он сможет вести.

- Обратите внимание на периодичность выплат. Если исполнитель получает одинаковые выплаты строго два раза в месяц — это признак трудовых отношений.

✍️Документы: договоры, задания, акты

В документах не должно быть трудовой терминологии — об этом мы уже рассказали выше. Теперь коротко, что учесть в договорах, актах и заданиях для самозанятых.

Договоры с самозанятыми могут быть только гражданско-правового характера — ГПХ. В договоре или в заданиях к нему следует прописать конкретный результат деятельности самозанятого. Например, не «написание текстов», а «написание текста на такую-то тему объёмом 5000 символов, уникальностью не менее 90%, в период с такого-то по такое-то число».

Ещё в договоре стоит прописать, что у исполнителя есть статус самозанятого, то есть он сам платит за себя налоги. Не забудьте указать, что исполнитель обязуется предоставлять чеки и уведомить компанию, если потеряет статус самозанятого или начнёт применять другой налоговый режим.

Задания на оказание услуг или выполнение работ исполнителю следует давать в письменном виде. Задание подтверждает, что исполнитель выполняет конкретные задачи, а компания требует конкретный результат. В нём прописывают, какие услуги будут оказаны, какие к ним требования, период оказания услуг и стоимость.

Акты формируют после того, как исполнитель оказал услуги или выполнил работы. Акты помогают доказать, что заказчику важен конечный результат, а не сам процесс сотрудничества, и что стороны согласны с объёмом оказанных услуг и их стоимостью. В акте указывают, что конкретно сделал самозанятый и за какой период времени, какую сумму выплат в итоге получил или получит.

Если регулярно формировать акты на одну и ту же сумму, налоговая может посчитать это признаком трудовых отношений. Однако, как мы говорили выше, все решения принимаются по совокупности факторов. Если стоимость услуг прописана в заданиях и актах и самозанятый получает вознаграждение за услуги, а не за время, почти одинаковые суммы выплат — не проблема.

Шаблон акта

✍️Чеки: как собирать и что проверять

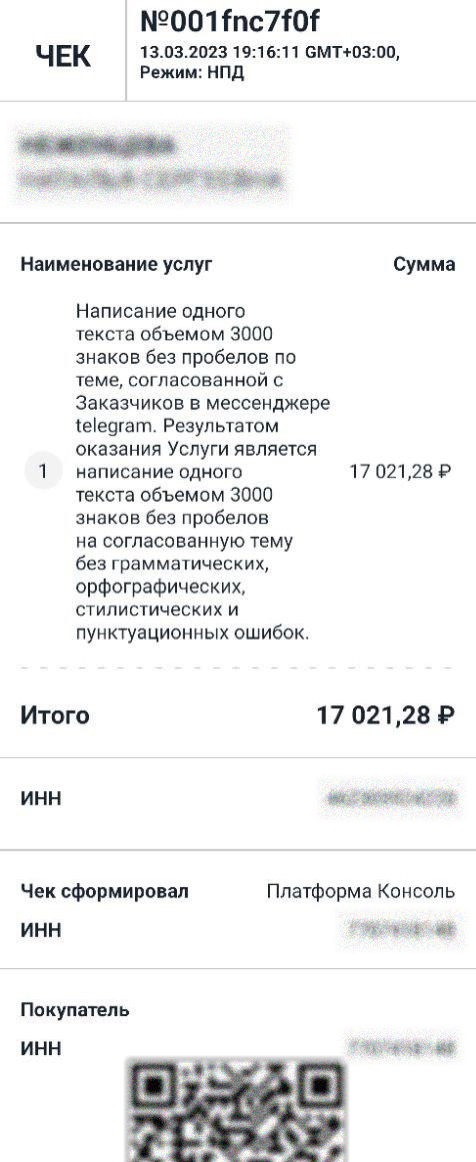

По закону самозанятый должен предоставить чек:

- сразу, если заказчик перевёл деньги исполнителю на карту или отдал наличными;

- до 9 числа следующего месяца, если самозанятый выставил счёт и компания его оплачивает.

Самозанятый формирует чек в приложении «Мой налог» и отправляет ссылку на чек или изображение чека компании.

Проверять чеки от самозанятых лучше перед каждой сдачей отчётности. Так в налоговую уйдут подлинные чеки, и вы избежите проблем. Вот что нужно проверить в чеке самозанятого:

- Подлинность. Например, если самозанятый захочет не платить налог, он может выбить чек, получить деньги, а затем аннулировать его. Компания об этом никак не узнает. Чтобы проверить чек, нужно навести камеру на QR-код и перейти по ссылке. Если чек открывается на сайте налоговой, значит, он подлинный.

- ИНН компании нужно проверить в графе «Покупатель». Если в ИНН будет ошибка, придётся доказывать налоговой, что самозанятый оказывал услуги вам, а не другой компании с похожим ИНН.

- Сумма выплат тоже должна быть корректной. Если в чеке сумма выплаты будет меньше, а у вас в декларации о расходах больше — у налоговой появятся вопросы, а на разницу придётся доначислить налог.

- Графа «Наименование услуги» — в ней не стоит указывать названия должностей: например, курьер, бухгалтер или юрист. Лучше указать конкретный результат, за который самозанятый получает вознаграждение. Например, доставка пяти пицц по таким-то адресам.

Если в чеке будет ошибка, можно попросить самозанятого аннулировать чек и выбить новый, правильный.

Если же самозанятый аннулировал чек или просто отказывается его выдавать, можно обратиться в налоговую. На сайте или в отделении нужно заполнить заявление и приложить документы о сотрудничестве: договор, акты, платёжное поручение, аннулированный чек, переписку с самозанятым. Налоговая заставит исполнителя выбить чек, и компании не придётся платить штрафы.

Как понять, когда привлечь самозанятого, а когда — сотрудника в штат

Самозанятого стоит привлекать, когда у вас есть конкретные задачи на конкретный период времени. Например, если вам нужно написать десять статей для блога на сайт. Если нужен человек, который будет систематически писать статьи, новости на сайт, готовить рекламные тексты неопределённый период времени, и ему нужно работать по графику, лучше оформить сотрудника в штат.

Ещё одно ограничение: если исполнитель был штатным сотрудником меньше двух лет назад, компания не может привлекать его как самозанятого. С таким исполнителем можно сотрудничать как с физлицом без статуса самозанятого. За исполнителя нужно будет платить 13% НДФЛ и страховые взносы.

Чтобы всё оформить верно, компании нужно проверять исполнителей, заключать договоры, отправлять задания и формировать акты, а потом проводить оплаты и формировать чеки. Проверять актуальность статуса самозанятого лучше дважды: до заключения договора и перед каждой выплатой.

Есть платформы по автоматизации сотрудничества с исполнителями. Они берут на себя весь документооборот с самозанятыми: шаблонизируют договоры, собирают документы, автоматически формируют акты и собирают чеки, проверяют исполнителей по разным базам. Среди таких платформ и Консоль.Про.

Что важно запомнить

- Самозанятый — не сотрудник в штате. Бизнес привлекает самозанятых под конкретные задачи. За таких исполнителей не нужно платить налоги и взносы — они сами платят за себя налог на профессиональный доход.

- Перед началом сотрудничества проверьте статус исполнителя на сайте налоговой: укажите ИНН и дату. Проверка покажет, есть ли у исполнителя статус самозанятого на указанную дату.

- Во всех документах, которые описывают сотрудничество с самозанятым, избегайте трудовой терминологии: «сотрудник», «работодатель», «зарплата», «премия», «рабочее время», «увольнение».

- Не следует обещать самозанятому гарантии, которые есть у сотрудников с трудовым договором: больничные, отпуск, компенсацию расходов.

- Не рекомендуется обязывать самозанятого соблюдать штатное расписание и внутренние регламенты, находиться в офисе при оказании услуг, если без этого можно обойтись.

- Договор с самозанятым может быть только гражданско-правового характера и содержать только гражданско-правовые условия. В договоре можно зафиксировать статус исполнителя, конкретный требуемый результат сотрудничества, обязательство сообщить компании, если исполнитель потеряет статус самозанятого.

- Задания, которые сообщают исполнителю, какие услуги нужно оказать или какие работы выполнить, тоже следует делать письменными — в них можно указать конкретные услуги за конкретный период времени, условия выполнения и вознаграждение.

- Акты формируют после оказания услуг или выполнения работ. В актах указывают, что конкретно сделал самозанятый и за какой период времени, какую сумму выплат в итоге получил или получит.

- Чеки от самозанятых стоит проверить на подлинность — по QR-коду можно перейти на сайт налоговой. Если чек открывается — значит, он подлинный.

- Ещё в чеке стоит проверить ИНН компании, сумму выплат и графу «Наименование услуги» — там должен быть конкретный результат деятельности самозанятого.

- Если самозанятый аннулировал чек незаконно — можно попросить его сформировать чек снова. Если и это не помогло — можно обратиться в налоговую, так вы получите чек и избежите штрафов.

Подписываясь на рассылку, вы соглашаетесь с политикой персональных данных

Что скажете?