- В чём разница между ИП и самозанятостью

- Плюсы и минусы НПД для индивидуальных предпринимателей

- Преимущества

- Ограничения

- Чем ИП на НПД лучше обычной самозанятости

- Может ли ИП перейти на самозанятость и наоборот

- Самозанятый и ИП одновременно

- Раздельное ведение ИП и самозанятости

- Как стать ИП на НПД: пошаговая инструкция

- Подытожим

Чем отличается ИП от самозанятого и как стать ИП на НПД

НПД — специальный режим, который создан для самозанятых, — доступен также и индивидуальным предпринимателям. Он даёт пространство для манёвра: с таким режимом ИП может немного сэкономить, если работает преимущественно с физлицами, и избавиться от бумажной волокиты.

Расскажем, в чём заключаются особенности НПД для ИП, кому он доступен, какие есть плюсы и минусы. А ещё — как перейти на НПД, будучи индивидуальным предпринимателем.

Самозанятый — гражданин, который оказывает другим гражданам или компаниям определённые услуги, продаёт товары собственного производства или выполняет работы. У самозанятых нет полномочий юридических лиц, они не могут рассчитывать на соответствующие услуги от банков и государства. Но и ответственность ниже.

Индивидуальный предприниматель же — не просто физлицо: он наделён правами и полномочиями юридического лица. Со всеми вытекающими последствиями в виде больших возможностей, но и большей ответственности. В частности, ИП рискует личным и рабочим имуществом в случае, если нужно будет расплачиваться по долгам или претензиям.

Соответственно, у индивидуального предпринимателя, в отличие от самозанятого, меньше ограничений и больше инструментов для ведения бизнеса. В том числе доступно больше видов деятельности. Самозанятость сама по себе ограничена не только уровнем дохода, но и условиями ведения деятельности. В частности, плательщикам НПД недоступны некоторые виды работ, им нельзя нанимать сотрудников, а стаж для пенсии не начисляется.

Плюсы и минусы НПД для индивидуальных предпринимателей

НПД, несмотря на ограничения, может быть полезен для индивидуальных предпринимателей. У применения НПД для ИП вместо других налоговых режимов есть как плюсы, так и минусы. Их обязательно нужно учитывать, если вы решите перевестись с одной системы на другую.

Преимущества

Не нужна онлайн-касса. Для приёма платежей можно использовать личный или расчётный счёт, а также брать наличку. Главное — выдать чек из «Моего налога».

Меньше документации и отчётности. Плательщикам НПД не нужно вести бухгалтерию и считать налоги, всё за них делает приложение.

Нет обязательных взносов. ИП на НПД не считаются плательщиками страховых взносов, пока пользуются этим налоговым режимом, согласно п. 11 ст. 2 закона 422-ФЗ.

Низкая ставка. Составляет 6% для платежей от юридических лиц и 4% на поступления от физических лиц.

Налоговый вычет после регистрации. В приложении или на сайте «Мой налог» сразу после постановки на учёт будет доступен вычет в размере 10 тысяч рублей. Он тратится на снижение ставки до 3% при получении денег от физлиц и до 4% при доходе от юрлиц. Когда он кончится, ставки станут стандартными — 4 и 6% соответственно.

Не нужно платить НДС. Согласно п. 9 ст. 2 закона 422-ФЗ, ИП на НПД не признается плательщиком НДС. Но есть исключение — налог на добавленную стоимость при ввозе товара на территорию РФ.

Ограничения

Меньше объём доходов в год. По НПД можно провести до 2,4 миллионов. Если налоговая заметит, что объём доходов уже превысил эту отметку, но ИП в течение 20 дней не перешел на упрощёнку или другой спецрежим, то принудительно переведёт на общий режим налогообложения. И тогда придётся платить НДФЛ 13% и НДС 20% до конца года.

Недоступны некоторые виды деятельности. НПД закрывает доступ к ряду возможных видов деятельности, согласно ст. 4 закона 422-ФЗ. В том числе нельзя перепродавать товары и работать по агентским договорам — например, туроператором.

Нельзя нанимать сотрудников. Даже ИП при использовании НПД не может нанимать работников, так что придётся работать в одиночку.

Не начисляется стаж. С налогов по НПД не идут деньги на социальные взносы. Поэтому плательщикам не прибавляются деньги к будущей пенсии. Впрочем, можно уплачивать взносы дополнительно, чтобы стаж всё-таки капал.

Нельзя вычесть расходы. Если ваша деятельность связана с большими расходами на её выполнение, то учитывайте: НПД не даёт возможности снижать налоговую нагрузку за их счёт. Вы должны уплатить 4 или 6% от полной суммы доходов невзирая на то, сколько вы потратили перед этим на оказание услуги или производство товара. Упрощёнка «Доходы минус расходы» в этом плане смотрится выгоднее.

Нельзя вычесть страховые взносы из налоговой ставки. Для лёгкости понимания проведём расчёты. Допустим, вы заработаете 2,4 миллиона рублей в год. Будучи ИП на УСН «Доходы», вы заплатите налоговой 6% от этой суммы, то есть 144 тысячи рублей. Аналогично налоговой уйдёт 6% и при НПД, если эти деньги были получены при работе с юридическими лицами.

И вот тут кроется важное различие. Если вы ИП на УСН «Доходы», то дополнительно отчисляете и обязательные страховые взносы в размере 43 211 рублей на 2022 год. Но эти взносы можно вычесть из налоговой нагрузки. Соответственно, вы заплатите 100 789 рублей налогов + 43 211 рублей страховых взносов. И благодаря последним будет начисляться стаж. А при НПД вы просто заплатите 144 тысячи рублей и никакого стажа не получите. Соответственно, выгода будет только в случае, если вы преимущественно получаете доход от физических лиц — тогда налог составит 96 тысяч рублей по ставке 4%.

Из-за этих преимуществ и недостатков нельзя однозначно сказать, что ИП или самозанятость лучше: важно, чтобы вы просчитали, будет ли вам выгоден НПД или упрощёнка и другие спецрежимы.

Чем ИП на НПД лучше обычной самозанятости

Статус индивидуального предпринимателя открывает перед плательщиком НПД чуть больше возможностей. При этом сохраняются преимущества самозанятости, что делает такое сочетание выгодным для некоторых ИП.

Можно работать по лицензии. Например, открыть врачебный кабинет или перевозить пассажиров. Полный перечень — в ст. 12 закона № 99-ФЗ.

Проще работать с крупными организациями. Не каждое ООО захочет связываться с самозанятыми. А если у вас есть статус индивидуального предпринимателя, то вам будет проще договориться, например, об аренде торговой площади в ТЦ.

Можно быстро поменять систему налогообложения. Если вдруг доходы по самозанятости превысят годовое ограничение, то ИП может сразу же перейти на упрощёнку и платить 6%. А обычному самозанятому придётся платить все 13% НДФЛ на превышение.

Больше возможностей. Индивидуальный предприниматель может открыть полноценный расчётный счёт в банке и подключить эквайринг. Это даст возможность принимать оплату не только переводами и наличкой, но и картой по терминалу, что удобно для клиентов.

Самозанятый и ИП одновременно

Можно быть индивидуальным предпринимателем, который платит налог на профессиональный доход. Требования к ИП, переходящим на НПД, следующие:

- В штате ИП нет сотрудников на трудовых договорах. Если они ещё есть — перед переходом на НПД их нужно уволить.

- Налоговый режим — любой, кроме патента. Отказаться от патента нельзя — можно лишь прекратить патентную деятельность. Так что придётся ждать, пока срок его действия закончится, и после этого переходить на НПД.

- Вид деятельности — не из числа запрещённых для самозанятых. То есть нельзя продавать чужие товары, работать с полезными ископаемыми, по агентским договорам и так далее.

- Доход не выше 2,4 миллионов рублей в год. Если сумма денежных поступлений превысит обозначенную, то нужно переходить на иной налоговый режим.

Кроме того, ИП на НПД не может оказывать услуги своему действующему работодателю, если таковой есть, по трудовому договору, а также в течение двух лет после увольнения.

Обратно перейти на любую систему налогообложения тоже можно — из-за превышения лимита дохода или по желанию.

Раздельное ведение ИП и самозанятости

Такой вариант тоже возможен: у физлица может быть одновременно и ИП на спецрежиме, и самозанятость. Более того, у человека параллельно может быть работа по договору, собственное ИП и дополнительно самозанятость. Важно лишь одно: нельзя, чтобы деятельность самозанятого пересекалась с ИП. И с компанией-работодателем, если у вас есть ещё и трудовой договор.

Если у физлица параллельно оформлены ИП и самозанятость, важно раздельно вести учёт. Доходы из этих двух источников не должны смешиваться. Каждое поступление нужно правильно документировать — что поступило по деятельности от ИП, а что — от самозанятости. Это необходимо для правильного начисления налогов.

Для тех, кто с Эвотором

Ваша касса сама рассчитает авансовые платежи за вас и подскажет, сколько и когда нужно заплатить в налоговую. С этим вам поможет сервис «Книга учёта доходов и расходов».

На правах рекламы ООО «Эвотор» 2Ranynq3qi8

Удобнее всего пользоваться расчётным счётом для доходов от ИП, а личным счётом и наличкой — для самозанятости. Это позволит безболезненно разграничить денежные потоки, чтобы не путаться самим и не путать налоговую.

Как стать ИП на НПД: пошаговая инструкция

Если уже есть действующее ИП:

1. Зарегистрируйтесь в приложении «Мой налог» или на сайте и встаньте на учёт в качестве плательщика налога на профессиональную деятельность. Как это сделать, мы подробно писали в статье про самозанятость. Как только придёт подтверждение о регистрации от налоговой, вы считаетесь ИП на НПД и платите налоги как самозанятый.

2. Уведомите ФНС. После постановки на учёт необходимо в течение месяца обязательно уведомить налоговую о том, что вы отказываетесь от текущего режима налогообложения. Если не сделать это, то постановка на учёт по НПД аннулируется. Это можно сделать в личном кабинете ИП на сайте ФНС или через Госуслуги, если у вас есть квалифицированная электронная подпись. Если её нет, то необходимо либо лично прийти в налоговую и передать сотрудникам заполненную форму, либо отправить её заказным письмом с описью по почте.

- Для УСН необходимо заполнить форму по КНД 1150024.

- Для ЕСХН нужно заявление по форме КНД 1150027.

3. Подайте налоговую декларацию. После уведомления налоговой ИП обязан составить и подать декларацию за текущий год с 1 января до даты постановки на учёт по НПД и уплатить начисленный налог плюс страховые взносы за фактически отработанные дни. Декларацию также необходимо передать в налоговую. Сделать это нужно до 25 числа следующего за уведомлением и переходом на самозанятость месяца.

Важно выполнить все перечисленные шаги. Иначе вы будете платить налоги и как самозанятый, и как ИП на УСН. Обратите внимание: если на ИП зарегистрирована онлайн-касса, но в дальнейшем она использоваться не будет — её нужно снять с учёта. Наёмные сотрудники должны быть уволены до того, как будет подано заявление на регистрацию самозанятого.

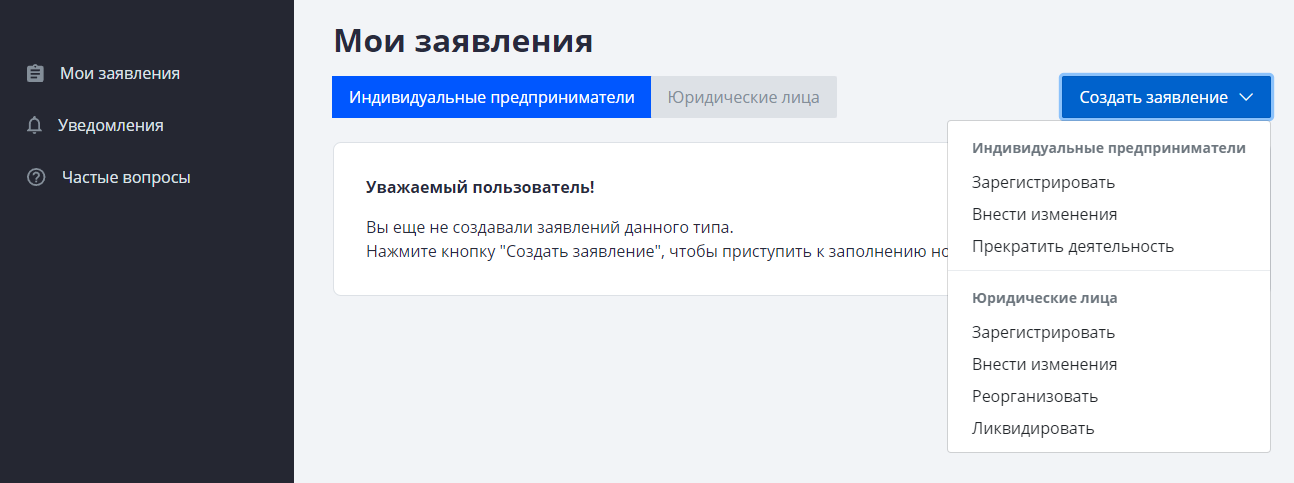

Если ИП нет, необходимо сначала зарегистрироваться в приложении «Мой налог», а после постановки на учёт в качестве самозанятого подать в налоговую заявление на регистрацию ИП. После чего НПД применится автоматически. Сделать это можно следующим образом:

1. Написать заявление по форме № Р21001. В нём указать все требуемые данные.

2. Отправить документы через сервис налоговой. В нём необходимо нажать на кнопку «Создать заявление», после чего в подзаголовке «Индивидуальные предприниматели» выбрать пункт «Зарегистрировать». При желании заявление можно распечатать и отправить по почте, через нотариуса или МФЦ, принести в налоговую лично.

3. Оплатить госпошлину в размере 800 рублей. Не требуется, если вы оформляли ИП онлайн с электронной подписью, в том числе с помощью нотариуса или МФЦ.

Процедура регистрации ИП занимает три рабочих дня. Результат будет отправлен на электронную почту, которая должна быть написана в заявлении. Если нужно, также можно запросить копию в бумажном виде. После получения нужных документов вы можете начинать работать.

Подытожим

- ИП имеет больше возможностей относительно самозанятости, но зато с ним больше бумажной волокиты, есть обязанность платить страховые взносы, НДС и приобретать онлайн-кассу.

- Самозанятость больше ограничена в возможностях и не даёт стаж для пенсии, но в то же время не накладывает такую большую ответственность на плательщика.

- Оба этих статуса можно совместить, если вести по ним разную деятельность, или объединить в ИП на НПД — это позволит самозанятым получить больше возможностей для развития, а ИП — избавиться от деклараций и страховых взносов.

- Индивидуальные предприниматели на НПД имеют все те же ограничения по виду деятельности и сотрудникам, что и обычные самозанятые. Но в то же время им доступны некоторые преимущества статуса — расчётный счёт, онлайн-касса, оформление лицензий.

- Для перевода действующего ИП на НПД нужно сначала зарегистрироваться как самозанятому, а потом отказаться от текущей системы налогообложения. Если регистрировать новое ИП, то сначала нужно встать на учёт по НПД, а потом уже подавать заявление на регистрацию.

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера

Что скажете?