- Объекты налогообложения: что считается, что — нет

- Кто является плательщиком налога на имущество

- Как рассчитывается налог

- Кадастровая стоимость

- Среднегодовая стоимость

- Налоговая ставка

- Порядок уплаты: налоговый и отчётные периоды

- Авансы по кадастровой стоимости

- Авансы по СГС

- Льготы по налогу на имущество юридических лиц

- Декларация по налогу на имущество

- Подытожим

Налог на имущество организаций в 2024 году: кто, сколько и когда должен платить

Все коммерческие организации платят налог на имущество. Но все по-разному. В НК РФ даются лишь рамочные правила — конкретику придётся поискать в законах своего субъекта РФ. Рассказываем об общих правилах и принципах расчёта налога на имущество организаций, которые одинаковы для всех регионов России.

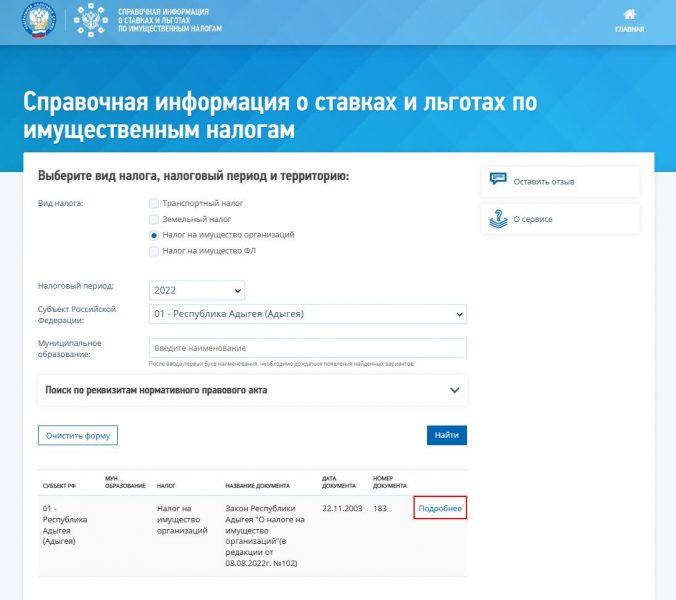

Найти закон своего региона можно в специальном сервисе ФНС.

Объекты налогообложения: что считается, что — нет

В деталях и правилах помогли разобраться эксперты Эвотора.

Сначала разберёмся, что в целях уплаты налога подразумевается под имуществом (п. 1 ст. 374 НК РФ). С 2019 года это недвижимость организации, то есть объекты капитального строительства: здания, сооружения, строения.

Какие признаки отличают недвижимость:

- Её появлению предшествует составление специальной документации и получение разрешения на строительство.

- Когда объект готов, его вводят в эксплуатацию.

- Кроме того, есть Единый государственный реестр недвижимости (ЕГРН), и все объекты подлежат регистрации в нём.

Однако нужно учитывать, что недвижимостью могут признать объект, который по какой-то причине не был внесён в ЕГРН.

Некоторые объекты считаются недвижимостью, но не подпадают под налог на имущество юридических лиц, в том числе:

- земельные участки, водные объекты и природные ресурсы;

- определённые объекты недвижимости органов власти;

- исторические памятники и другие объекты культурного наследия;

- ядерные и космические объекты;

- различные суда — водные и воздушные;

- недвижимость международных компаний за пределами РФ.

Примечание. Крупногабаритное оборудование тоже считается недвижимым, если оно неразрывно связано с технологическим процессом и присоединено к недвижимости, в которой размещено. При этом оно становится составной частью этой недвижимости, а не самостоятельным объектом (письмо Минфина от 24.02.2021 № 03-05-05-01/12591). То есть отдельно со стоимости оборудования платить налог не нужно.

Движимое имущество организации этим налогом не облагается.

Кто является плательщиком налога на имущество

Налог на имущество организаций платят юридические лица, как российские, так и иностранные, если они владеют облагаемыми объектами недвижимости. Индивидуальные предприниматели этот налог не платят: для них есть налог на имущество физических лиц, со своими правилами и объектами налогообложения.

Важно! Организация, владеющая недвижимостью, не всегда должна платить за неё налог на имущество. Всё зависит от двух факторов: режима налогообложения и местности, где находится объект недвижимости.

Если организация применяет основную систему налогообложения (ОСН), она вне зависимости от региона платит налог на имущество с любых объектов, а именно:

- с недвижимости, которая стоит на её балансе как основное средство и облагается налогом по среднегодовой стоимости;

- с недвижимости, которая принадлежит ей на праве собственности или хозяйственного ведения либо получена ею по концессионному соглашению и облагается налогом по кадастровой стоимости.

Если организация применяет упрощённую систему (УСН) или автоматизированную упрощёнку (АУСН), то она платит налог лишь с определённых объектов недвижимости:

- С административно-деловых и торговых центров или находящихся в них помещений, а также с нежилых помещений: офисов, торговых объектов, объектов общепита и бытового обслуживания — при условии, что такие объекты внесены в специальный региональный перечень и по ним определена кадастровая стоимость.

- С жилых помещений, гаражей, машино-мест, если в соответствии с законом региона о налоге на недвижимость такие объекты облагаются по кадастровой стоимости.

Перечень объектов, которые облагаются налогом на имущество по кадастровой стоимости, не позднее 1 января текущего года составляет орган региональной власти. Он также обязан направить этот перечень в Управления ФНС по своему региону и разместить на своем сайте.

Если организация применяет режим единого сельхозналога (ЕСХН), то она освобождается от уплаты налога на имущество за объекты, которые использует при производстве, переработке и реализации сельскохозяйственной продукции. Также не придётся платить налог с объектов, которые используются для оказания услуг сельскохозяйственным товаропроизводителям. То есть условный молокозавод не будет платить за коровник и цеха, где разливают молоко, зато заплатит за столовую для работников, ведь она в процессе производства не участвует.

Как рассчитывается налог

Налог на имущество считается по формуле:

Налоговая база х Ставка налога.

По общему правилу база налога на имущество организаций — его среднегодовая стоимость. Но по отдельным объектам, которые внесены в региональные кадастровые перечни, базой признаётся кадастровая стоимость.

Определять налоговую базу нужно отдельно по каждому облагаемому объекту.

Кадастровая стоимость

Кадастровой называют стоимость объекта недвижимости, которая определена по результатам государственной кадастровой оценки. В каждом субъекте РФ есть специальный орган, который собирает данные о недвижимости в конкретной местности, анализирует их и определяет кадастровую стоимость объектов.

Кадастровая стоимость может быть как близка к рыночной — стоимости, за которую недвижимость можно продать, — так и далека от неё. Ведь рыночная стоимость может меняться очень быстро: на неё оказывают влияние разные факторы. Кадастровая же стоимость устанавливается на определённый региональным законом срок, обычно на четыре года. Но в отдельных субъектах РФ, например в Москве и Санкт-Петербурге, оценка пересматривается раз в два года.

Для расчёта налога на имущество за определённый год берется кадастровая стоимость на 1 января этого года. Если нужно рассчитать, сколько потребуется платить налога на имущество организаций в 2023 году, кадастровую стоимость нужно взять на 01.01.2023.

Однако именно в 2023 году действует исключение: если за последний год кадастровая стоимость объекта была пересмотрена в сторону увеличения, то для расчёта налога нужно брать кадастровую стоимость на 01.01.2022. Правда, это правило не применяется, если рост кадастровой стоимости вызван изменением каких-то характеристик объекта недвижимости.

Узнать кадастровую стоимость объекта, если она определена, можно:

Среднегодовая стоимость

Среднегодовую стоимость (СГС) считают по формуле:

СГС = (ОС на 1 января + ОС на 1 февраля + … + ОС на 1 декабря + ОС на 31 декабря) / 13.

ОС — это остаточная стоимость объекта недвижимости на определённую дату. Она считается по данным бухгалтерского учёта так:

ОС = цена приобретения объекта или сооружения − сумма амортизации.

Амортизация — это перенос части стоимости объекта на себестоимость товаров или услуг. Иными словами, под остаточной понимается та часть стоимости недвижимости, которая ещё не окупилась. Получить данные об остаточной стоимости можно в бухгалтерии: её автоматически считают учётные программы.

Соответственно, чтобы найти среднегодовую стоимость, нужно:

- Сложить остаточную стоимость, актуальную на 1 число каждого месяца отчётного года, а также на его конец, то есть на 31 декабря. Всего должно быть 13 слагаемых сумм — по количеству месяцев в году + 1.

- Разделить получившийся результат на 13.

Пример. ООО «Сатурн» владеет двумя объектами недвижимости.

- Объект А входит в кадастровый перечень, его кадастровая стоимость составляет 7 000 000 ₽.

- Объект Б не входит в кадастровый перечень, поэтому налоговая база по нему считается как среднегодовая стоимость. Остаточная стоимость объекта Б приведена ниже в таблице.

| Дата | Остаточная стоимость (в тысячах рублей) | Дата | Остаточная стоимость (в тысячах рублей) |

|---|---|---|---|

| 01.01 | 9376 | 01.07 | 9220 |

| 01.02 | 9350 | 01.08 | 9194 |

| 01.03 | 9324 | 01.09 | 9168 |

| 01.04 | 9298 | 01.10 | 9142 |

| 01.05 | 9272 | 01.11 | 9116 |

| 01.06 | 9246 | 01.12 | 9090 |

| — | — | 31.12 | 9064 |

Таблица. Данные для расчёта среднегодовой стоимости объекта Б.

Определим среднегодовую стоимость объекта Б для расчёта налога на имущество:

(9376 + 9350 + 9324 + 9298 + 9272 + 9246 + 9220 + 9194 + 9168 + 9142 + 9116 + 9090 + 9064) / 13 = 9220.

Итак, среднегодовая стоимость объекта Б равна 9 220 000 ₽. Её нужно умножить на налоговую ставку, и получится годовая сумма налога.

Налоговая ставка

Ставку налога на имущество устанавливают регионы. Но в статье 380 НК РФ прописаны максимально допустимые ставки:

- для среднегодовой стоимости — 2,2%;

- для кадастровой стоимости — 2%.

Регионы могут устанавливать дифференцированные ставки налога для недвижимости разного типа. Например, в Забайкальском крае в 2023 году в общем случае для кадастровой стоимости действует ставка 1,5%, а для жилых помещений, гаражей и некоторых других объектов — 0,5%. Также разрешено вводить шкалу ставок для объектов разной кадастровой стоимости.

Если региональная ставка не определена, применяется указанная в НК РФ.

Продолжим пример с ООО «Сатурн». Предположим, что в его регионе, как и в большинстве других, действуют максимальные ставки. Посчитаем налог на имущество:

1. Объект А. Кадастровая стоимость х Ставка:

7 000 000 х 2% = 140 000 рублей.

2. Объект Б. Среднегодовая стоимость х Ставка:

9 220 000 х 2,2% = 202 840 рублей.

Порядок уплаты: налоговый и отчётные периоды

В соответствии со статьёй 379 НК РФ, налоговым периодом по налогу на имущество организаций признан календарный год. Но помимо налогового, в Кодексе прописаны и отчётные периоды:

- при исчислении налога по среднегодовой стоимости — первый квартал, полугодие и девять месяцев;

- при исчислении налога по кадастровой стоимости — первый квартал, второй квартал и третий квартал.

В законе региона отчётные периоды могут не устанавливаться. Но если они не отменены, то в течение года нужно рассчитывать и платить авансовые платежи, а когда год кончится — доплатить налог за полный год.

Сроки уплаты налога на имущество организаций стандартные для большинства платежей. Авансы нужно перечислить до 28 апреля, до 28 июля и до 28 октября включительно. Срок уплаты налога за год — не позднее 28 февраля следующего года (п. 1 ст. 383 НК РФ). Налог и авансы перечисляются в составе единого налогового платежа и попадают на единый налоговый счёт компании.

Расчёт авансового платежа за отчётный период зависит от того, как определяется налоговая база объекта.

Сервис «КУДиР» поможет вести налоговую и финансовую отчётность: заполнит за вас КУДиР, рассчитает налоги и напомнит отправить отчёт в налоговую вовремя.

На правах рекламы ООО «Эвотор» 2Ranyk7iQRn

Перед уплатой нужно подать уведомление о сумме платежа.

Авансы по кадастровой стоимости

По объектам, база по которым считается исходя из их кадастровой стоимости, за первый квартал берётся её четверть и умножается на ставку (подп.1 п.12 ст. 378.2 НК РФ). То же самое за второй и третий кварталы.

В примере с компанией «Сатурн» аванс за первый квартал по объекту А составит:

7 000 000 / 4 х 2% = 35 000 рублей.

Столько же нужно будет перечислить за второй и третий кварталы.

По окончании года за объект А компании нужно доплатить ту же сумму:

7 000 000 х 2% — 35 000 х 3 = 35 000 рублей.

Авансы по СГС

Согласно п. 4 ст. 382 НК РФ, по окончании каждого налогового периода — квартала, полугодия и девяти месяцев — нужно платить авансы в сумме ¼ от произведения ставки и средней стоимости имущества за этот отчётный период. Средняя стоимость (СрС) считается как среднегодовая, только берётся меньше значений остаточной стоимости:

- Для квартала — ОС на 1 января, на 1 февраля, на 1 марта и на 1 апреля отчётного года. Их сумма делится на четыре.

- Для полугодия — ОС на первое число месяцев с января по июль, результат делится на семь.

- Для девяти месяцев — ОС на первое число месяцев с января по октябрь, результат делится на десять.

Такой порядок прописан в п. 4 ст. 376.4 НК РФ.

По итогу года сумма к доплате считается как разница между исчисленным налогом и уплаченными авансами (п. 2 ст. 382 НК РФ).

Рассчитаем авансы для объекта Б компании «Сатурн». Данные берём из приведённой выше таблицы и считаем в тысячах рублей:

- за квартал — ¼ х 2,2% (9376 + 9350 + 9324 + 9298) / 4 = 51,354 тысячи рублей с учётом округления;

- за полугодие — ¼ х 2,2% (9376 + 9350 + 9324 + 9298 + 9272 + 9246 + 9220) / 7 = 51,139 тысячи рублей;

- за девять месяцев — ¼ х 2,2% (9376 + 9350 + 9324 + 9298 + 9272 + 9246 + 9220 + 9194 + 9168 + 9142) / 10 = 50,925 тысячи рублей.

Теперь рассчитаем, сколько «Сатурн» должен доплатить за этот объект до 28 февраля следующего года. Для этого от исчисленной ранее суммы годового налога — 202 840 ₽ — отнимем авансы:

202 840 − 51 354 − 51 139 − 50 925 = 49 422 ₽.

Льготы по налогу на имущество юридических лиц

Льготы по налогу есть двух типов: федеральные и предоставленные региональными властями.

Федеральные льготы прописаны в статье 381 НК РФ. Согласно её положениям, около 20 различных типов объектов недвижимости и категорий плательщиков от уплаты налога на имущество освобождены. Это уголовно-исправительные и религиозные заведения, организации инвалидов, участники «Сколково», некоторые резиденты особых экономических зон, фармпроизводители, судостроительные организации, научные центры, коллегии и бюро адвокатов и другие.

Региональные льготы разнообразны: освобождение от налога отдельных категорий плательщиков, вывод из-под него определённых типов объектов недвижимости, снижение ставок для каких-то видов деятельности или объектов определённого назначения.

О региональных льготах можно узнать в сервисе ФНС, о котором мы уже упоминали в начале статьи. Нужно выбрать вид налога, период и регион, а затем нажать «Найти». Система отыщет нужный закон. Чтобы посмотреть льготы, рядом с его названием нажмите «Подробнее», а затем переключитесь во вкладку «Местные льготы».

Но всё же мы рекомендуем искать информацию непосредственно в самом законе субъекта РФ, поскольку данные на сайте налоговой не всегда оперативно меняются и могут быть неактуальны.

Декларация по налогу на имущество

Раз в год плательщики налога на имущество организаций обязаны подать декларацию в инспекцию по месту нахождения недвижимости. Срок — не позднее 25 февраля следующего года. Сейчас действует форма из приказа ФНС от 24.08.2022 № ЕД-7-21/766@.

Важно! Подают отчётность только компании, которые платят налог со среднегодовой стоимости. Это связано с тем, что кадастровую стоимость определяет государство, и необходимости пояснить расчёт налога на имущество юридических лиц в этом случае нет.

Если у компании есть объекты, которые облагаются и по среднегодовой, и по кадастровой стоимости, то в декларацию нужно включить только первые. Так, ООО «Сатурн» из нашего пример подаст декларацию только в отношении объекта Б.

Бывает, что компания владеет объектами, которые должны облагаться по среднегодовой стоимости, но действует льгота или остаточная стоимость полностью амортизирована. В таком случае нужно подать нулевую декларацию. Из неё налоговая сможет узнать, что база по объекту нулевая, а значит, налога не будет.

Если у компании есть только «кадастровые» объекты или имущества вообще нет, то декларация по налогу на имущество организаций не подаётся.

Подытожим

- В правилах расчёта налога на имущество очень много региональных особенностей. Поэтому кроме положений НК РФ нужно изучать закон своего субъекта. А также списки кадастровых объектов на сайте регионального правительства.

- Облагается налогом только недвижимость организации. База — среднегодовая или кадастровая стоимость. Ставки устанавливаются властями регионов, но не могут быть больше максимальных.

- В течение года нужно три раза рассчитать и перечислить авансы, если закон субъекта не отменил отчётные периоды. А по итогу года — доплатить налог.

- Расчёт авансовых платежей и налога зависит от того, по какой стоимости определяется база — по кадастровой или среднегодовой.

- Если у компании есть объекты, облагаемые по среднегодовой стоимости, ей нужно по окончании года подать декларацию по налогу на имущество.

Подписываясь на рассылку, вы соглашаетесь с политикой персональных данных

Что скажете?