- Коротко главное:

- Что такое единый налоговый платёж

- Реквизиты ЕНП

- Что такое единый налоговый счёт

- Всё про сальдо ЕНС

- Как распределяют деньги со спецсчёта

- Уведомление о суммах налогов

- Переходный период

- Новые и старые сроки уплаты налогов и сдачи отчётности

- Изменения в правилах проверки уведомлений

- Изменения в начислении пеней

- Как вернуть деньги со спецсчёта

Единый налоговый счёт и единый налоговый платёж в 2024 году: всё, что известно о нововведениях

С 2023 года ИП и организации должны платить налоги единым налоговым платежом на специальный счёт. Это не новая система налогообложения, а лишь другой способ расчётов. Рассказываем, как теперь всё работает и какие есть подводные камни.

Коротко главное:

Помогли разобраться эксперты Эвотора

- Единый налоговый платёж — это новый способ уплаты налогов и сборов. ЕНП для юридических лиц и ИП с 2023 года является обязательным. Нет бизнеса, который от него освобождён. Есть лишь платежи, которые под него не подпадают.

- В виде ЕНП нужно платить почти все налоги, авансы по ним, сборы, страховые взносы, пени, проценты и штрафы. Но есть платежи, которые в него не входят. Например, ЕНП не распространяется на взносы на травматизм, которые ежемесячно платят абсолютно все работодатели.

- Деньги, перечисленные в виде ЕНП, попадают на ЕНС. Оттуда их распределяет налоговая в особом порядке.

- Инспекции нужно сообщить о том, сколько налогов и взносов насчитала компания. Для этого помимо налоговой отчётности нужно подавать специальные уведомления. А в некоторых случаях — заявления о распоряжении на зачёт переплаты.

- В 2023 году действуют переходные положения — разрешено платить налоги и взносы по старым правилам, то есть индивидуальными платёжными поручениями, как раньше. Но если хоть раз подать уведомление по одному налогу, то старый способ уплаты больше применять нельзя, причём по всем платежам.

- Установлен единый срок подачи отчётных форм — 25 число, а также единый срок уплаты налогов — 28 число. Но это распространяется не на все обязательные платежи. И даже не на все платежи, входящие в ЕНП. С 01 октября появился ещё один срок для добровольной подачи промежуточного уведомления по НДФЛ — 12 число. Рекомендуем уточнять сроки в Налоговом кодексе.

- Если после уплаты налогов на спецсчёте останутся деньги, их можно вернуть. Возврат делают по заявлению в течение десяти рабочих дней.

А теперь давайте разбираться более подробно.

Что такое единый налоговый платёж

Единый налоговый платёж (ЕНП) — это особый порядок перечисления платежей. Единым он называется потому, что все деньги следует перечислять по одним реквизитам. Теперь не нужно заполнять несколько платёжных поручений на разные налоги и взносы: большую их часть можно перевести общей суммой, заполнив всего одну платёжку.

Предполагается, что единый платёж должен упростить бизнесу расчёты с бюджетом. Пока же компании не вполне разобрались с новым порядком, возникает много вопросов и сложностей. Со временем всё станет понятно и бизнес сможет адаптироваться к изменениям.

Единый платёж распространяется на:

- почти все налоги и сборы, за исключением отдельных;

- авансовые платежи по ним;

- страховые взносы, кроме взносов за работников на травматизм;

- пени, проценты и штрафы.

Единый налоговый платёж с 1 января 2023 года ввели для всех и повсеместно. У организаций и ИП нет права выбора. Если платёж входит в ЕНП, то есть должен перечисляться с единого налогового счёта, то плательщик обязан придерживаться такого порядка.

Но в ЕНП входят не все налоги.

ФНС на своём промосайте публикует три списка платежей:

- Входящие в ЕНП с 2023 года — их большинство.

- Не входящие в ЕНП. Например, это НДФЛ иностранных работников, отдельные госпошлины.

- Платежи, которые можно делать как в рамках ЕНП, так и отдельно. Их лишь несколько. Например, это налог на профессиональный доход и сборы за пользование природными ресурсами.

Обратите внимание! В 2023 году действует переходное положение. Деньги в счёт налогов и взносов можно перечислять по старым правилам — на КБК конкретного платежа, но они всё равно будут зачислены на единый налоговый счёт. Сами КБК также изменились. Подробнее об этом читайте в разделе «Переходный период».

Реквизиты ЕНП

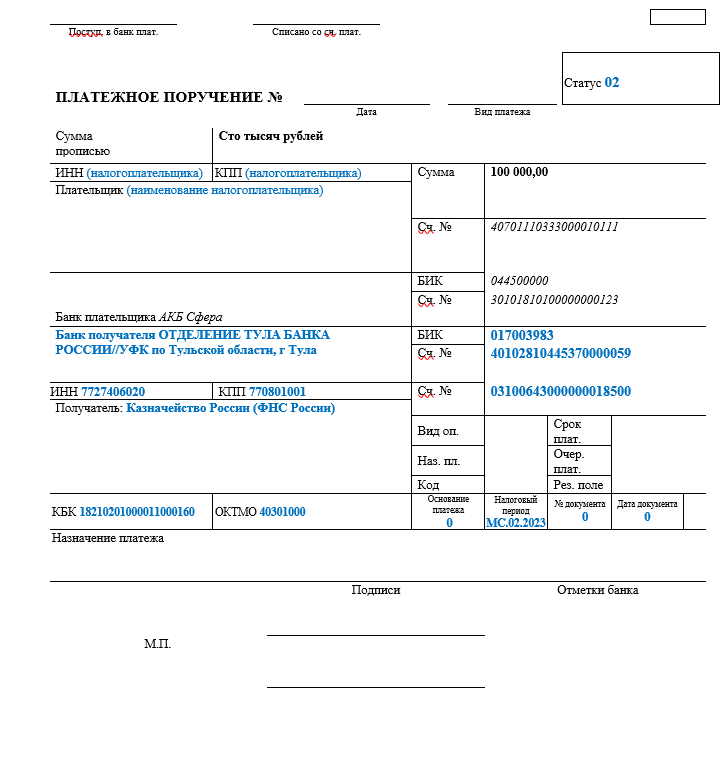

Полные реквизиты для перечисления ЕНП, а также пример заполнения платёжного поручения есть на промостранице ФНС. Чтобы всё это увидеть, нужно перейти в раздел «Куда теперь платить налоги?» и раскрыть блок «Пример заполнения платежного поручения», нажав на знак «+».

Что такое единый налоговый счёт

ЕНС — это спецсчёт компании в Казначействе. Единый налоговый счёт с 2023 года есть у каждого плательщика. На него зачисляются все суммы, переведённые в виде ЕНП. Когда настанет день уплаты налога, он спишется с ЕНС автоматически. Это очень приближённое описание новой системы — на самом деле всё сложнее, и есть много нюансов.

Единый налоговый счёт с 2023 года для ИП и организаций — это обязательное нововведение. Отказаться от перечисления налогов через него невозможно.

Как любой счёт, ЕНС состоит из приходной и расходной частей. В приходной части ЕНС отражаются все налоговые поступления, которые перечисляет компания. То есть все суммы, которые она отправляет в бюджет в виде ЕНП.

В 2023 году на налоговый счёт зачисляют и другие суммы. Все платежи, направленные в рамках переходного периода по индивидуальным платёжкам, также попадают на ЕНС.

В расходной части этого счёта формируется совокупная налоговая обязанность плательщика. Это все обязательства — налоги, сборы, взносы, пени, штрафы, проценты, госпошлины, — которые он должен заплатить на сегодняшний день.

Всё про сальдо ЕНС

Ещё одно новое понятие — сальдо ЕНС. Это разница между поступлениями на налоговый счёт и суммами, списанными с него.

Проще говоря, это остаток на счёте, или его баланс.

Он может быть нулевым, если нет ни налогов к уплате, ни лишних денег, то есть ЕНП был перечислен копейка в копейку. Если же на ЕНС попало больше денег, то после списания налогов сальдо будет положительным. Отрицательное сальдо — это задолженность перед бюджетом.

На начало 2023 года ФНС определила текущую сумму сальдо единого налогового счёта для каждой компании. Если в личном кабинете по ЕНС видно отрицательное сальдо, значит, налоговая считает, что именно столько на сегодня следует доплатить. На эту сумму начисляются пени.

При формировании сальдо ЕНС на начало 2023 года ФНС учитывала не только текущие поступления, но и другие суммы. В том числе переплату по всем налогам и прочим платежам, которые входят в ЕНП, возникшую не более трёх лет назад. Более ранняя переплата сгорела, так как по закону возврату она не подлежит.

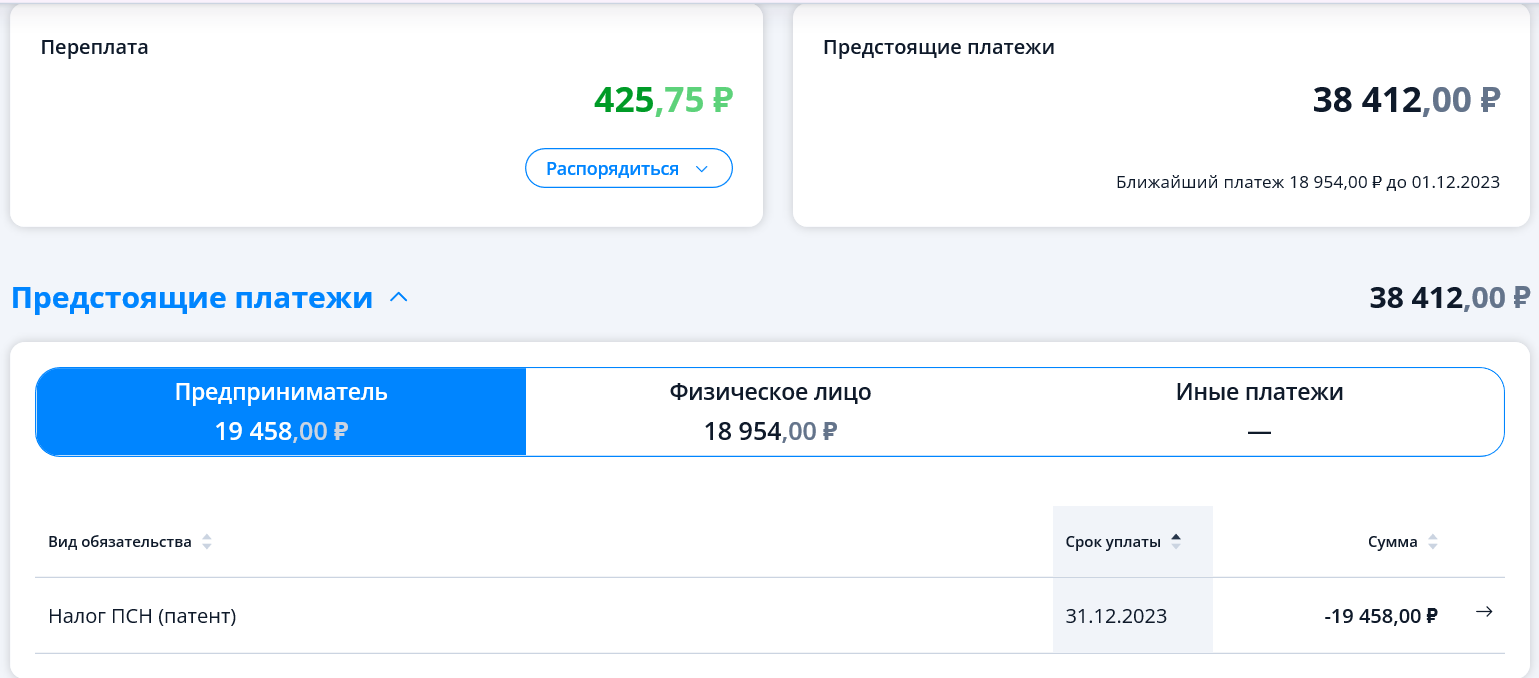

Актуальное сальдо ЕНС можно увидеть в личном кабинете налогоплательщика на главной странице и в разделе «Единый налоговый счёт». Войти в него можно из меню или с главной страницы, нажав на «детали …». В разделе «ЕНС» сведения отражаются не только общей суммой, но и по видам платежей. То есть можно сразу увидеть баланс по конкретным налогам и взносам.

Для тех, кто с Эвотором

Сервис «КУДиР» поможет следить за налоговым календарём, вести книгу учёта доходов и расходов, рассчитывать авансовые платежи, а также подавать декларации по УСН в налоговую.

На правах рекламы ООО «Эвотор» 2Ranykdcbmi

Как распределяют деньги со спецсчёта

Пополнить ЕНС можно в любой момент. Причём делать это может любой человек, например учредитель компании, а не только генеральный директор. Когда придёт время платить налоги, инспекция зачтёт деньги с ЕНС в таком порядке:

- Недоимка по НДФЛ, если она есть, начиная с самой ранней.

- НДФЛ.

- Недоимка по другим налогам, сборам, взносам, начиная с самой ранней.

- Другие налоги, авансы, сборы, взносы.

- Пени.

- Проценты.

- Штрафы.

Этот порядок действует с 29 мая.

С 01 октября 2023 года налоговая ускорила процесс списания денег с ЕНС в счёт страховых взносов за работников. Если подать уведомление досрочно, деньги в счёт взносов спишут сразу. С 30 июня такой же порядок действует по НДФЛ. Если же уведомления по страховым взносам и НДФЛ сдать одновременно, сначала спишут налог, потом — взносы.

Кроме того, налоги физлиц получили приоритет над налогами ИП. С ЕНС предпринимателя в первую очередь спишут налоги на личное имущество. Налоговая засчитает их сразу после того, как направит ему как физлицу уведомление об уплате налогов. Эти деньги спишут с сальдо ЕНС в резерв — отложенную переплату, где они будут лежать до наступления срока оплаты.

Налоговая резервирует деньги с ЕНС на основании уведомлений, которые получает от налогоплательщика в счёт будущих начислений — эта сумма не входит в сальдо ЕНС. Резерв создаётся на конкретный налог. Деньги зачтут из резерва, когда плательщик подаст декларацию или наступит срок уплаты, если декларация не предусмотрена.

Компания тоже может отправить деньги с ЕНС в резерв по заявлению о распоряжении суммой денежных средств путём зачёта. Например, если она собирается подать корректирующую декларацию по какому-то налогу, в результате чего нужно будет доплатить налог. В этом случае сумма доплаты и пеней по ней должны быть на ЕНС до подачи корректировки, иначе компания получит штраф — 20% от недоимки. Но иногда декларацию долго обрабатывают в налоговой и сальдо ЕНС может измениться. Если же компания отправит деньги на доплату налога и пени в резерв до подачи корректировки, она будет видеть реальное сальдо ЕНС без этих сумм и вовремя пополнит счёт на текущие платежи.

Уведомление о суммах налогов

Налоговая будет списывать деньги в соответствии с декларациями и расчётами, поданными компанией.

Если по какому-то платежу есть аванс, который нужно уплатить до подачи отчёта, то перед наступлением срока уплаты этого аванса нужно представить в инспекцию специальное уведомление. Его форма утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Если уведомление не подать, инспекция не узнает, сколько налога насчитала компания. Поэтому списать нужную сумму в счёт его уплаты она не сможет. Налог зачтён не будет, хотя сальдо ЕНС положительно.

Уведомления подаются по тем платежам, по которым предусмотрены авансы. С 01 октября упрощенцам разрешили подавать уведомления по налогу УСН с отрицательной суммой, если при расчёте аванса по нарастающей с начала года произошло уменьшение по сравнению с предыдущим периодом. То есть если в одном из кварталов компания понесла убытки.

Например, компания работает на УСН «доходы – расходы», ставка 6%:

- за 1 квартал прибыль 1000 ₽;

- за 2 квартал прибыль 1500 ₽;

- за 3 квартал убыток 2000 ₽.

Прибыль за три квартала: 1000 + 1500 — 2000 = 500 ₽.

Авансы по УСН: 1000 × 6% + 1500 × 6% — 2000 × 6% = 60 + 90 — 120 = 30 ₽.

За 3 квартал компания подаст уведомление с суммой аванса (-120 ₽).

Если авансы не предусмотрены, подавать уведомление не нужно.

Например, чтобы ИП доплатить за себя взносы на пенсионное страхование за 2023 год в сумме 1% от дохода минус 300 000 ₽, уведомление не подаётся. Достаточно на дату списания этого взноса — в 2024 году это 1 июля — обеспечить сальдо ЕНС в нужном размере.

Внимание! Появилось новое разъяснение Минфина по поводу того, как ИП следует платить фиксированные взносы за себя заранее. Предприниматели поступают так, чтобы уменьшить на эти суммы налог при УСН или стоимость патента на ПСН.

Так вот, Минфин в письме от 20.01.2023 № 03-11-09/4254 поясняет следующее. Чтобы платить страховые взносы поквартально, ИП нужно пополнить налоговый счёт на необходимую сумму, после чего подать не упомянутое уведомление, а заявление о распоряжении на зачёт суммы с ЕНС в счёт взносов (приложение № 3 к приказу ФНС России от 30.11.2022 N ЕД-7-8/1133@). Если такое заявление не подать, взносы будут считаться уплаченными в последний день срока их перечисления — 31 декабря текущего года.

С 1 января 2024 года переходный период закончился, во всех платёжках нужно указывать статус «01» и по всем нужно подавать уведомления.

Поскольку у бизнеса возникает множество вопросов про ЕНП и ЕНС, налоговая ввела переходные положения. В 2023 году разрешено платить налоги и взносы по старым правилам, то есть индивидуальными платёжными поручениями, как раньше (п. 12 ст. 4 закона 263-ФЗ от 14.07.2022). Такая платёжка будет заменять собой уведомление об исчисленных суммах платежа.

Однако есть условие — компания может применять лишь один из двух способов: либо уплата всех платежей отдельными платёжными поручениями, либо подача уведомлений. Если хоть раз подать уведомление по одному налогу, то старый способ уплаты больше применять будет нельзя, причём по всем платежам.

Если компания в 2023 году хочет продолжить перечисление налогов по-старому, а не через ЕНП, нужно особым образом заполнять платёжные поручения. Образец есть на промосайте по ЕНС в блоке «Можно ли в 2023 году вместо уведомлений по-прежнему предоставлять платёжные поручения?». Там же налоговая предупреждает о минусах такой альтернативы и советует переходить на подачу уведомлений.

В платёжке нужно указать КБК того налога, который перечисляется, статус плательщика «02» и ОКТМО.

Обратите внимание, что в 2023 году действуют новые КБК. Их нужно указывать в платёжке, если выбран старый способ уплаты налогов, и в уведомлениях — если компания уже перешла на новый способ. Актуальные коды приводятся в приказе Минфина от 17.05.2022 № 75н. Кроме того, ведомство подготовило таблицу соответствия новых кодов старым.

Для тех, кто с Эвотором

Чтобы не тратить много времени на бухгалтерские расчёты, заполнение декларации и поездки в ФНС, используйте сервис «КУДиР».

На правах рекламы ООО «Эвотор» 2Ranykf6b44

Новые и старые сроки уплаты налогов и сдачи отчётности

С 2023 года установлены новые сроки перечисления многих платежей и сдачи налоговых отчётов:

- 12 число — ввели с 01 октября. В этот срок можно добровольно подать промежуточное уведомление по НДФЛ за период с 23-го числа прошлого месяца до 9-го числа текущего месяца;

- 25 число — последний день, когда можно подать декларацию, расчёт или уведомление об исчисленных суммах налогов;

- 28 число — единый срок уплаты большинства налогов.

Месяц уплаты не меняется. Например, взносы за работников за октябрь раньше нужно было перечислить до 15 ноября. Теперь их необходимо уплатить до 28 ноября.

Обратите внимание, что взносы на травматизм платятся по старым правилам — до 15 ноября и по самостоятельному платёжному поручению. Дело в том, что эти взносы администрирует Социальный фонд, а не ФНС, поэтому изменения их не коснулись.

Особый порядок уплаты действует для НДФЛ за работников. Налоговые агенты должны перечислять до 28 числа текущего месяца налог, удержанный за период с 23 числа прошлого месяца по 22 число текущего. Индивидуальные правила установлены для декабря и января:

- взносы за 23–31 декабря нужно уплатить не позднее последнего рабочего дня того же года;

- взносы за 1–22 января — не позднее 28 января.

Важно! Изменились сроки уплаты и подачи отчётов для большинства налогов, которые нужно платить через ЕНС с 2023 года. Но некоторые сроки не изменились. Например, взносы ИП по-прежнему нужно платить до 31 декабря, а доплачивать по итогам года — до 1 июля.

Для тех, кто с Эвотором

С сервисом «КУДиР» вести налоговый и финансовый учёт гораздо проще: он сам заполняет данные доходов и расходов с ваших терминалов.

На правах рекламы ООО «Эвотор» 2Ranym1tRtU

Изменения в правилах проверки уведомлений

Налоговая не будет принимать уведомления с ошибками. Старые контрольные соотношения пропускали ошибки с неверно указанными КБК, налоговыми периодами, суммами и другие. В налоговой разрабатывают новые контрольные соотношения для проверки. Норма о правилах проверки вступила в силу с 01 октября 2023 года, но перечень новых контрольных соотношений появится с апреля 2024 года.

Изменения в начислении пеней

Из-за новых правил меняется и порядок начисления неустойки по налогам, то есть пеней. Теперь они считаются от общей суммы отрицательного сальдо ЕНС, а не по каждому платежу отдельно.

Пени по-прежнему начисляются за каждый календарный день просрочки. Первый день их расчёта — следующий за окончанием срока уплаты. Поскольку большинство налогов нужно платить до 28 числа, то пени пойдут с 29 числа. Последний день, за который они будут начислены, — день уплаты недоимки.

Общая формула расчёта пеней в 2023 году такова:

- Сумма недоимки × Ставка ЦБ РФ / 300 × Количество дней просрочки, включая день её уплаты

Ставка пени в 2023 году для ИП и организаций одинакова — 1/300 ключевой ставки ЦБ РФ. В этом году для юридических лиц действует послабление: ставка уменьшена в качестве меры господдержки. Но с 2024 года будет так: если организация не платила налог более 30 дней, то с 31 дня пени начисляются по ставке 1/150 ставки ЦБ РФ.

Как вернуть деньги со спецсчёта

Если на ЕНС попало больше чем нужно, сумму можно на нём оставить, ведь рано или поздно предстоит перечислить какой-то платёж. Но если переплата значительная, а очередной срок уплаты ещё не скоро, излишек можно вернуть на свой расчётный счёт. Для этого надо подать специальное заявление (приложение № 1 к приказу ФНС от 30.11.2022 № ЕД-7-8/1133@).

Налоговая вернёт сумму, не превышающую положительное сальдо ЕНС. Если компания запросила к возврату больше, требование удовлетворят лишь частично. Если же сальдо нулевое или отрицательное, то не вернут ничего.

Срок возврата — не более десяти рабочих дней. Считается он со дня, следующего после того, в который инспекция получит заявление.

Важно, что с введением ЕНС не будет действовать ограничение на период возврата. Раньше можно было вернуть переплату, которая образовалась не более трёх лет назад.

Что скажете?

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера

Хорошая и полезнвя статья! Многое стало понятно и есть информация к размышлению. Спсибо!