- Что такое возмещение НДС

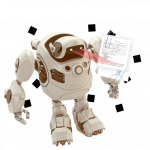

- Возмещение НДС в общем порядке

- Этап 1. Налогоплательщик подаёт декларацию

- Этап 2. Налоговая инспекция проводит камеральную проверку.

- Этап 3. Возврат НДС

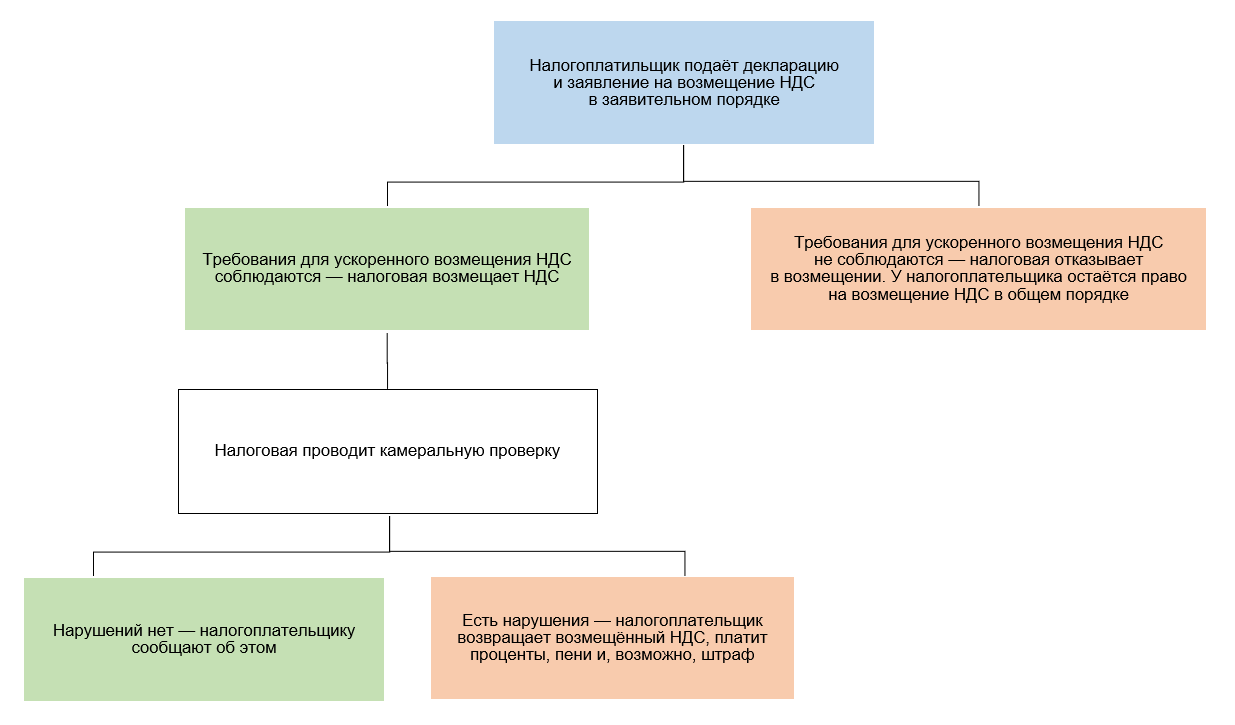

- Возмещение НДС в заявительном порядке

- Этап 1. Налогоплательщик подаёт декларацию и заявление

- Этап 2. Возврат НДС

- Этап 3. Налоговая инспекция проводит камеральную проверку

- Подытожим

Возмещение НДС: всё, что нужно знать предпринимателю

Компания или ИП может возмещать НДС в общем порядке или в заявительном. Кто может применять заявительный порядок? Чем заявительный порядок возмещения НДС отличается от общего? Какие документы нужно подать в каждом из случаев? Когда инспекция вернёт деньги? На эти вопросы ответили в статье.

Что такое возмещение НДС

Когда компания или ИП закупает у поставщика товары, работы или услуги, она уплачивает поставщику их стоимость вместе с НДС — это входной НДС. Когда она продаёт эти товары, работы или услуги, то добавляет к стоимости НДС — это исчисленный НДС, или НДС с продаж. Суть возмещения НДС в том, что если сумма входного НДС окажется больше, чем НДС с продаж, то разницу можно возместить, то есть вернуть из бюджета (п. 2 ст. 173 НК РФ).

Например, предприниматель Ивушкин закупил у ООО «Амбассадор» массив древесины на сумму 360 000 ₽, в том числе НДС 60 000 ₽. В том же квартале Ивушкин продал шкафы на 120 000 ₽, из них НДС 20 000 ₽. Ивушкин может возместить НДС 40 000 ₽ (60 000 ₽ – 20 000 ₽).

Предприниматель или фирма может обратиться за возмещением суммы НДС в течение трёх лет после окончания квартала, в котором такое право возникло (п. 2 ст. 173 НК РФ). Возместить НДС позже налогоплательщик может только в том случае, если докажет в суде, что не мог этого сделать раньше по не зависящим от него причинам. Например, из-за того что налоговая инспекция не выполнила свои обязанности (определение Конституционного суда от 27.10.2015 № 2428-О).

НДС можно возместить двумя способами:

- В общем порядке ― после камеральной проверки.

- Ускоренное возмещение НДС в заявительном порядке ― до камеральной проверки.

Этап 1. Налогоплательщик подаёт декларацию

Декларацию по НДС сдают не позднее 25 числа месяца, следующего за прошедшим кварталом (п. 5 ст. 174 НК РФ). В общем случае её подают в электронном виде. В 2024 году действует форма КНД 1151001 (приказ налоговой от 29.10.2014 № ММВ-7-3/558@). Сумму НДС к возмещению указывают в строке 050 раздела 1 декларации (п. 34.4 порядка заполнения раздела 1).

Этап 2. Налоговая инспекция проводит камеральную проверку.

В общем случае она длится два месяца. Если инспектор в ходе проверки выявит признаки возможного нарушения, то срок могут продлить до трёх месяцев (п. 2 ст. 88 НК РФ). В отношении добросовестных налогоплательщиков срок проверки может сократиться до одного месяца (письмо налоговой от 06.10.2020 № ЕД-20-15/129@). В ходе проверки налоговая проверяет, правильно ли компания или ИП рассчитали НДС к возмещению.

С помощью автоматизированной системы контроля за возмещением НДС (АСК НДС) инспектор выявляет налоговый разрыв, то есть расхождения между данными налогоплательщика и его контрагентов. Например, компания заявила НДС к вычету, а система показывает, что у контрагента этой операции нет. Например, такое может случиться, если контрагент неверно указал какие-то данные, допустим дату, номер документа.

С помощью АСК НДС налоговая инспекция может установить, что налогоплательщик завысил сумму вычетов либо занизил НДС к уплате в бюджет и таким образом завысил сумму НДС к возмещению (информация на сайте налоговой).

Дальнейшее развитие событий зависит от результатов проверки.

Если декларация в порядке. Если камеральная проверка не выявляет нарушений, то после её окончания в течение семи дней налоговая принимает решение о возмещении НДС (п. 2 ст. 176 НК РФ).

Если в декларации ошибки. Если налоговая обнаруживает в декларации ошибки, несоответствия, противоречия, она сообщает об этом налогоплательщику. У него есть пять дней, чтобы подать в налоговую уточнённую декларацию или пояснения в зависимости от своей позиции (п. 3 ст. 88 НК РФ).

Уточнённую декларацию подают, когда соглашаются с претензиями налоговой. В ней обычно уже нет спорных сумм вычетов по НДС. То есть налогоплательщик отказывается от всей суммы вычетов или тех её частей, по которым выявили расхождения или противоречия.

Пояснения в электронной форме подают, если налогоплательщик стоит на своём. В пояснениях он отстаивает суммы, которые отразил в декларации, пишет, почему случились расхождения, ошибки, противоречия. Например, неверно указали ИНН или реквизиты документа. К пояснениям можно сразу приложить подтверждающие документы.

Если представленные налогоплательщиком пояснения не убедят налоговую, то инспекция начнёт более тщательно проверять спорные операции.

Налоговая вправе потребовать у налогоплательщика документы, которые подтверждают правомерность применения налоговых вычетов (п. 8 ст. 88 НК РФ). Такими документами могут быть, например, счета-фактуры, первичные документы. Инспектор анализирует их, сравнивает данные в документах с данными, которые налогоплательщик и его контрагент указали в декларациях. Если налогоплательщик представляет документы, которые запрашивает налоговая, он тем самым подтверждает реальность сделки.

Если есть нарушения. Если налоговая выявляет нарушения, например, налогоплательщик запросил вычет по сделке, а по мнению налоговой, в реальности сделки не было, то инспектор в течение десяти дней после окончания проверки составляет акт. В этом случае у налогоплательщика есть месяц со дня получения акта, чтобы представить в налоговую письменные возражения по акту.

Акт и возражения по нему рассматривает руководитель налоговой или его заместитель. По результатам рассмотрения материалов камеральной проверки он решает, наказывать налогоплательщика или нет. Одновременно налоговая принимает решение (п. 1, 6 ст. 100, п. 3 ст. 176 НК РФ):

- о возмещении всей суммы НДС, заявленной к возмещению;

- об отказе в возмещении всей суммы НДС, заявленной к возмещению;

- о частичном возмещении суммы НДС, заявленной к возмещению.

Этап 3. Возврат НДС

Если налоговая приняла решение о возмещении НДС, то в тот же день она учитывает его на едином налоговом счёте (ЕНС) (подп. 1 п. 1 ст. 11.3 НК РФ). При этом, если на момент возмещения НДС из бюджета на ЕНС компании или ИП будет отрицательное сальдо, то сумма возвращённого НДС пойдёт на покрытие задолженности. Забрать деньги с ЕНС или учесть их в счёт будущих платежей по налогам и взносам можно будет только в том случае, если после покрытия задолженности на счёте образуется положительное сальдо (ст. 79 НК РФ).

Вернёмся к примеру с ИП Ивушкиным. Налоговая приняла решение о возмещении НДС в сумме 40 000 ₽. У предпринимателя не было отрицательного сальдо, которое образуется из-за неуплаты налогов и взносов. 40 000 ₽ образовали положительное сальдо. Ивушкин может вернуть на свой расчётный счёт всю сумму ― 40 000 ₽.

Если бы у Ивушкина было отрицательное сальдо, например, 10 000 ₽, то за счёт НДС к возмещению 40 000 ₽ образовалось бы положительное сальдо 30 000 ₽, а 10 000 ₽ автоматически погасили бы задолженность перед бюджетом. В результате Ивушкин смог бы вернуть только 30 000 ₽.

Если бы у Ивушкина было отрицательное сальдо, например, 50 000 ₽, то вся сумма возмещения пошла бы в счёт погашения задолженности перед бюджетом. Возвращать на расчётный счёт было бы нечего.

Чтобы вернуть деньги на свой счёт, налогоплательщик должен подать в налоговую заявление о распоряжении путём возврата — на бумаге или в электронной форме. Деньги перечисляют на счёт налогоплательщика в течение двух рабочих дней со дня подачи заявления (п. 1, 3, 6 ст. 79 НК РФ).

Скачать форму заявления о распоряжении путём возврата

Если налогоплательщик хочет зачесть сумму возвращённого НДС в счёт предстоящих платежей по конкретному налогу или взносам, он может подать в электронной форме заявление о распоряжении путём зачёта (п. 1, 4 ст. 78 НК РФ). Но делать это не обязательно: когда наступит срок уплаты налогов или взносов, налоговая сама спишет нужную сумму с ЕНС.

Возмещение НДС в заявительном порядке

Большинство компаний и ИП могут вернуть НДС в заявительном порядке, не дожидаясь окончания проверки декларации.

Для этого нужно выполнить два условия:

- налогоплательщик не находится в процессе ликвидации или реорганизации;

- в отношении налогоплательщика не возбуждено дело о несостоятельности или банкротстве.

При этом, если сумма НДС, заявленная к возмещению, окажется больше, чем совокупный объём налогов и страховых взносов, уплаченных за предыдущий год, на сумму превышения нужно предоставить банковскую гарантию или поручительство (подп. 8 п. 2, п. 2.2 ст. 176.1 НК РФ, информация на сайте налоговой). В этом расчёте не учитывают налоги, уплаченные в связи с перемещением товаров через границу РФ и в качестве налогового агента.

В заявительном порядке возмещение НДС из бюджета проходит следующим образом.

Этап 1. Налогоплательщик подаёт декларацию и заявление

Компания или ИП подаёт в налоговую декларацию по НДС. Помимо строки 050 в разделе 1 декларации, нужно в том числе заполнить:

- строку 055 ― код основания применения заявительного порядка возмещения налога;

- строку 056 ― сумма налога, заявленная к возмещению в заявительном порядке.

Посмотреть перечень кодов для строки 055

В течение пяти рабочих дней с момента отправки декларации нужно направить в налоговую в электронной форме заявление на возмещение НДС в заявительном порядке. Его можно подать и вместе с декларацией. В заявлении в том числе нужно указать реквизиты счёта в банке, на который налоговая вернёт деньги: наименование банка, БИК и номер расчётного счёта (п. 7 ст. 176.1 НК РФ).

Посмотреть форму заявления о применении заявительного порядка возмещения НДС

Если для ускоренного возмещения НДС необходима банковская гарантия, то банк отправляет её в электронной форме в налоговую (п. 4 ст. 176.1 НК РФ, п. 2 ст. 74.1 НК РФ).

Этап 2. Возврат НДС

После подачи налогоплательщиком заявления налоговая инспекция проверяет, соблюдаются ли требования для ускоренного возмещения НДС, и в течение пяти рабочих дней принимает одно из двух решений (п. 8 ст. 176.1 НК РФ):

- возмещение НДС в заявительном порядке;

- отказ в возмещении НДС в заявительном порядке.

О принятом решении налогоплательщику сообщают в течение пяти рабочих дней (п. 8 ст. 176.1 НК РФ).

Если налоговая отказала в возмещении НДС в заявительном порядке, то у налогоплательщика остаётся право на возмещение НДС в общем порядке (п. 8 ст. 176.1 НК РФ).

Если налоговая приняла решение о возмещении НДС, то подавать заявление о распоряжении путём возврата, как в общем порядке, не нужно. Деньги автоматически вернутся на указанный в заявлении счёт, если после возмещения на ЕНС образуется положительное сальдо (абз. 5 п. 1 ст. 79 НК РФ).

В этом случае сроки возмещения НДС следующие. Не позднее следующего дня после принятия решения о возмещении НДС налоговая направляет поручение в территориальный орган Федерального казначейства, а он исполняет поручение не позднее следующего дня (п. 3, п. 6 ст. 79 НК РФ).

Этап 3. Налоговая инспекция проводит камеральную проверку

После возврата НДС налоговая инспекция проводит камеральную проверку по тому же принципу, что и при общем порядке возмещения НДС.

Если нарушений не находят, налогоплательщику сообщают об этом в электронной форме в течение семи рабочий дней после окончания проверки (п. 12 ст. 176.1 НК РФ).

Если проверка выявляет нарушения, налогоплательщик возвращает возмещённый НДС, платит проценты по двукратной ключевой ставке ЦБ РФ и пени (п. 17 ст. 176.1 НК РФ). Кроме того, компанию или ИП могут оштрафовать (ст. 122). Фирмам и предпринимателям, которые опасаются таких последствий, лучше возмещать НДС в общем порядке ― после окончания камеральной проверки.

Подытожим

👉 Возмещение НДС ― это возврат налогоплательщику из бюджета разницы между входным НДС и НДС с продаж. Возмещать НДС можно в общем порядке или в ускоренном.

👉 При возмещении НДС в общем порядке в налоговую подают только декларацию. Налог возмещают после проведения камеральной проверки.

👉 При возмещении НДС в ускоренном порядке помимо декларации нужно подать в налоговую заявление о возмещении НДС в заявительном порядке. Налог возмещают до проведения камеральной проверки. При этом без банковской гарантии или договора поручительства этот способ можно применять, только если сумма НДС, заявленная к возмещению, не превышает совокупный объём налогов и страховых взносов, уплаченных за предыдущий год.

👉 Если налог возместят в ускоренном порядке, но впоследствии камеральная проверка выявит нарушения, то придётся вернуть в бюджет возмещённый НДС, уплатить проценты по двукратной ключевой ставке ЦБ РФ и пени. Кроме того, налогоплательщика могут оштрафовать.

Подписываясь на рассылку, вы соглашаетесь на получение сообщений рекламного характера

Что скажете?